Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода. Узнайте о функциях, видах и значении финансовой модели для планирования и управления бизнесом.

Cодержание

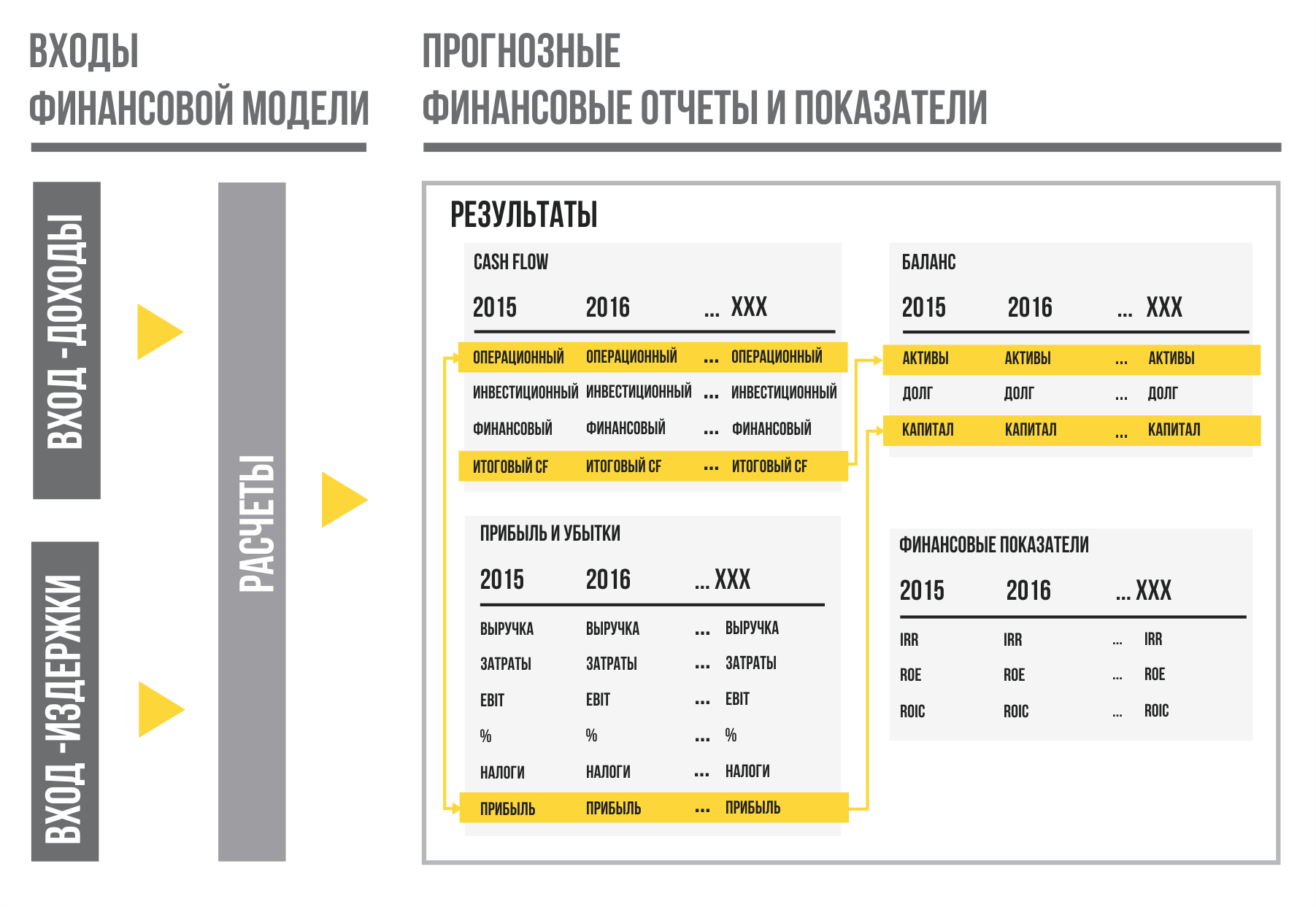

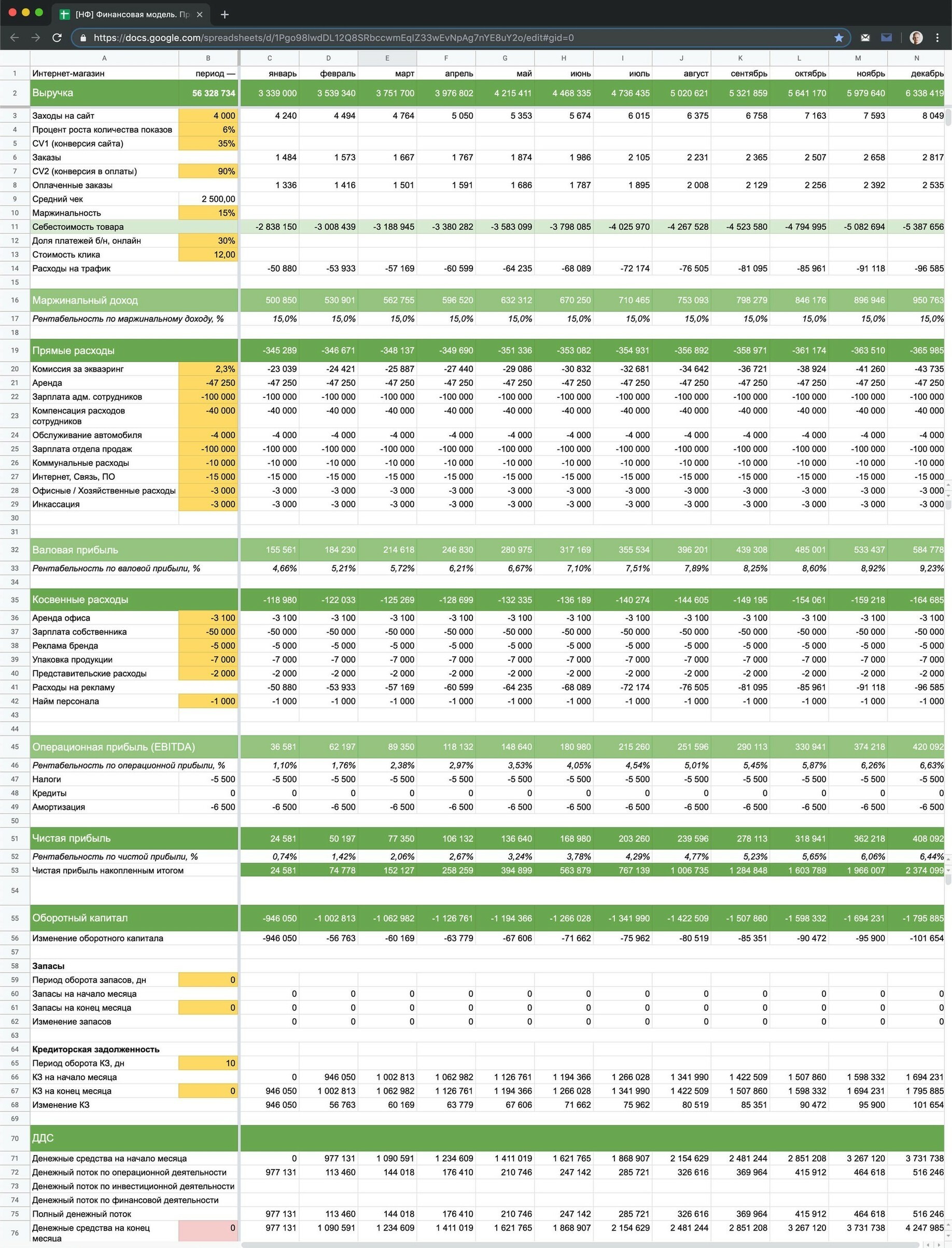

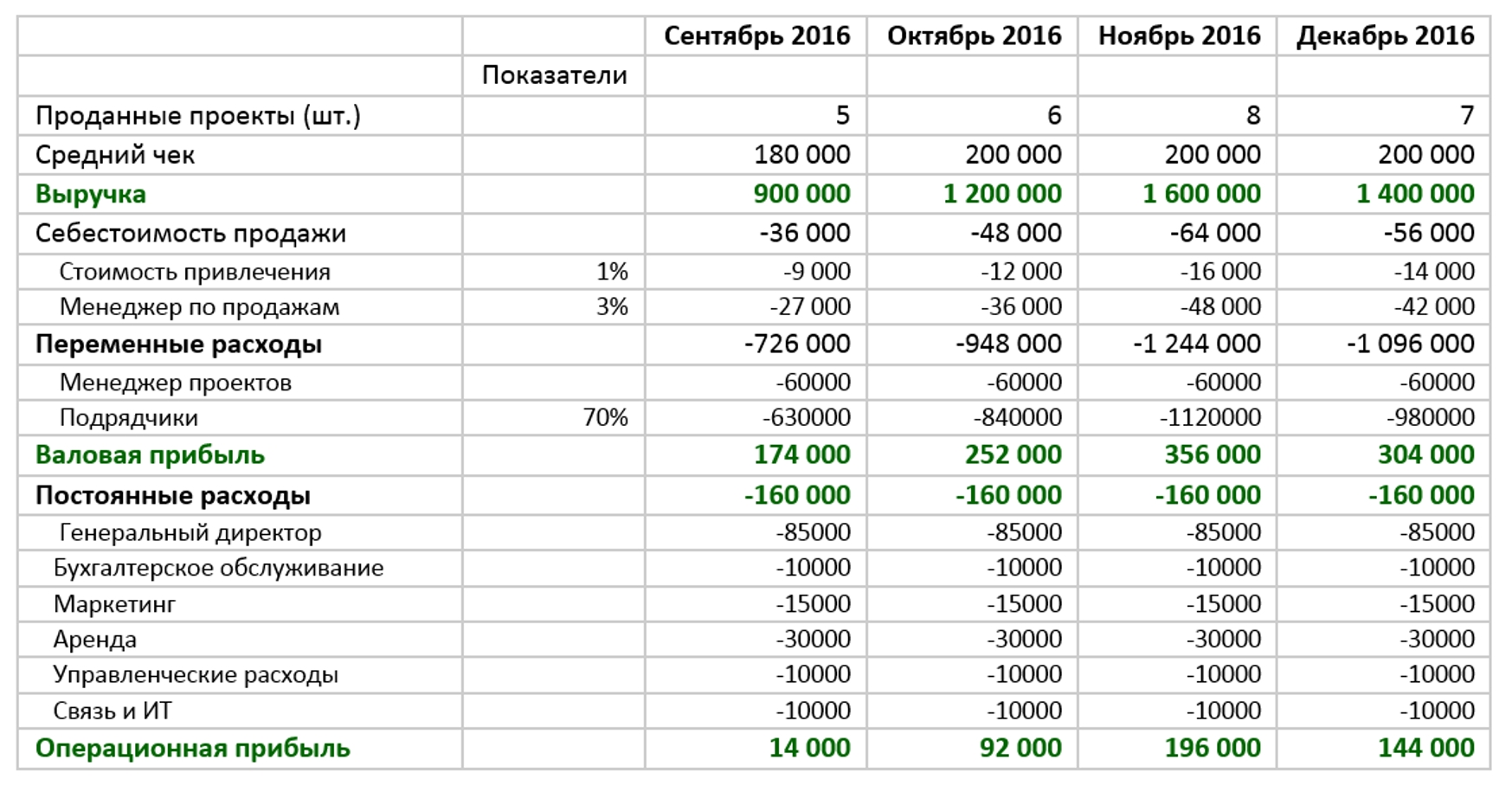

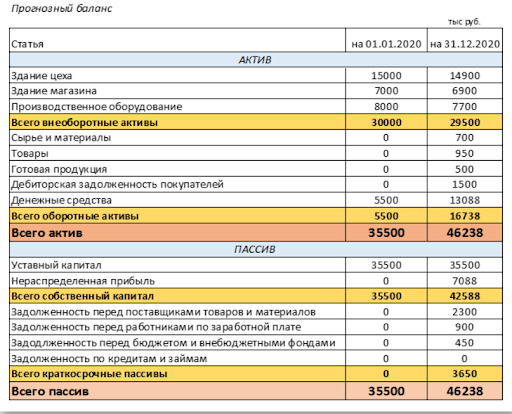

Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Схема состоит из показателей на основании финансовых и нефинансовых данных. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода.

Функции финансовой модели

Главная функция финансовой модели – показывать максимально точные аналитические данные по различным ситуациям, которые так или иначе влияют на дальнейшее принятие управленческих решений.

Также к функциям финансовой модели можно отнести:

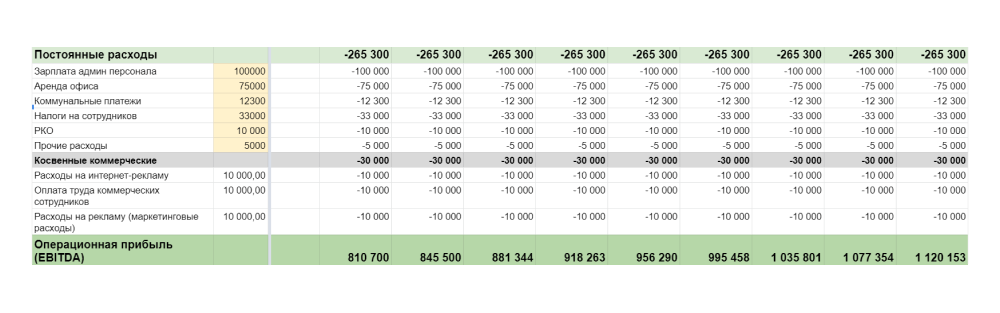

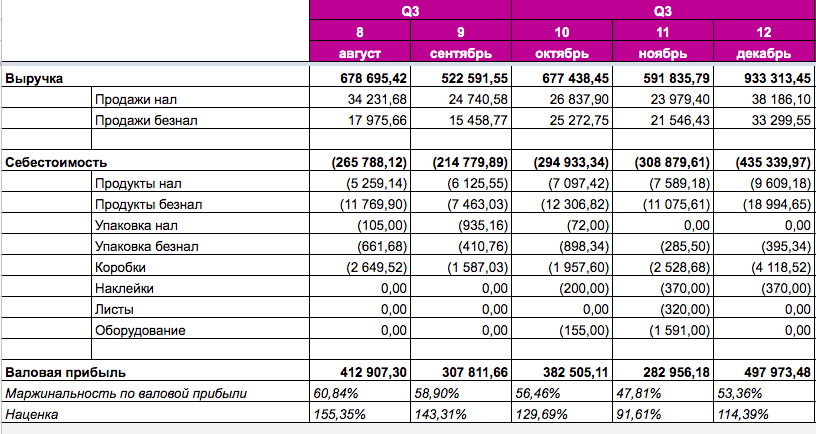

- Прогнозирование доходов и расходов;

- Оценка финансовой устойчивости;

- Анализ эффективности инвестиций;

- Расчет ключевых показателей (ROI, NPV, IRR и др.);

- Сравнение альтернативных стратегий развития;

- Планирование бюджета и управление финансовыми ресурсами.

Виды финансовых моделей

Существует несколько видов финансовых моделей, которые могут быть использованы в различных ситуациях:

- Прогнозные модели – используются для прогнозирования финансовых показателей будущего состояния компании. Они основываются на статистических данных и допущениях о предстоящих изменениях в экономической среде.

- Статические модели – представляют собой структурированное описание текущего состояния компании и ее финансовых показателей. Они используются для анализа и сравнения различных сценариев и стратегий.

- Оптимизационные модели – используются для определения оптимальных решений в условиях ограничений и целевых функций. Они позволяют оптимизировать распределение ресурсов и принимать решения, направленные на максимизацию прибыли и уменьшение рисков.

- Динамические модели – учитывают изменение факторов со временем и позволяют оценить долгосрочные последствия принимаемых решений. Они широко используются для стратегического планирования и анализа.

См. также

Зачем нужна финансовая модель?

Финансовая модель является неотъемлемым инструментом для планирования и управления бизнесом. Она помогает предсказать будущее состояние компании, оценить его устойчивость и эффективность, а также принимать обоснованные управленческие решения.

Важно понимать, что финансовая модель не может предсказать будущее с абсолютной точностью. Она основывается на гипотезах и допущениях, которые требуют регулярного обновления по мере появления новых данных и изменений в бизнес-среде.

В целом, финансовая модель помогает:

- Определить целесообразность запуска нового проекта или привлечения инвестиций;

- Оценить эффективность деятельности компании и корректировать стратегию развития;

- Оптимизировать расходы и увеличить прибыль;

- Планировать бюджет и управлять финансовыми ресурсами;

- Анализировать риски и прогнозировать их влияние на бизнес.

Кто разрабатывает финансовую модель?

Разработка финансовой модели может быть выполнена различными специалистами в зависимости от размера и сложности компании:

- Владелец или главный бухгалтер могут разработать модель для небольших компаний с простыми бизнес-процессами;

- Финансовый директор или аналитик занимаются разработкой моделей для средних и крупных компаний с более сложными финансовыми операциями;

- В некоторых случаях компании могут нанимать специализированные консультационные фирмы или аналитические агентства для разработки финансовых моделей.

В любом случае, разработка финансовой модели требует глубокого знания финансовых концепций, бизнес-процессов и способности анализировать данные для принятия обоснованных управленческих решений.

Что нам скажет Википедия?

Финансовое моделирование – это процесс построения абстрактного представления (финансовой модели) реальной или предполагаемой финансовой ситуации. В ходе финансового моделирования могут быть исследованы все или некоторые вопросы развития компании, изменения стоимости ценных бумаг и иные активы и объекты, имеющие финансовую оценку.

Термин «финансовое моделирование» широко применяется в сфере оценки инвестиционных проектов и в оценке бизнеса. В этом случае финансовые модели позволяют наглядно представить экономику проекта и оценить эффективность вложений в тот или иной актив. Само финансовое моделирование применяется намного чаще. По существу, любое экономическое обоснование управленческого решения является финансовой моделью, а его подготовка – финансовым моделированием. В основе финансового моделирования лежат методы математического, эконометрического и статистического моделирования.

Виды финансового моделирования

В зависимости от свойств финансовых моделей может быть проведена различная классификация финансового моделирования.

По временному признаку финансовое моделирование можно разделить на две группы:

- К первой группе относятся финансовые модели для оценки инвестиционных проектов, определения стоимости бизнеса, макроэкономические прогнозы и т.д.

- Ко второй группе относятся финансовые модели для прогнозирования эффекта от изменения системы мотивации, закупочной политики, внедрения налоговой оптимизации и т.д.

В отдельную категорию, вероятно, стоит выделить финансовые модели написанные для целей нормирования. То есть такие модели, которые подготовлены на базе первоисточника. Как правило, первоисточником выступает нормативно-правовой акт, методика или отдельно прописанный алгоритм расчета какой-либо нормы, например, нормы расхода ГСМ.

По объекту моделирования финансовое моделирование можно разделить на:

- По охвату свойств моделируемого объекта финансовые модели делятся на:

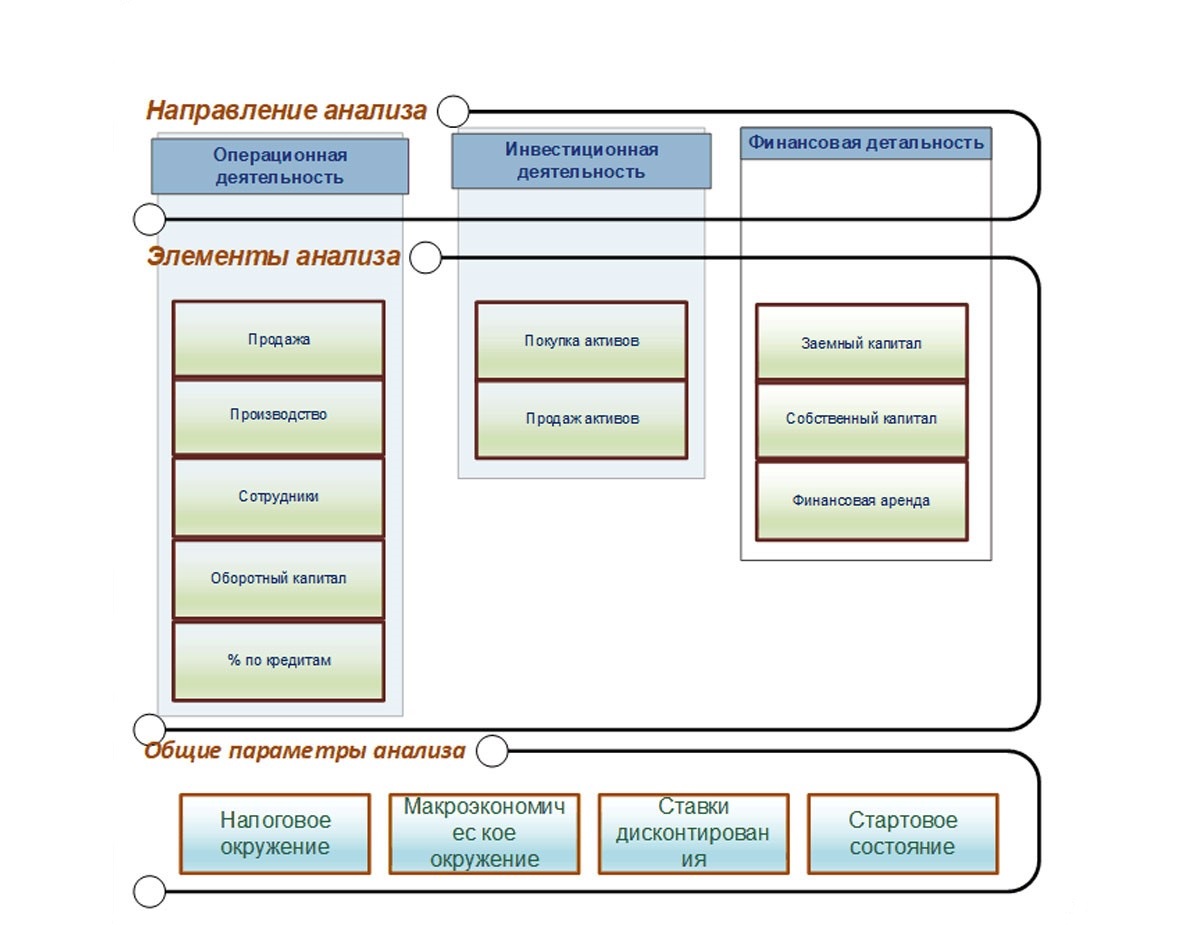

- К первой группе относится финансовое моделирование отдельно взятого бизнес-процесса (или группы бизнес-процессов). Например, налоговое моделирование, моделирование продаж, моделирование закупочной деятельности, моделирование отдельно операционной деятельности компании, отдельно инвестиционной, отдельно финансовой.

- Ко второй группе относится финансовое моделирование, охватывающее одновременно все аспекты развития изучаемого объекта. Например, моделирование в рамках единой модели и операционной, и инвестиционной, и финансовой деятельности компании.

По возможности повторного применения построенной финансовой модели происходит деление на:

- В первом случае повторное использование построенной финансовой модели затруднительно.

- Во втором случае построенная финансовая модель может без существенных изменений использоваться для оценки существующих или будущих аналогичных объектов.

Также финансовое моделирование различается по отрасли:

По способу построения финансовой модели:

Базовые требования к финансовым моделям

Концепция SMART устанавливает следующие требования к финансовой модели.

Многие финансовые институты устанавливают требования к финансовым моделям, предоставляемым при обосновании проектов. Например, Внешэкономбанк устанавливает следующие виды требований.

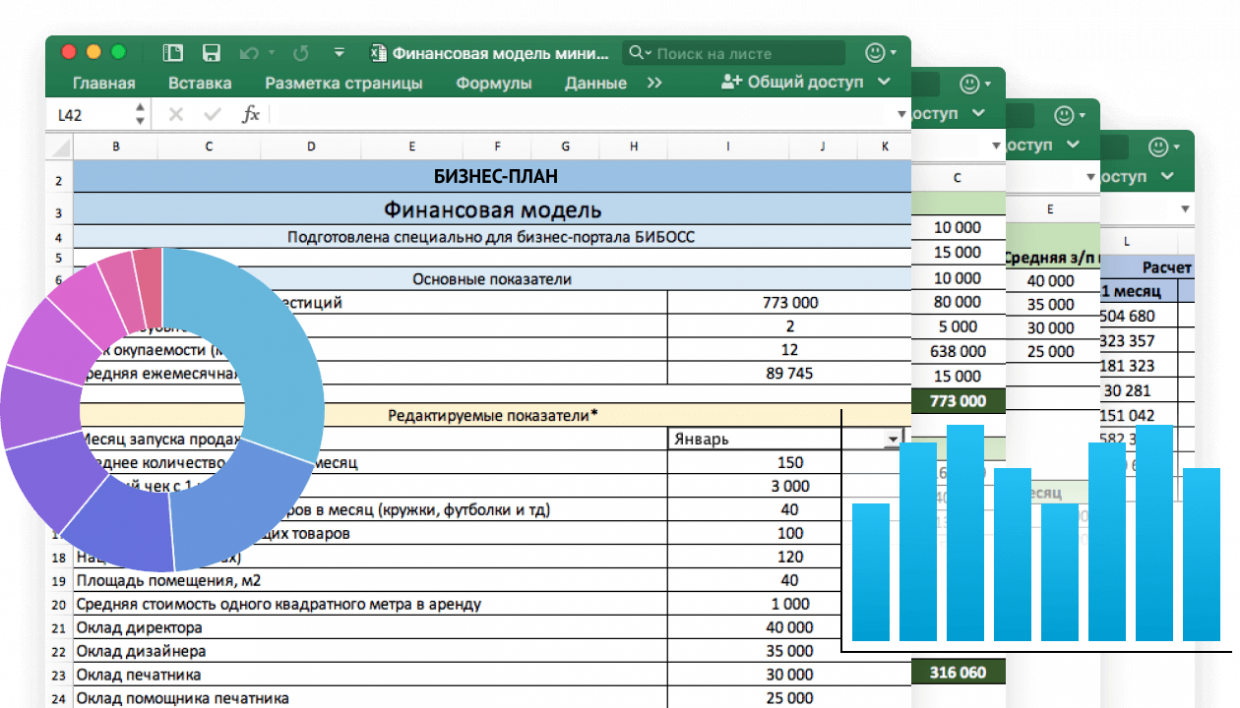

Программы для финансового моделирования

В настоящее время на рынке предлагается достаточно много решений для финансового моделирования. Значительная часть программных продуктов создана для оценки инвестиций или формирования бюджетов. Значительное количество приложений для финансового моделирования построено на платформе Microsoft Office и, в частности, на основе Microsoft Excel. Большинство программ предполагает полностью или частично закрытый исходный код самой финансовой модели и распространяется на коммерческой основе. Кроме того, существуют облачные сервисы, позволяющие строить финансовые модели в онлайн-режиме. К программным средствам для финансового моделирования относятся:

Кроме означенных программ в настоящее время все чаще прибегают к помощи полноразмерных ERP-программ или их отдельных модулей.