Узнайте, что такое СБП в Сбербанке и как она работает. Система быстрых платежей позволяет мгновенно переводить средства по номеру телефона и оплачивать товары и услуги через QR-код. Подключайте СБП через мобильное приложение или сайт Сбербанка.

Cодержание

Система быстрых платежей (СБП) — система Банка России, позволяющая гражданам переводить средства по идентификатору (в настоящее время — по номеру телефона) получателя, даже если стороны перевода имеют счета в разных кредитных организациях. Также СБП позволяет совершать мгновенные платежи в режиме 24/7 за работу, товары и услуги, в том числе с использованием QR-кода. Кроме того, система используется юридическими лицами для переводов гражданам (страховые выплаты, перечисления от брокеров и другое).

Оператором и расчётным центром системы является непосредственно Центральный банк России, операционным и платёжным клиринговым центром является Национальная система платёжных карт.

В 2022 году через СБП было проведено около 3 млрд операций на общую сумму 14,4 трлн рублей, включая переводы между физическими лицами и розничную оплату товаров и услуг, а также переводы от юрлиц в пользу физлиц. К концу 2022 года около 560 тыс. торговых точек в России реализовали приём оплаты через СБП.

По состоянию на октябрь 2023 года к СБП было подключено 219 банков-участников. С момента начала действия системы через неё в совокупности было совершено 8,8 млрд операций на общую сумму более 40,9 трлн рублей.

Во втором квартале 2023 года каждый второй житель страны воспользовался переводом через СБП и каждый четвертый — оплатой товаров или услуг.

История

Центральный банк России в конце 2018 года объявил, что в 2019 году не будет брать с банков оплату за обслуживание операций в СБП.

28 января 2019 года Система быстрых платежей (СБП) запущена в России.

Почти все российские банки, подключённые к Системе быстрых платежей (СБП) Банка России, установили нулевой тариф на переводы в рамках системы. Комиссия не взималась с клиентов в течение первых нескольких месяцев работы.

28 февраля 2019 года Система быстрых платежей была запущена в промышленную эксплуатацию для широкого круга банков-клиентов, что позволило физическим лицам совершать мгновенные переводы по номеру телефона.

В магазинах россияне начали использовать СБП также в 2019 году, тогда стартовали первые тесты в торговых сетях, включая онлайн-оплату. Практически одновременно начались первые оплаты через СБП в различных сервисах.

Преимущества и недостатки СБП (Сбербанк)

Преимущества:

- Мгновенные переводы по номеру телефона

- Возможность совершать платежи 24/7

- Оплата товаров и услуг с использованием QR-кода

- Удобство и доступность для граждан и организаций

Недостатки:

- Ограниченный лимит бесплатных переводов в месяц (100 тыс. рублей)

- Невозможность перевода долларов или евро

- Не все банки подключены к СБП

См. также

Как подключить Систему быстрых платежей в Сбербанке

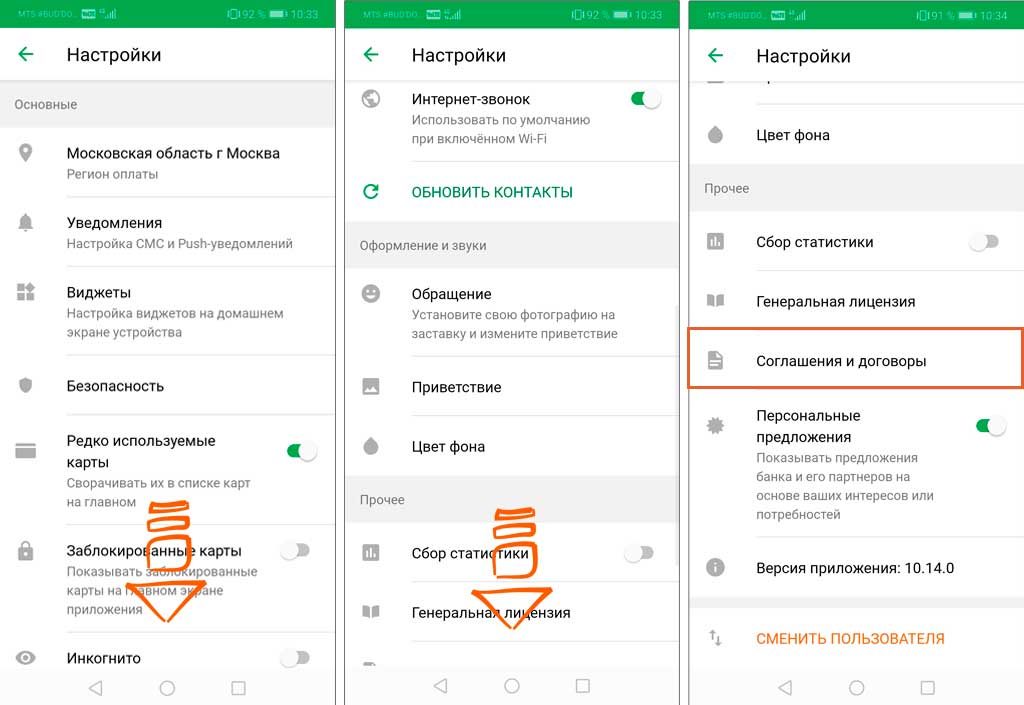

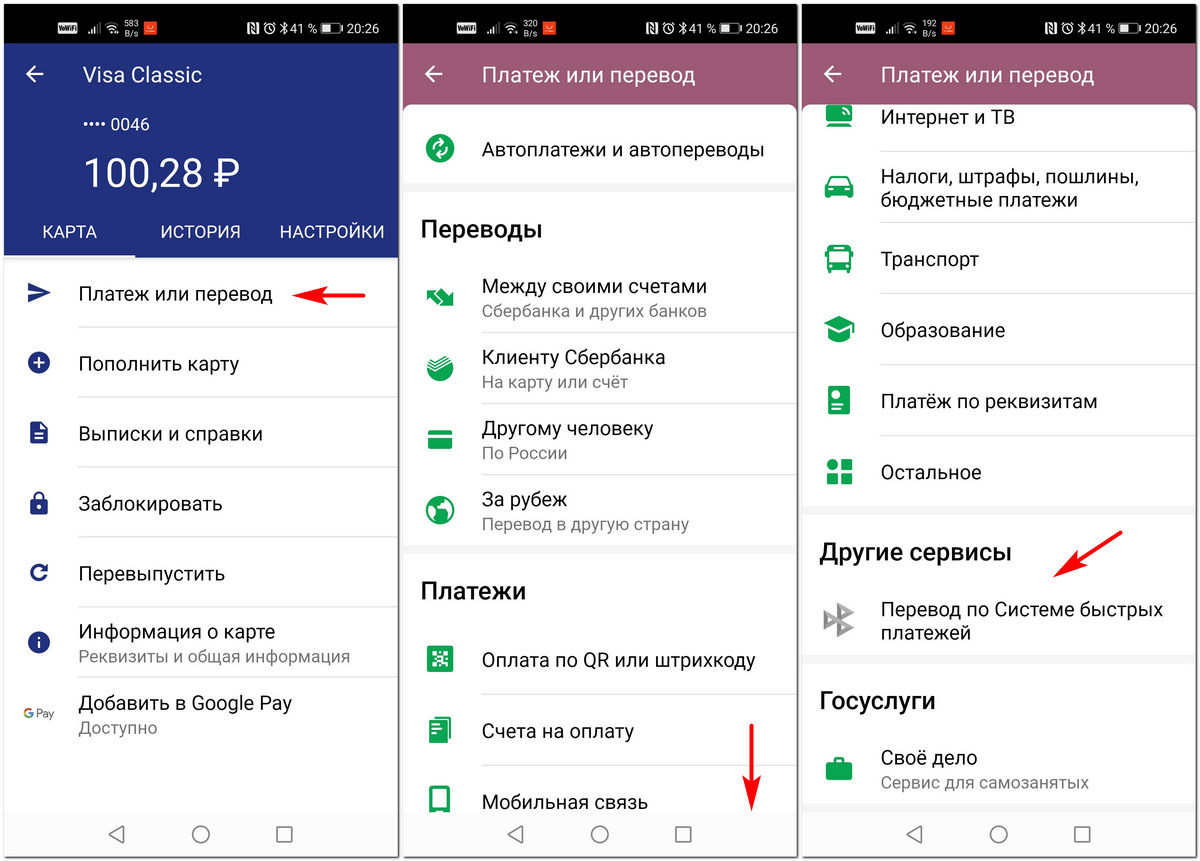

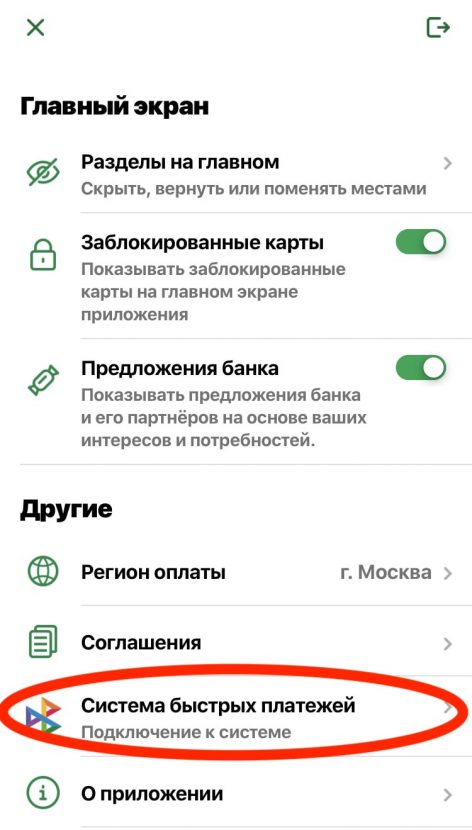

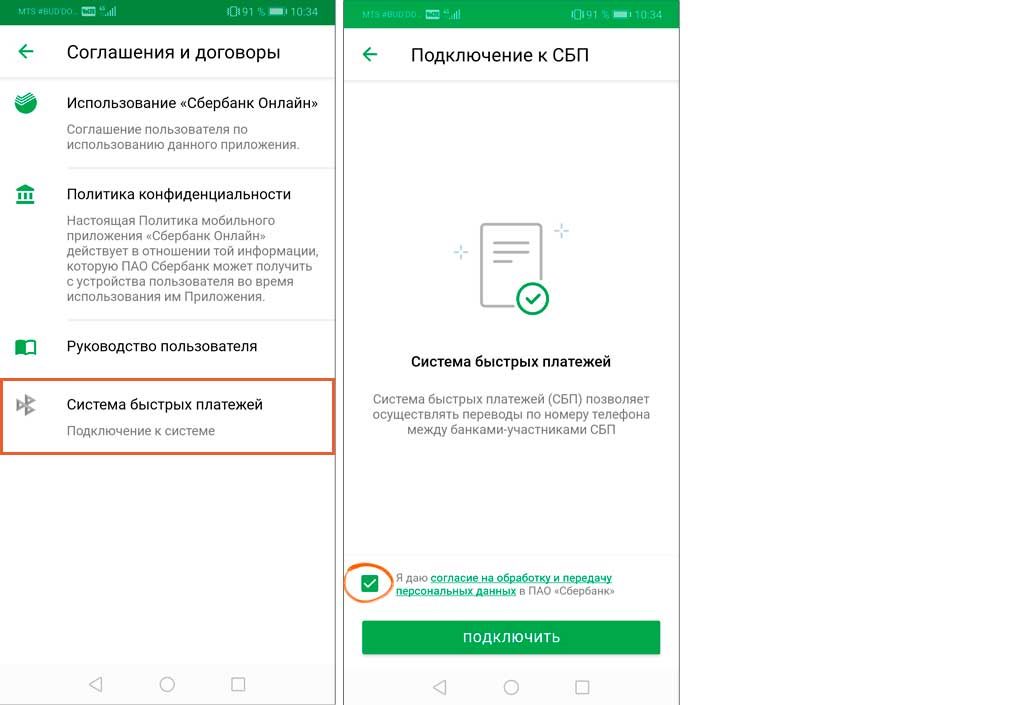

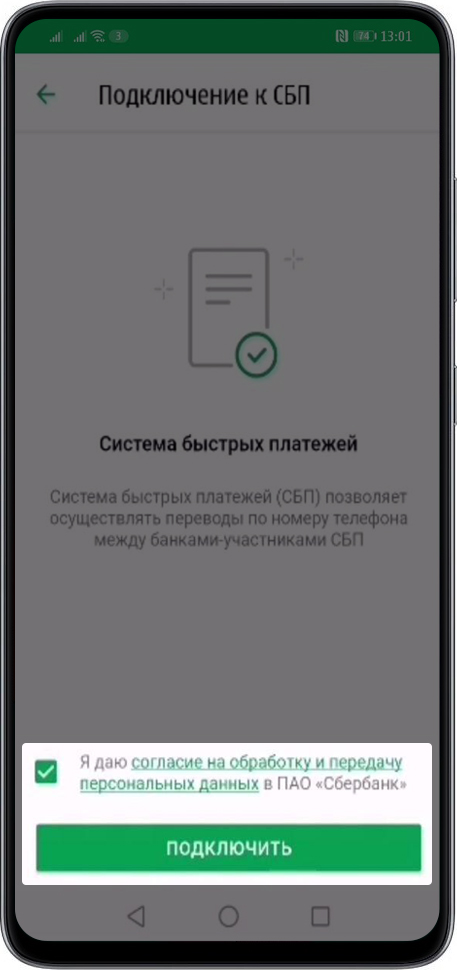

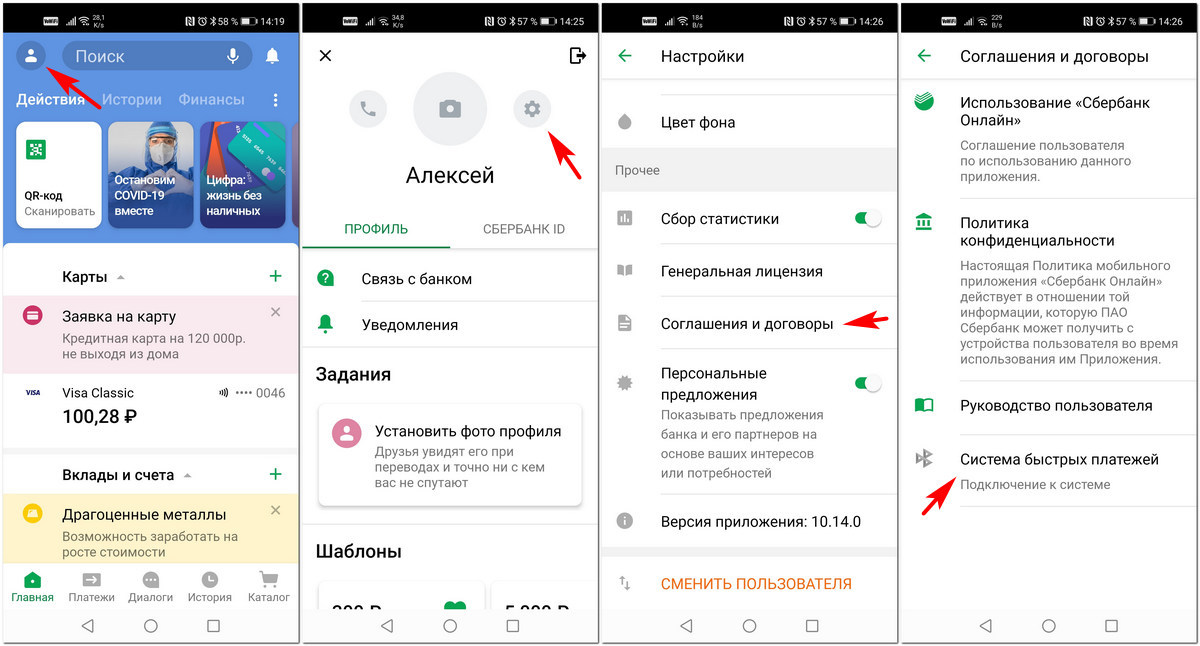

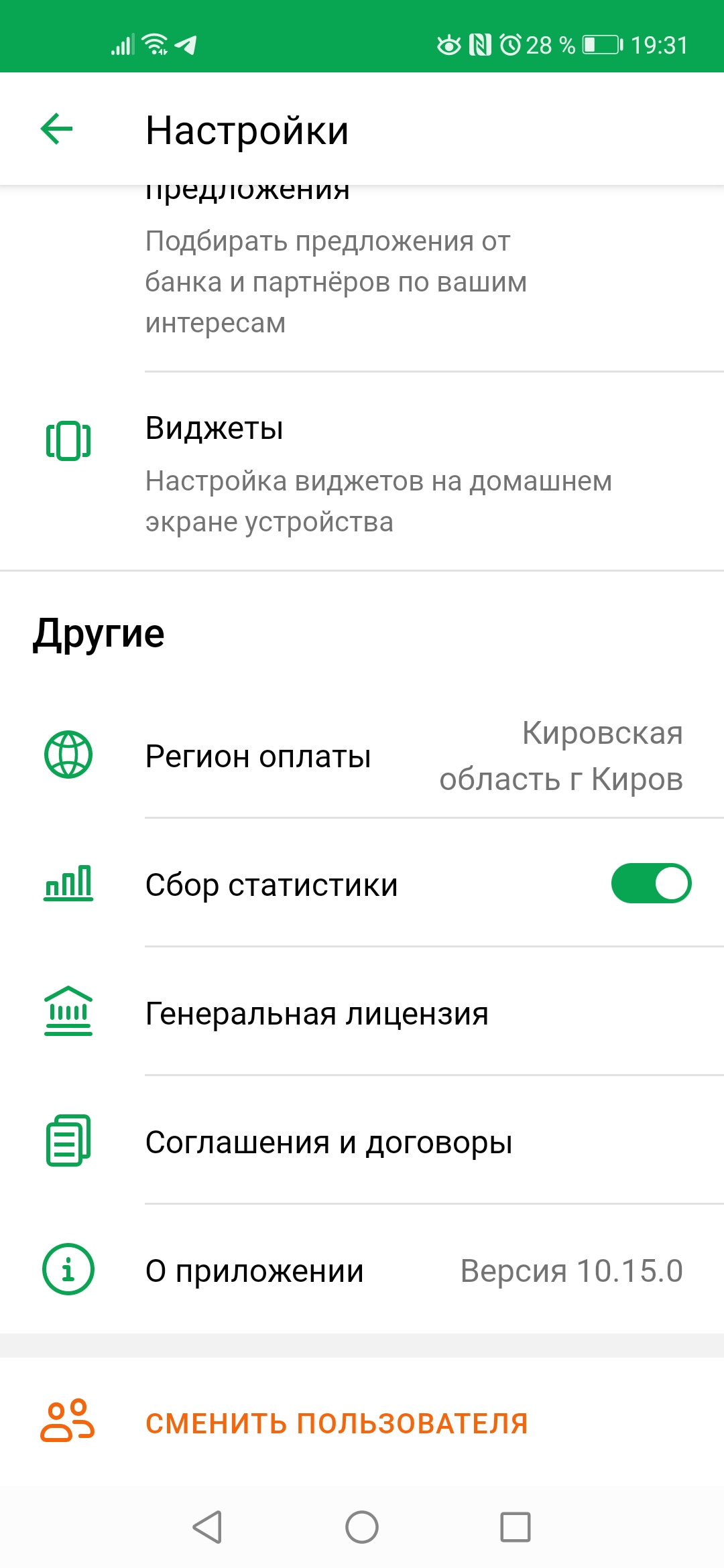

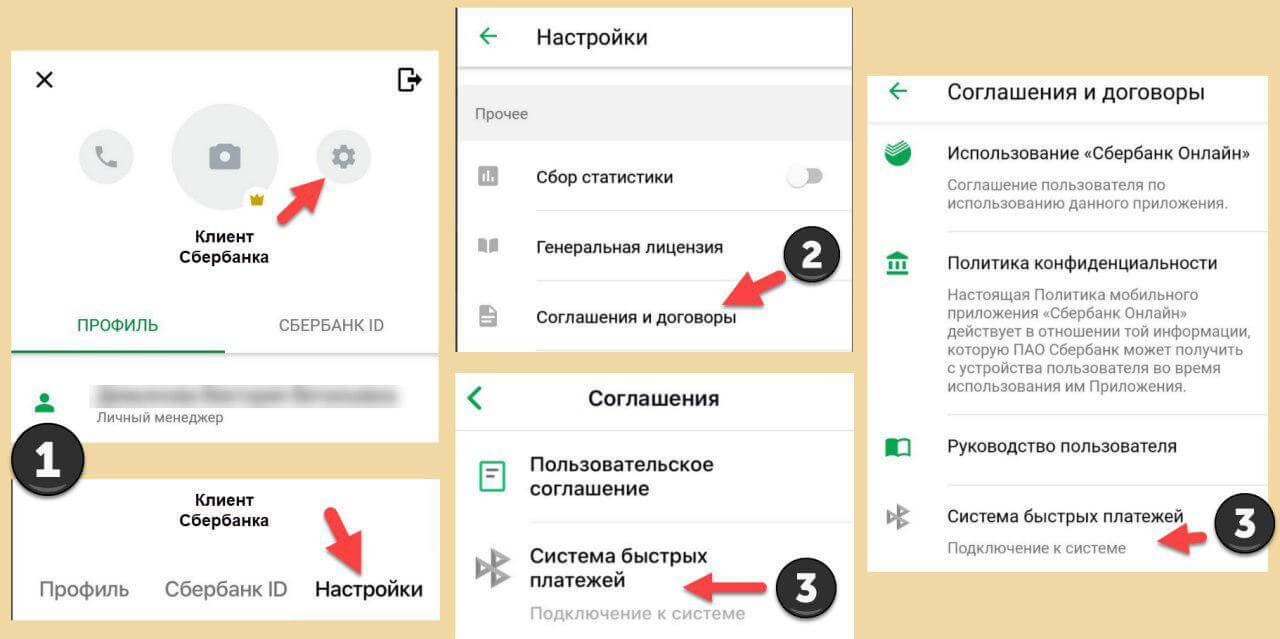

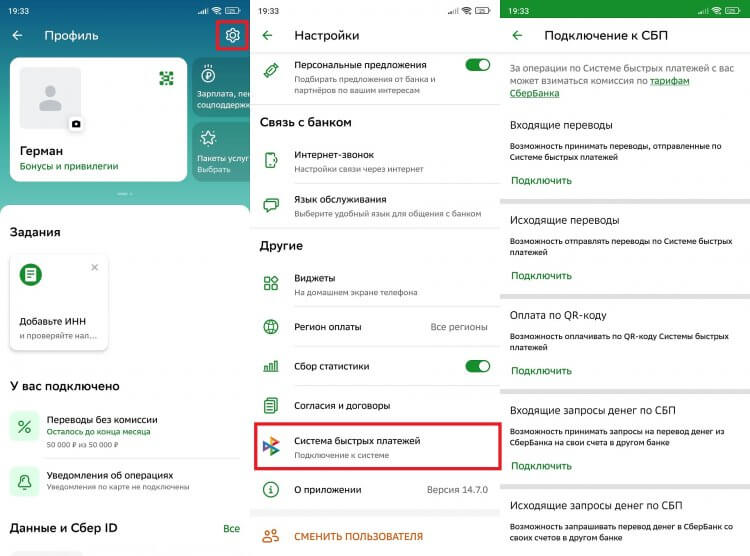

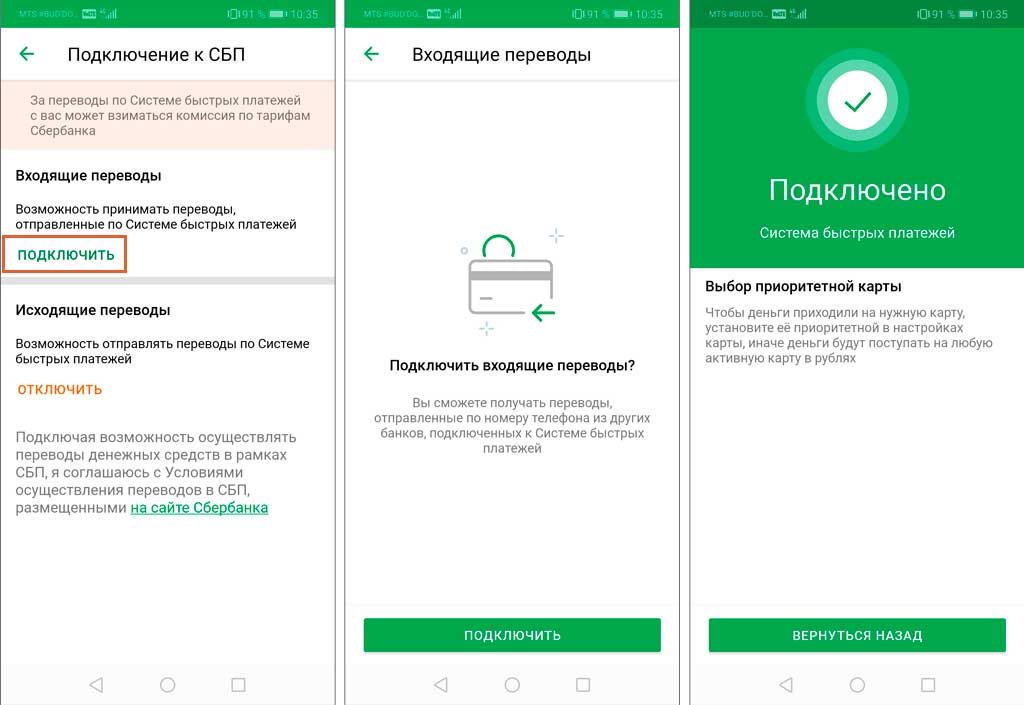

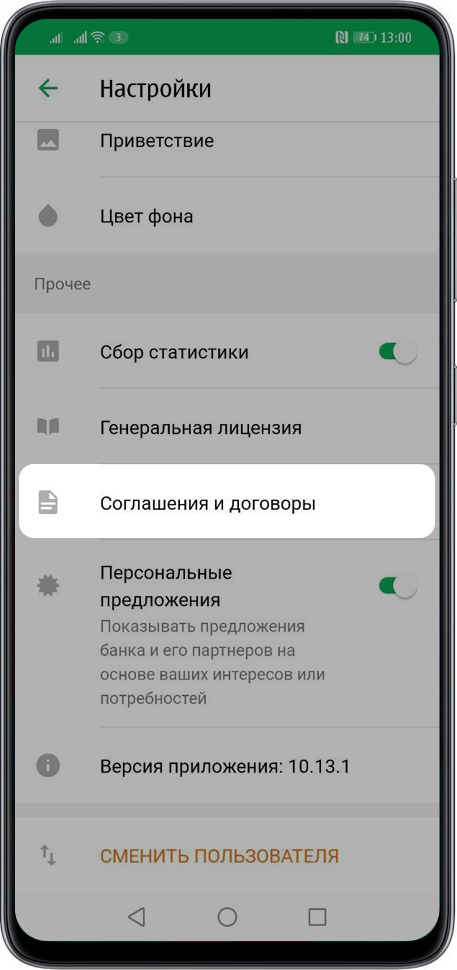

Подключить СБП легко через мобильное приложение банка. Для этого:

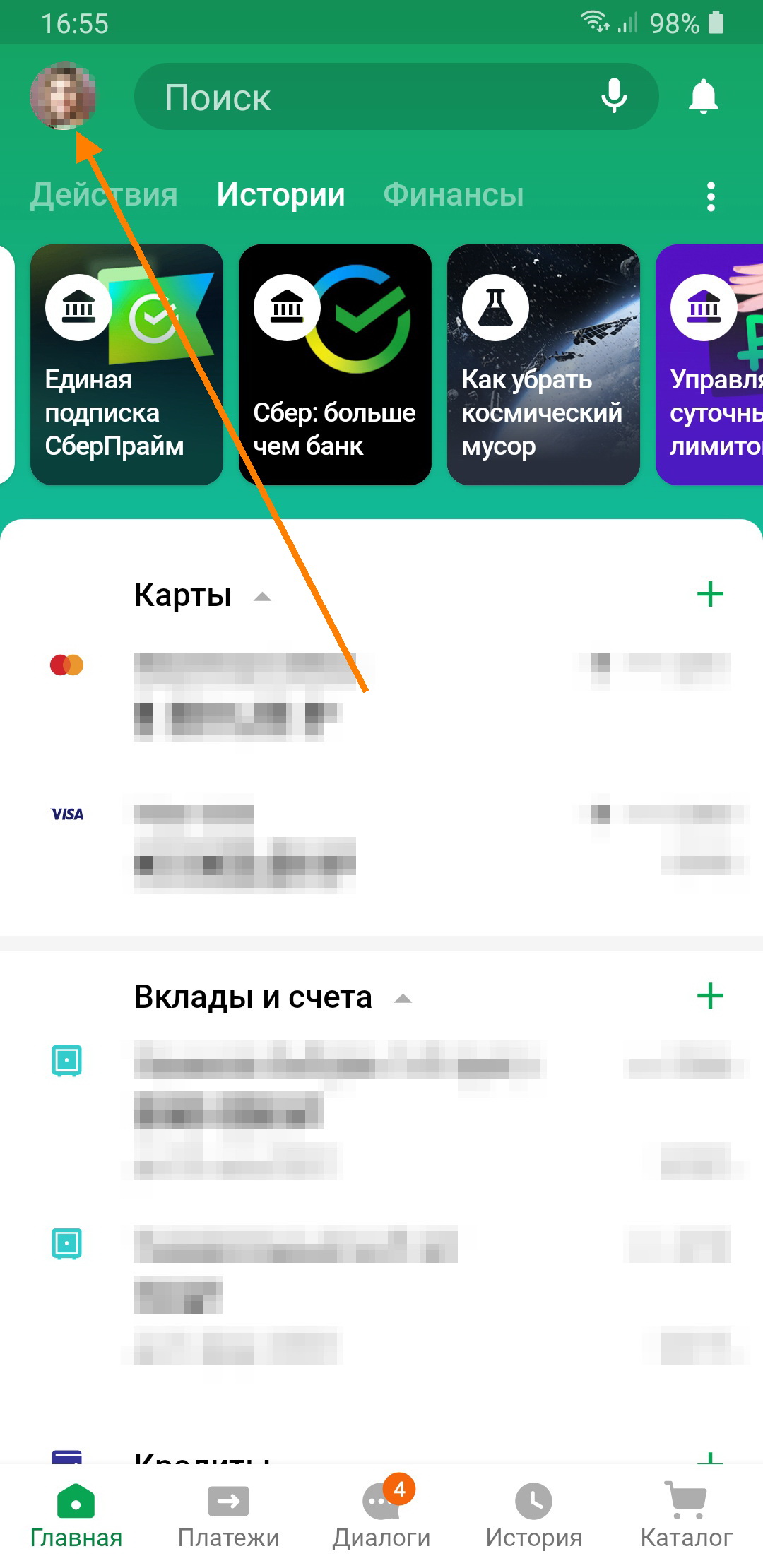

- Зайдите в личный кабинет в приложении "Сбербанк Онлайн".

- В разделе "Настройки" найдите "Система быстрых платежей".

- Подтвердите своё согласие на подключение СБП.

Можно ли подключить Систему быстрых платежей через сайт Сбера?

Подключить сервис можно также в веб-версии "Сбербанк Онлайн". Для этого:

- Зайдите в личный кабинет на сайте "Сбербанк Онлайн".

- Перейдите в раздел "Настройки" и найдите "Система быстрых платежей".

- Подтвердите своё согласие на подключение СБП.

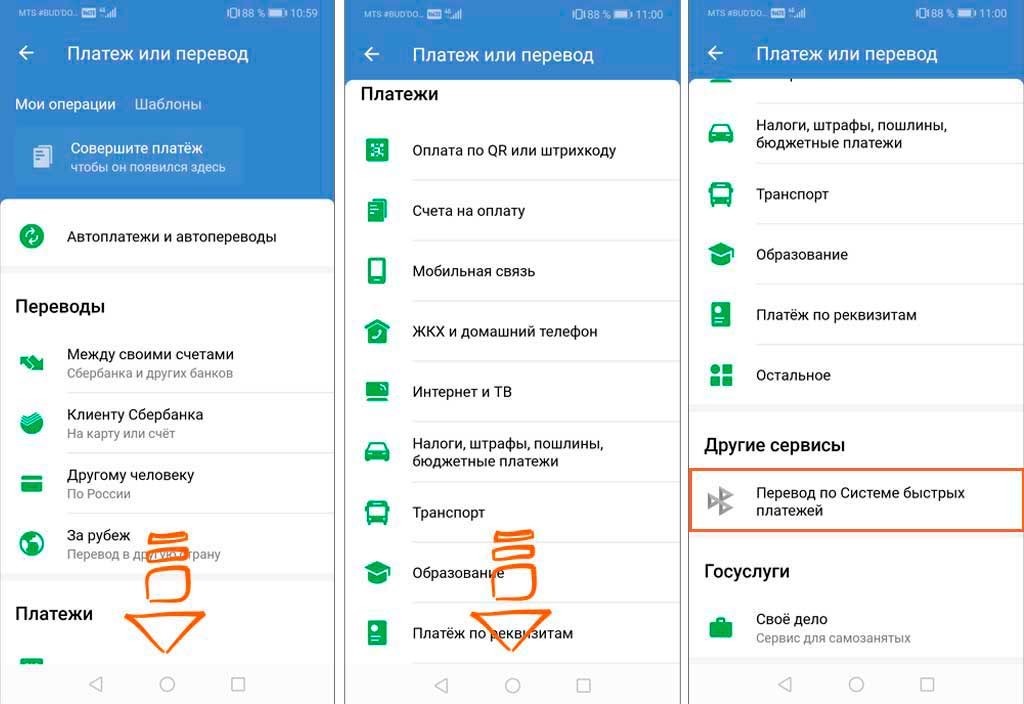

Как работает СБП

Получить доступ к сервису можно через приложения банков-участников со своего персонального компьютера, планшета или смартфона. Чтобы отправлять деньги другим пользователям через систему быстрых переводов, необходимо подключить сервис в личном кабинете. При этом банк получателя перевода так же должен быть подключен к этой системе. Убедитесь в этом перед отправкой денег. Для совершения платежа вам достаточно указать сумму перечисления и номер телефона получателя. Отправленные через СБП денежные средства поступят на счет мгновенно.

.jpg)

Условия осуществления переводов в рамках СБП

В СБП действуют следующие условия переводов:

- Минимальный лимит переводов в сутки — не менее 150 тыс. рублей

- Лимит бесплатных переводов в месяц — 100 тыс. рублей

- Максимальный размер одной операции — 1 млн рублей

Современная Система быстрых платежей в Сбербанке позволяет клиентам совершать мгновенные переводы по номеру телефона без комиссии в пределах установленных лимитов. Это удобно и доступно для всех пользователей, сохраняя высокий уровень безопасности и надежности.

См. также

Что нам скажет Википедия?

Система быстрых платежей (СБП) — система Банка России, позволяющая гражданам переводить средства по идентификатору (в настоящее время — по номеру телефона) получателя, даже если стороны перевода имеют счета в разных кредитных организациях. Также СБП позволяет совершать мгновенные платежи в режиме 24/7 за работу, товары и услуги, в том числе с использованием QR-кода. Кроме того, система используется юридическими лицами для переводов гражданам (страховые выплаты, перечисления от брокеров и другое).

Оператором и расчётным центром системы является непосредственно Центральный банк России, операционным и платёжным клиринговым центром является Национальная система платёжных карт.

В 2022 году через СБП было проведено около 3 млрд операций на общую сумму 14,4 трлн рублей, включая переводы между физическими лицами и розничную оплату товаров и услуг, а также переводы от юрлиц в пользу физлиц. К концу 2022 года около 560 тыс. торговых точек в России реализовали приём оплаты через СБП.

По состоянию на октябрь 2023 года к СБП было подключено 219 банков-участников. С момента начала действия системы через неё в совокупности было совершено 8,8 млрд операций на общую сумму более 40,9 трлн рублей.

Во втором квартале 2023 года каждый второй житель страны воспользовался переводом через СБП и каждый четвертый — оплатой товаров или услуг.

Минимальный лимит переводов в СБП в сутки сохраняется на уровне не менее 150 тысяч рублей, лимит бесплатных переводов в месяц составляет 100 тысяч рублей, а максимальный размер одной операции в СБП с 1 мая 2022 года — 1 млн рублей.

История

Центральный банк России в конце 2018 года объявил, что в 2019 году не будет брать с банков оплату за обслуживание операций в СБП.

28 января 2019 года Система быстрых платежей (СБП) запущена в России.

Почти все российские банки, подключённые к Системе быстрых платежей (СБП) Банка России, установили нулевой тариф на переводы в рамках системы. Комиссия не взималась с клиентов в течение первых нескольких месяцев работы.

28 февраля 2019 года Система быстрых платежей была запущена в промышленную эксплуатацию для широкого круга банков-клиентов, что позволило физическим лицам совершать мгновенные переводы по номеру телефона.

В магазинах россияне начали использовать СБП также в 2019 году, тогда стартовали первые тесты в торговых сетях, включая онлайн-оплату. Практически одновременно начались первые оплаты через СБП в различных сервисах.

С 1 января 2020 года Система быстрых платежей стала для банков платной.

С мая 2020 года все банки обязаны выполнять переводы на сумму до 100 000 рублей в месяц без взимания комиссии. За перевод больших сумм банки вправе брать до 0,5 % от суммы перевода, но не более 1500 рублей.

28 мая 2020 года к Системе быстрых платежей подключил всю свою сеть Сбербанк, который оставался последним крупным российским банком, не подключённым к СБП.

Банки с универсальной должны были обеспечить своим клиентам возможность оплаты работ, товаров и услуг по QR-коду через СБП с 1 апреля 2022 года, а все системно значимые банки — ещё с 1 октября 2021.

В 2022 году заявлялось о планах по запуску сервиса, позволяющего проводить через СБП платежи в пользу Федерального казначейства России, и запуску трансграничных переводов через СБП.

По итогам 2022 года количество пользователей СБП достигло 81 миллиона человек, увеличившись за год на 37 миллионов человек. В 2022 году через СБП проведено более трёх миллиардов операций на сумму 14,4 триллиона рублей. Количество операций в СБП по сравнению с 2021 годом выросло в 3,5 раза, объем – в 2,9 раза. Количество платежей с помощью данной системы выросло в 27 раз по количеству и в 12 раз по объему. За год к СБП подключились 382 тысячи торгово-сервисных предприятий. Их количество к началу 2023 года достигло 559 тысяч (из них 482 тысячи являлись субъектами малого и среднего предпринимательства).

В 2023 году рост показателей продолжился. Так, во втором квартале 2023 года, было совершено более 1,6 млрд операций на сумму 7 трлн рублей, что превышает показатели аналогичного периода 2022 года более чем в два раза.

Начиная с 1 октября 2023 года российские банки – участники СБП по требованию ЦБ РФ должны интегрировать эту систему в свои системы интернет-банка.

Приложение СБПэй

Основная статья: СБПэй

Национальная система платежных карт России как операционный платежный и клиринговый центр Системы быстрых платежей запустила в 2021 году мобильное приложение «СБПэй» с возможностью оплаты товаров и услуг. В приложении доступны несколько способов оплаты: с помощью QR-кода, кнопки на сайте магазина или платежной ссылки. Позже в приложении также появилась возможность бесконтактной оплаты на основе технологии NFC.

Аналогичные системы в других странах

Разработке Системы быстрых платежей в России предшествовала работа по изучению мирового опыта, обобщенного Центральным банком в соответствующем обзоре.