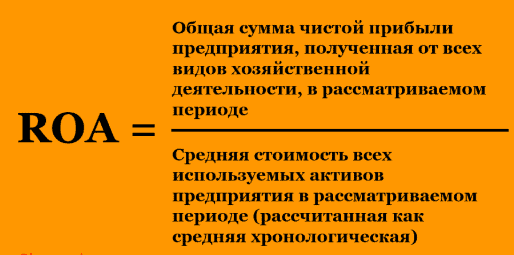

Узнайте, как правильно интерпретировать показатель рентабельности активов (ROA) и его значение для оценки эффективности использования капитала. Научитесь рассчитывать ROA и понимать его влияние на финансовое состояние компании.

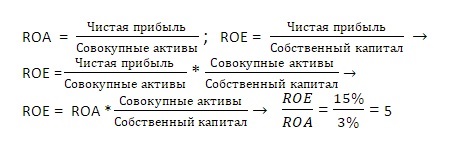

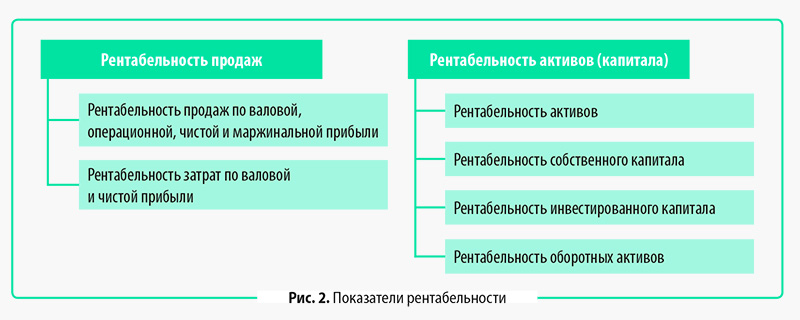

Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя "рентабельность собственного капитала", данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

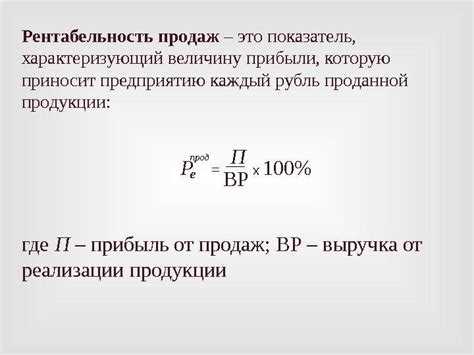

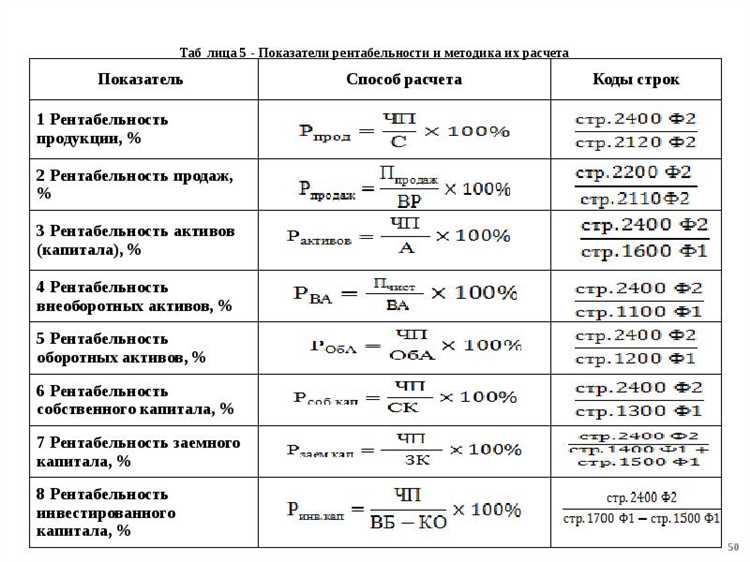

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как "сколько копеек приносит каждый рубль, вложенный в активы организации".

Для более точных расчетов в качестве показателя "Активы" берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным "Отчета о прибылях и убытках", активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе "Ваш финансовый аналитик"):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Нормальное значение

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.

См. также

Интерпретация значений ROA

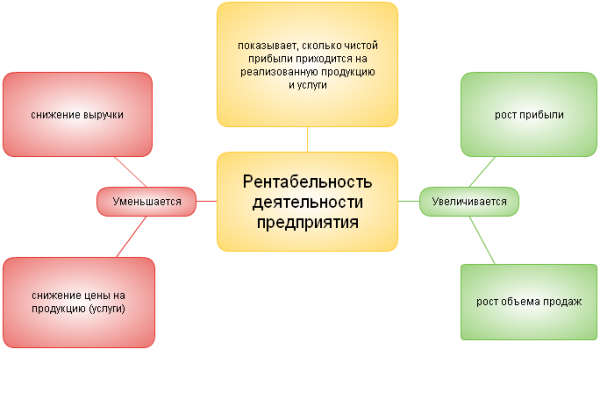

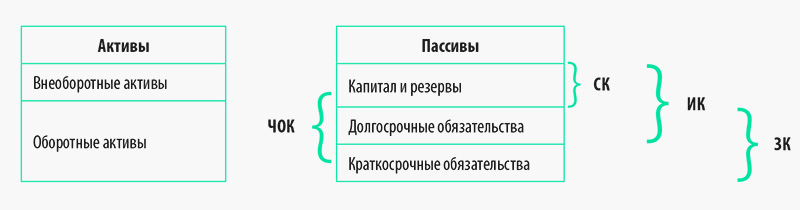

Показатель ROA демонстрирует эффективность использования капитала, задействованного в деятельности компании. Суммарные активы в балансе всегда равны суммарным обязательствам, поэтому значение в знаменателе ROA можно интерпретировать и как активы, и как все обязательства и капитал, привлеченные для ведения бизнеса.

Величину ROA можно сравнивать со средневзвешенной стоимостью капитала компании или с требуемой доходностью ее акционерного капитала, но в обоих случаях надо учитывать, что рентабельность собственного капитала не совсем точно отражает эти процентные показатели.

В сравнении с доходностью собственного капитала отличие заключается в том, что знаменатель ROA включает все активы, в том числе и те, которые были профинансированы заемным капиталом. Следовательно, для ROA вполне допустимы значения меньше, чем требуемая доходность на собственный капитал.

Такая же картина наблюдается и в сравнении ROA с WACC. Средневзвешенная стоимость капитала учитывает доход, который получают владельцы как собственного, так и заемного капитала компании. Но показатель ROA (в своем основном варианте расчета) не учитывает проценты, которые получат кредиторы, то есть его величина будет ниже.

Из этого видно, что если значение ROA достигает требуемой доходности на собственный капитал, то компания эффективно использует свои активы. Отрицательный ROA вызван отрицательной прибылью:

- Это типичная ситуация для молодых компаний на ранней стадии их корпоративного жизненного цикла, поэтому поначалу они могут быть убыточными.

- Это признак того, что компания не может приобретать и использовать свои активы в достаточной степени для получения прибыли; это может указывать на финансовые затруднения в компании.

Модель Бивера

Модель Бивера — модель прогнозирования банкротства, опубликованная американским экономистом Уильямом Бивером в 1966 году.

Американский экономист Уильям Бивер в 1966 году опубликовал свою работу, в которой впервые использовал финансовые коэффициенты для предсказания вероятности наступления банкротства компаний. Выборка включала в себя 79 компаний США, обанкротившихся в 1954—1964 годах. Для каждой обанкротившейся компании в выборку была добавлена компания небанкрот по принципу соответствия.

Расчет модели

Модель позволяет оценить финансовое состояние компании с точки зрения её возможного будущего банкротства. Показатели для модели берутся из «Бухгалтерского баланса» (форма № 1), «Отчета о финансовых результатах» (форма № 2) и «Приложения к бухгалтерскому балансу» (форма № 5).

Ульям Бивер предложил пятифакторную систему показателей для оценки финансового состояния предприятия с целью диагностики банкротства:

- Коэффициент оборачиваемости активов

- Коэффициент текущей ликвидности

- Коэффициент автономии

- Коэффициент прибыльности

- Коэффициент покрытия процентов

Критика модели

Преимущества модели:

- Простота и удобство использования

- Оперативность получения результатов

- Универсальность применения для различных отраслей

Недостатки модели:

- Ограниченность использования в крупных компаниях

- Возможность искажения результатов из-за особенностей бухгалтерской отчетности

- Неучет факторов, которые могут влиять на финансовое состояние компании

См. также

Примечания

Что нам скажет Википедия?

Модель Бивера — модель прогнозирования банкротстваruen, опубликованная американским экономистом Уильямом Бивером в 1966 году.

Американский экономист Уильям Бивер в 1966 году опубликовал свою работу, в которой впервые использовал финансовые коэффициенты для предсказания вероятности наступления банкротства компаний. Выборка включала в себя 79 компаний США, обанкротившихся в 1954—1964 годах. Для каждой обанкротившейся компании в выборку была добавлена компания небанкрот по принципу соответствия.

Расчёт модели

Модель позволяет оценить финансовое состояние компании с точки зрения её возможного будущего банкротства. Показатели для модели берутся из «Бухгалтерского баланса» (форма № 1), «Отчета о финансовых результатах» (форма № 2) и «Приложения к бухгалтерскому балансу» (форма № 5).

Ульям Бивер предложил пятифакторную систему показателей для оценки финансового состояния предприятия с целью диагностики банкротства:

- Коэффициент оборачиваемости активов

- Коэффициент текущей ликвидности

- Коэффициент автономии

- Коэффициент прибыльности

- Коэффициент покрытия процентов

Критика модели

Преимущества модели:

- Простота и удобство использования

- Оперативность получения результатов

- Универсальность применения для различных отраслей

Недостатки модели:

- Ограниченность использования в крупных компаниях

- Возможность искажения результатов из-за особенностей бухгалтерской отчетности

- Неучет факторов, которые могут влиять на финансовое состояние компании

См. также

Примечания