Налоговый резидент и нерезидент - это понятия, которые используются в налоговом законодательстве России для классификации налогоплательщиков. Узнайте, кто такие налоговые резиденты и нерезиденты, в чем заключается разница между ними и когда человек перестает быть налоговым резидентом.

Cодержание

Налоговый резидент и нерезидент - это понятия, которые используются в налоговом законодательстве России для классификации налогоплательщиков. Они определяются основываясь на времени пребывания физического лица на территории страны.

Кто такие налоговый резидент и нерезидент?

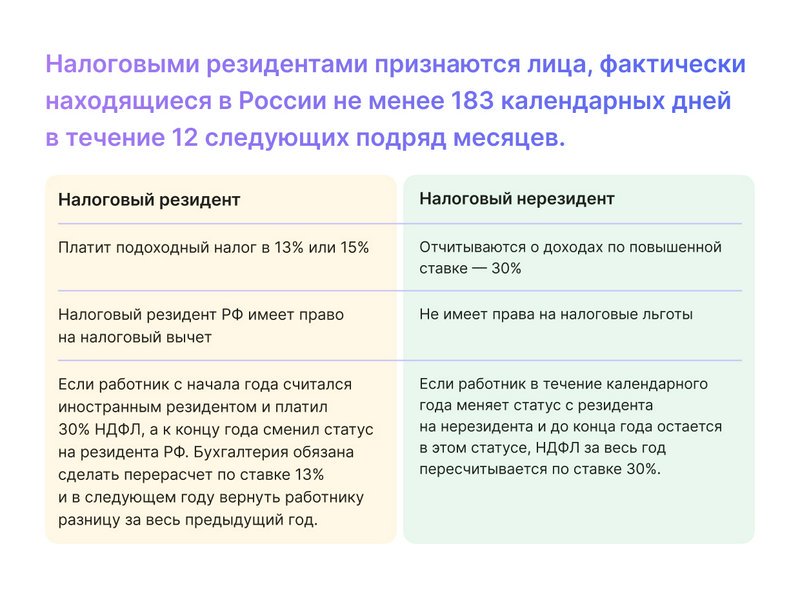

Согласно Налоговому кодексу Российской Федерации, налоговый резидент - это лицо, которое находится на территории страны не менее 183 дней в течение 12 месяцев подряд. Исключение существует для некоторых категорий граждан, таких как военнослужащие, государственные чиновники и дипломаты, которые находятся за границей по служебным командировкам.

Налоговый нерезидент - это статус, который присваивается налогоплательщику, который находится за пределами территории России более 183 дней в течение 12 месяцев подряд. Налоговый нерезидент может быть гражданином любой страны и не зависит от его места прописки.

В чем отличие резидента от нерезидента?

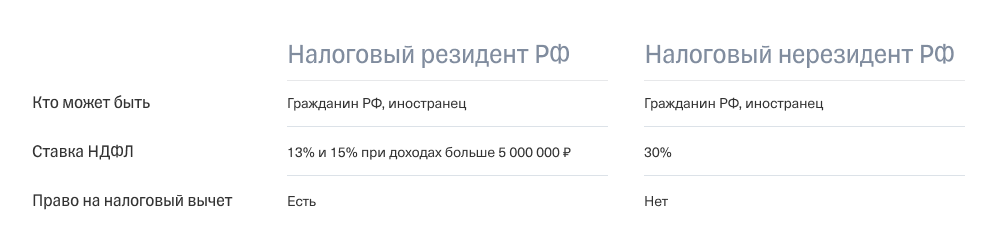

Основное отличие между резидентом и нерезидентом заключается в размере ставки налога на доходы физического лица. Для резидентов ставка налога на доходы составляет 13% при общей сумме годовых доходов менее 5 млн рублей и 15% при доходах свыше этой суммы. Для нерезидентов ставка налога на доходы составляет 30% вне зависимости от суммы годового дохода. Нерезиденты также не имеют возможности оформлять имущественные налоговые вычеты.

Однако повышенная ставка налога для нерезидентов не распространяется на доходы, полученные в виде дивидендов и процентов по вкладам. Также следует отметить, что повышенный налог уплачивается только с доходов, полученных на территории России.

Для резидентов ситуация обратная. Они обязаны платить налоги со всех доходов, включая доходы, полученные как на территории России, так и за ее пределами у иностранных работодателей.

См. также

Когда человек перестает быть налоговым резидентом?

Основанием для смены налогового статуса на нерезидента является пребывание за рубежом более 183 дней в течение 12 месяцев подряд. Важно отметить, что это время может быть непрерывным пребыванием за границей или суммированием краткосрочных периодов отсутствия, которые в сумме превышают установленный налоговым законодательством срок.

Для сохранения налогового резидентства или для правильного определения момента смены статуса, необходимо правильно рассчитать время нахождения в стране и за пределами ее территории.

Как налоговая узнает, что я нерезидент?

Смена статуса с резидента на нерезидента происходит автоматически, когда физическое лицо находится в России менее 183 дней в календарном году. Гражданство при этом не имеет значения, важно только время пребывания в стране в течение 12 месяцев подряд.

С потерей налогового резидентства связаны определенные последствия, такие как увеличение ставки НДФЛ и недоступность налоговых вычетов. Поэтому важно быть внимательным и знать свой налоговый статус, чтобы избежать неприятностей.

Выводы

Статус налогового резидента или нерезидента определяется временем пребывания физического лица на территории России. Резиденты обязаны платить налоги со всех доходов, в то время как нерезиденты платят повышенную ставку налога и не имеют права налоговых вычетов. Важно правильно рассчитывать время пребывания и знать свой налоговый статус, чтобы избежать неприятностей и уплатить налоги в соответствии с законодательством.

См. также

Что нам скажет Википедия?

Термины резидент и нерезидент обычно используются вместе со словами гражданин и иностранец, когда граждане являются резидентами, а иностранцы — нерезидентами. Но иногда бывают случаи, когда гражданин одной страны постоянно живет на территории другой, и получается, что этот человек нерезидент в стране своего гражданства. А иностранцы могут жить в чужой стране и, при этом, быть её резидентами.

Резидент — физическое лицо, которое живет в стране на постоянной основе и платит в ней налоги. Нерезидентами становятся те, кто временно проживает на территории страны, туристы и некоторые категории физических лиц. В международных договорах обычно используется как критерии, которые разграничивают понятия резидент или нерезидент, — цели и сроки пребывания иностранца на территории страны. Если иностранец находится в стране меньше 180 дней в году в медицинских или туристических целях, он не рассматривается как резидент. Дееспособность нерезидента уполномоченные органы определяют согласно законам страны, гражданином которой он является. Нерезидент не должен платить налоги в стране пребывания.

В Российском законодательстве понятия резидент и нерезидент Российской Федерации толкуются в двух нормативно-правовых актах:

- В сфере валютного регулирования, в соответствии с Федеральным законом N 173-ФЗ, резидентами РФ являются: физические лица, являющиеся гражданами Российской Федерации; а также лица, постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства; юридические лица, созданные в соответствии с законодательством Российской Федерации.

- Для целей налогообложения понятие резидент РФ раскрывается в ст. 207 Налогового Кодекса РФ. Так, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации. В Российской Федерации нерезиденты платят НДФЛ 30%.

/imgs/2022/03/30/13/5337122/9c5c4bc1c75e3251fd03535f10783e34979184f2.jpg)