Узнайте, во что лучше всего вкладывать деньги. Рассмотрим различные инструменты инвестирования, диверсификацию портфеля и снижение рисков. Куда выгодно инвестировать, чтобы получить стабильный доход и увеличить капитал в долгосрочной перспективе? Информация для инвесторов и трейдеров.

Cодержание

Что нужно знать об инвестировании

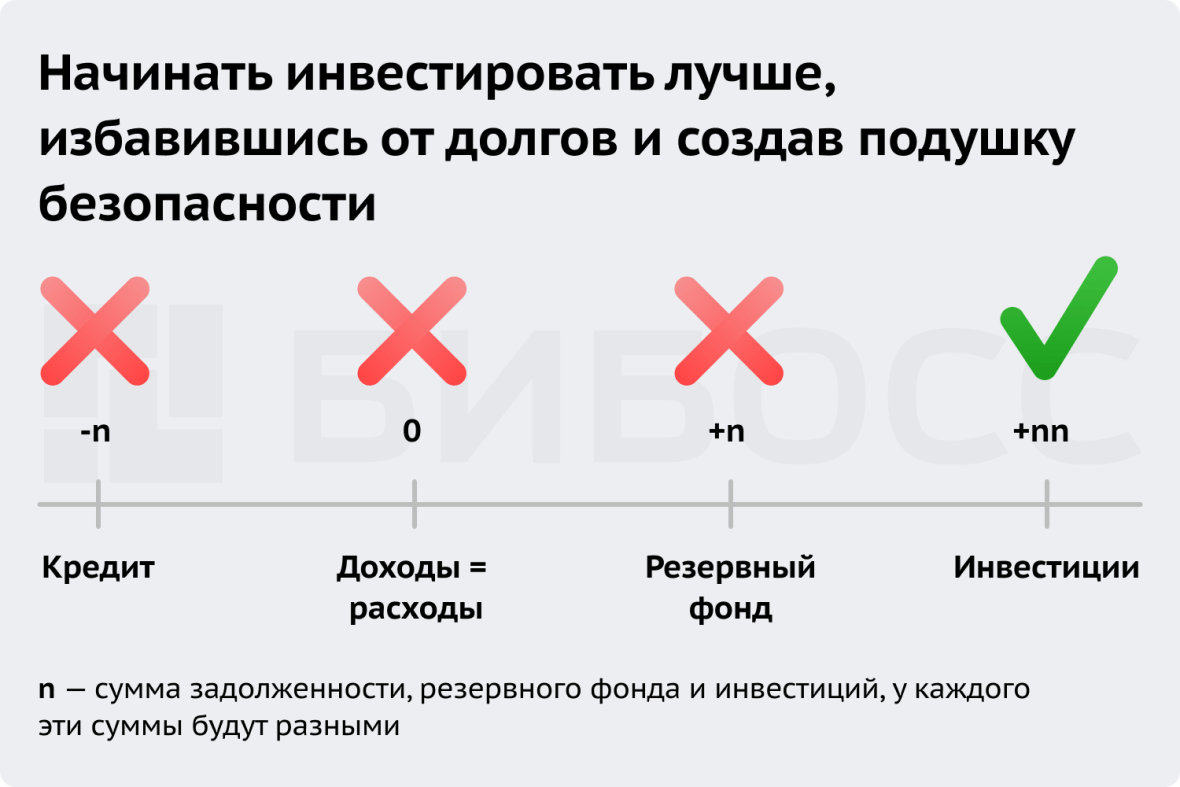

Всё больше жителей России убеждаются, что пассивный доход необходим. Поэтому тщательно исследуют варианты вложения, но зачастую не понимают, во что лучше вкладывать деньги. Из-за этого инвесторы теряют свои вложения, выбрав не то направление, либо и вовсе отказываются инвестировать.

Мы расскажем, какие бывают инструменты инвестирования, куда лучше всего вкладывать в той или иной ситуации, какие варианты точно не помогут приумножить капитал, и что делать в нестандартных ситуациях.

Что нужно знать об инвестировании

Инвестиции – вложения финансовых средств с целью увеличить собственные активы. Люди, занимающиеся вложениями, называются инвесторы. Зачастую у них специального образования или документа об их владении навыками. Эти люди просто стараются увеличить свой доход.

Куда лучше всего инвестировать, знают трейдеры. В отличие от инвесторов, у них инвестирование – основной вид заработка.

Чтобы выгодно инвестировать, нужно определиться с целью, которую инвестор хочет достичь:

- Получение стабильного дохода

- Увеличение капитала в долгосрочной перспективе

- Диверсификация портфеля и снижение рисков

Для выгодных вложений не существует минимальной суммы. В некоторых видах инвестиций – покупке ценных бумаг, валюты нет ограничений. Начать можно с десяти рублей, купив на них, например, акцию. Если цель инвестора – получать хотя бы небольшой доход, то рекомендуется начинать с минимальных вложений от 30 000 руб. Но для инвестиций в рынок недвижимости этой суммы будет недостаточно. В каждом случае всё рассчитывается индивидуально.

Риски и доходность

Доходность покажет, какой процент от вложенных средств вернётся инвестору в качестве прибыли. Показатель рассчитывается в годовом периоде. Под риском понимают процент, который инвестор может потерять.

Перед тем, вкладывать инвестиции в России, нужно запомнить «золотое» правило инвестирования – чем выше потенциальная доходность, тем выше риск. Новички зачастую допускают ошибку, ориентируясь на определение доходов активов. В этом случае можно очень легко и быстро потерять вложенные деньги.

Математическая модель показывает примерное соотношение риска к доходности. Всё, что ниже линии, имеет высокий риск и небольшую доходность. Всё, что выше, при долгосрочных вложениях прибыли не принесёт. Оптимальный вариант – сохранять баланс на красной линии. Важно использовать такие варианты инвестирования, которые предлагают идеальные пропорции между двумя сторонами.

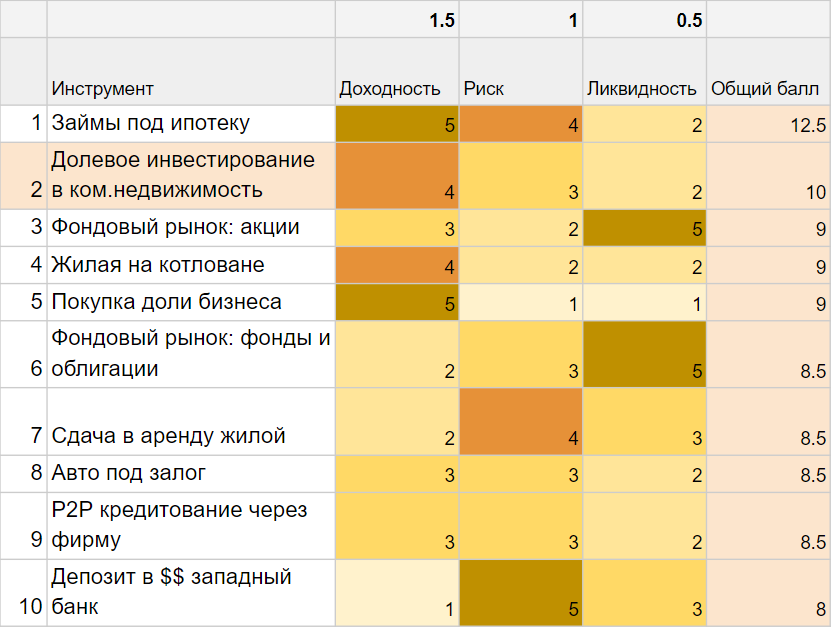

10 вариантов, куда вложить деньги

Ниже приведём десять вариантов, отвечающих на вопрос, куда сейчас вкладывать деньги. Нельзя назвать какой-либо способ универсальным и обязательно приноСпособов пассивного заработка очень много. Многие россияне, особенно воспитанные на советских идеалах, до сих пор скептически относятся к инвестированию. Они ошибочно считают это занятие бесполезным для общества и к тому же недостойным для трудолюбивого человека. Насчет последнего — это субъективное мнение каждого. Весьма вероятно, что под недоверием скрывается нежелание повышать свои финансовую грамотность и дисциплину. Ведь бывает очень сложно заставить себя обучаться новому, даже если оно способно повысить качество жизни.Для тех же, кто изменил отношение к деньгам и заботится о своем будущем, предлагаем варианты, как выгодно вложить и приумножить сбережения. Возможно, эта информация будет полезна даже для обладателей универсальной карты «Халва» от Совкомбанка. Хотя их взаимоотношения с финансами и так на достойном уровне — при помощи беспроцентной рассрочки, кешбэка и других «плюшек» они получают и нужные товары (услуги), и бонусы в режиме «здесь и сейчас».

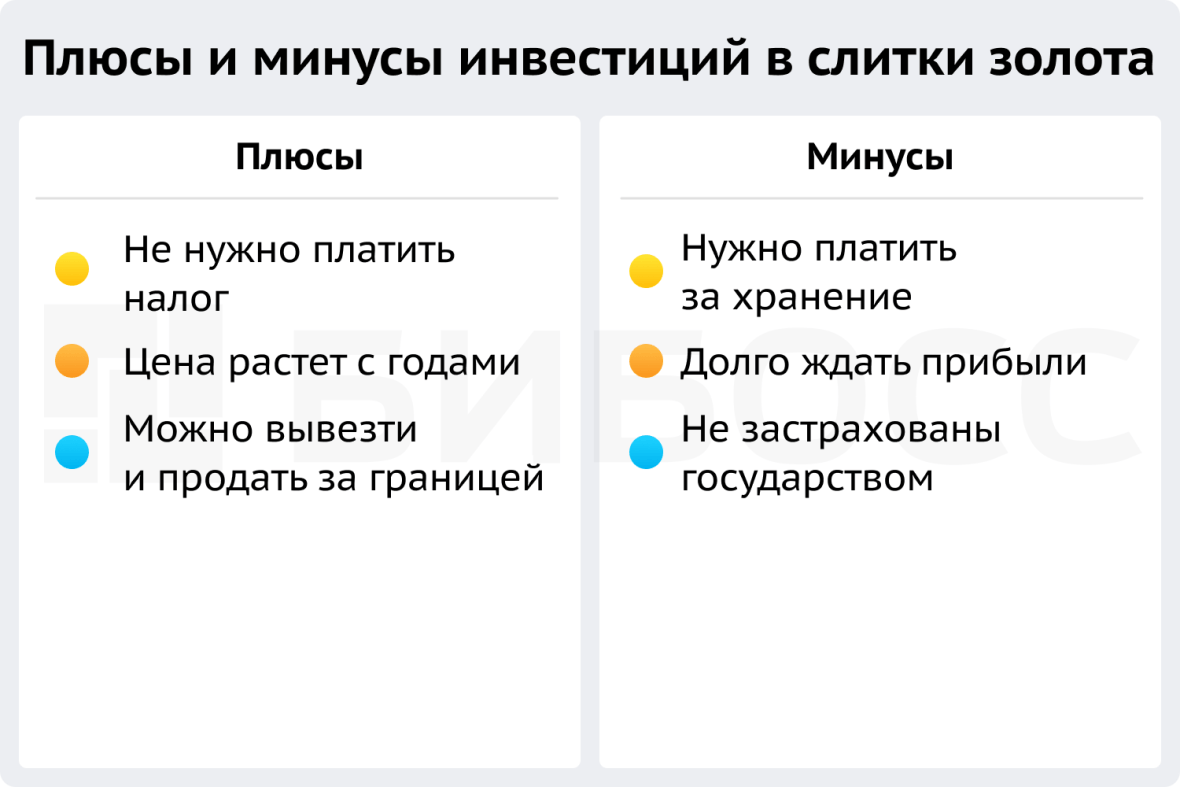

Драгоценные металлы

Если вы принципиально не играете в биржевые игры, то можно рассмотреть более консервативные формы вложения денеНа сегодняшний день существует масса способов для инвестирования денежных средств с целью получения пассивного дохода, начиная от традиционных банковских вкладов и приобретения ценных бумаг до новых современных вариантов – покупка криптовалюты или краундлендинг.

Куда вложить деньги – самые выгодные и безопасные варианты на сегодня

Перед тем, как выбирать, куда лучше сейчас вложить деньги, нужно определиться, что приоритетнее для вас – доходность или минимальный риск вложений. Как правило, чем выше доход, тем больше риск и сложность операций, и наоборот. Мы начнем с самых безопасных способов, когда вложения помогают только накопить сбережения и перейдем к более рисковым вариантам, на которых можно реально заработать.

Банковские вклады

Банковские вклады остаются на сегодняшний день самым надежным и проверенным способом вложения сбережений. Низкий порог вхождения, простота и удобство открытия, наличие гарантии государства, помогают оставаться банковским депозитам самым популярным способом инвестирования денежных средств.

Банки для привлечения денежных средств клиентов предлагают различные виды депозитов с разной доходностью и условиями.

Какие вклады можно открывать в банках:

- Срочные вклады

- Вклады с возможностью пополнения и частичного снятия

- Депозиты с повышенной доходностью

Заработок на бирже

Открыв брокерский счет, вы сможете быстро решить вопрос, куда вложить деньги и заработать при минимальных вложениях. Наиболее простым вариантом выгодных инвестиций являются покупка акций и облигаций. Причем наименее рискованным способом выступает приобретение государственных и муниципальных облигаций. Ценные бумаги могут приносить доход в виде дивидендов или роста их стоимости. Заработать можно больше, чем по банковскому депозиту.

В какие еще активы можно инвестировать:

- Облигации частных компаний

- Пайщиковые инвестиционные фонды

- Индексы и фондовые индексы

- Фондовые ETF

Индивидуальный инвестиционный счет (ИИС)

Индивидуальный инвестиционный счет (ИИС) предлагает налоговые льготы для инвесторов. Это специальный тип счета, который позволяет вкладывать деньги в акции и другие финансовые инструменты с освобождением от налога на прибыль.

Он открывается на срок более 3-х лет, сумма вложения до 1 млн руб. По ИИС можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, максимально 60 000 руб. в год, а также можно не платить НДФЛ с полученного дохода на ИИС.

Инвестиции в МФО

Одним из вариантов инвестирования деньги является вложение их в микрофинансовые организации (МФО). МФО выдают займы населению и предпринимателям, а инвесторы получают проценты от этих займов. Этот вид инвестирования может быть выгодным, но требует тщательного анализа и оценки рисков.

Другие варианты инвестиций:

- Недвижимость и аренда

- Стартапы и инновационные проекты

- Инвестиции в собственный бизнес

- Криптовалюта и блокчейн

Важно помнить, что каждый вид инвестирования имеет свои особенности и риски. Перед принятием решения о вложении денег, необходимо провести детальный анализ и консультацию с финансовым экспертом.

См. также

Что нам скажет Википедия?

Инвести́ции (англ. Investment) — размещение капитала с целью получения прибыли. Если проект убыточен — инвестиции могут быть утрачены полностью или частично.

Инвестиции в различной форме являются неотъемлемой частью современной экономики.

Инвести́ции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

К. Р. Макконнелл и С. Л. Брю в своей книге «Экономикс» определили инвестиции как затраты на изготовление и накопление средств производства, а также увеличение материальных запасов.

Инвестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создаёт предпосылки для кризисов. Инвестирование же вовлекает сбережения в оборот. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует).

Мультипликатор инвестиций

Основная статья: Мультипликатор Кейнса

Инвестиции в национальную экономику приводят к суммарному росту ВВП на величину, значительно превышающую сумму инвестиций. Кейнс считал, что сумма первоначальных инвестиций даст соответствующий рост ВВП. Но получившие эти деньги люди направят часть на потребление (что сформирует дополнительный рост ВВП), а часть пойдёт на сбережения (не будут обменены на товары, платёжеспособный спрос уменьшится на эту сумму). Направленные на потребления средства в дальнейшем вновь разделятся на новое потребление (делающее новый вклад в ВВП, пусть и на всё меньшую сумму) и новое накопление. Иллюстрирует это следующая схема. Пусть инвестиция создаёт дополнительный спрос, формирующий 100 рабочих мест. Получившие работу люди часть своего дохода направят на потребление, что обеспечит работой 80 рабочих. Эти работники, в свою очередь, направят часть дохода на потребление, что даст 64 рабочих места. И так далее до тех пор, пока первоначальная инвестиция не будет полностью поглощена сбережением. Следовательно, разовая инвестиция формирует суммарный ВВП за множество периодов как сумму убывающей геометрической прогрессии S → b1(1/(1-q)), где b1 равно начальной инвестиции, q — предельной склонности к потреблению, 1-q — предельной склонности к сбережению. Коэффициент 1/(1-q) и есть мультипликатор Кейнса, который показывает возможный суммарный эффект на ВВП от инвестиций при заданной предельной склонности к сбережению.

Акселератор — это отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса и готовой продукции. Акселератор отражает отношение прироста продукции только к индуцированным инвестициям, то есть к новому капиталу.

Классификация инвестиций

Существуют разные классификации инвестиций.

Реальные инвестиции (прямая покупка реального капитала в различных формах):

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

Венчурные инвестиции

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

По факторам, определяющим объём спроса на инвестиции:

- автономные, то есть те инвестиции, которые не вызваны ростом совокупного спроса (то есть национального дохода), а являются следствием нововведений, научно-технического прогресса;

- индуцированные, то есть вызванные ростом совокупного спроса (национального дохода).

Государство как инвестор

Многие известные экономисты осуждают практику государственных инвестиций в связи с угрозой неэффективного размещения средств. Наиболее последовательны в этом направлении представители Австрийской экономической школы, например, книги Людвига фон Мизеса «Социализм», «Бюрократия».

Инвестиция или спекуляция

Грань между инвестицией и спекуляцией размыта. Обычно критерием разграничения указывают фактор времени. Если операция длится более года — это инвестиция, и экономический эффект она даст через значительный срок после вложения. Если до года — это спекуляция. Например, «Современный экономический словарь» указывает:

В то же время, когда говорят о биржевой торговле, то говорят о привлечении, например, «портфельных инвесторов», которые чутко следят за ситуацией на рынке и могут с него уйти, не обращая внимания на длительность сделок.

По характеру заключаемых договоров, производимых действий, целям, юридическим последствиям биржевые инвестиции и спекуляции не отличаются.

Бенджамин Грэм предлагал инвестицией считать операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Часто разграничение проводят по критерию организации нового бизнеса (реальная инвестиция, средства тратятся на покупку оборудования, сырья, обучение персонала) или участия в уже существующем бизнесе (спекуляция, средства тратятся на покупку корпоративных прав, ценных бумаг).

Иногда критерием разделения служит цель операции. Спекуляцией считают операцию, у которой целью является разница в цене (акции, пая, товара). Сделка может длиться долго, но доход формируется только один раз при продаже или погашении актива. Инвестицией считают операцию, целью которой является доход в форме процентов (дивидендов), начисляемых на приобретённый актив. Начисления носят систематический характер и время обращения купленного актива не ограничивается.

Привлечение инвестиций

Считается, что для привлечения инвестиций предприятие должно:

1. Быть привлекательным для инвесторов, предлагая хорошие возможности для получения прибыли;

2. Гарантировать сохранность инвестиций, обеспечивая стабильность и надежность;

3. Предоставлять инвесторам достаточную информацию о состоянии и перспективах предприятия;

4. Создавать благоприятные условия для ведения бизнеса, включая прозрачное законодательство и защиту прав собственности;

5. Обеспечивать возможность вывода инвестиций и получения прибыли.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учета, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск, соглашаясь на меньшую прибыль (и наоборот). Сырьевым компаниям вообще выбирать не приходится: идут туда, где есть ресурс.

Кроме того, для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Алабуга», ОЭЗ «Тольятти» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом».

Плюсы и минусы привлечения инвестиций

На начальном этапе внешние инвестиции дают компаниям два основных преимущества:

1. Финансовые ресурсы: инвестиции предоставляют дополнительные средства, которые компания может использовать для расширения бизнеса, развития новых продуктов или закупки оборудования.

2. Технологический и операционный опыт: внешние инвесторы обычно имеют большой опыт ведения бизнеса и могут предоставить компании новые знания и навыки, которые помогут ей стать более эффективной и конкурентоспособной.

Однако, привлечение внешних инвестиций может также иметь некоторые негативные аспекты:

1. Потеря контроля: с внешними инвесторами компания может потерять часть контроля над своими операциями и стратегией развития.

2. Зависимость от инвесторов: при привлечении инвестиций компания становится зависимой от финансовых ресурсов и стратегических решений инвесторов, что может ограничить ее свободу действий.

3. Риск выхода инвесторов: внешние инвесторы могут в любой момент решить выйти из бизнеса, что может негативно сказаться на финансовом положении компании.

Инвестиции характеризуются, среди прочего, двумя взаимосвязанными параметрами: риском и прибыльностью (доходностью). Как правило, чем выше риск инвестиций, тем выше должна быть их ожидаемая доходность. Для описания соотношения между риском и прибылью часто используется модель CAPM.

Величина инвестиционного риска показывает вероятность потери инвестиций и дохода от них. Величина общего интегрального риска складывается из семи видов риска: законодательного, политического, социального, экономического, финансового, криминального, экологического. При этом среднероссийский риск принимается за единицу, а реальные показатели регионов могут отклоняться.

Большое влияние на величину инвестиций оказывают условия ведения бизнеса в той или иной стране (их называют также инвестиционным климатом). Важнейшими показателями благоприятного инвестиционного климата являются гарантии соблюдения права собственности, предсказуемость и стабильность условий ведения бизнеса.

Инвестиционный проект

Инвестиционный проект — экономический или социальный проект, основывающийся на инвестициях; обоснование экономической целесообразности, объёма и сроков осуществления прямых инвестиций в определённый объект, включающее проектно-сметную документацию, разработанную в соответствии с действующими стандартами. Иногда для удобства выделяют понятие бизнес-плана для обозначения обоснования, при этом сам проект называют «Инвестиционный проект».

Инвестиционные проекты делятся на: производственные, научно-технические, коммерческие, финансовые, экономические, социально-экономические. В коммерческой практике принято выделять: инвестиции в финансовые активы; инвестиции в денежные активы; инвестиции в нематериальные активы.

Инвестиционный пай

Инвестиционный пай — (в соответствии с Федеральным законом N 156-ФЗ «Об инвестиционных фондах» от 29 ноября 2001 г.) именная ценная бумага, удостоверяющая долю её владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления имуществом паевого инвестиционного фонда.