Рефинансирование кредитов является распространенной практикой, которая позволяет заемщикам найти более выгодные условия для погашения своих задолженностей. В данной статье мы рассмотрим, какие кредиты нельзя рефинансировать и какие ограничения могут быть связаны с этой процедурой.

Cодержание

Рефинансирование кредитов является распространенной практикой, которая позволяет заемщикам найти более выгодные условия для погашения своих задолженностей. Однако не все виды кредитов подлежат рефинансированию. В данной статье мы рассмотрим, какие кредиты нельзя рефинансировать и какие ограничения могут быть связаны с этой процедурой.

Повторное рефинансирование

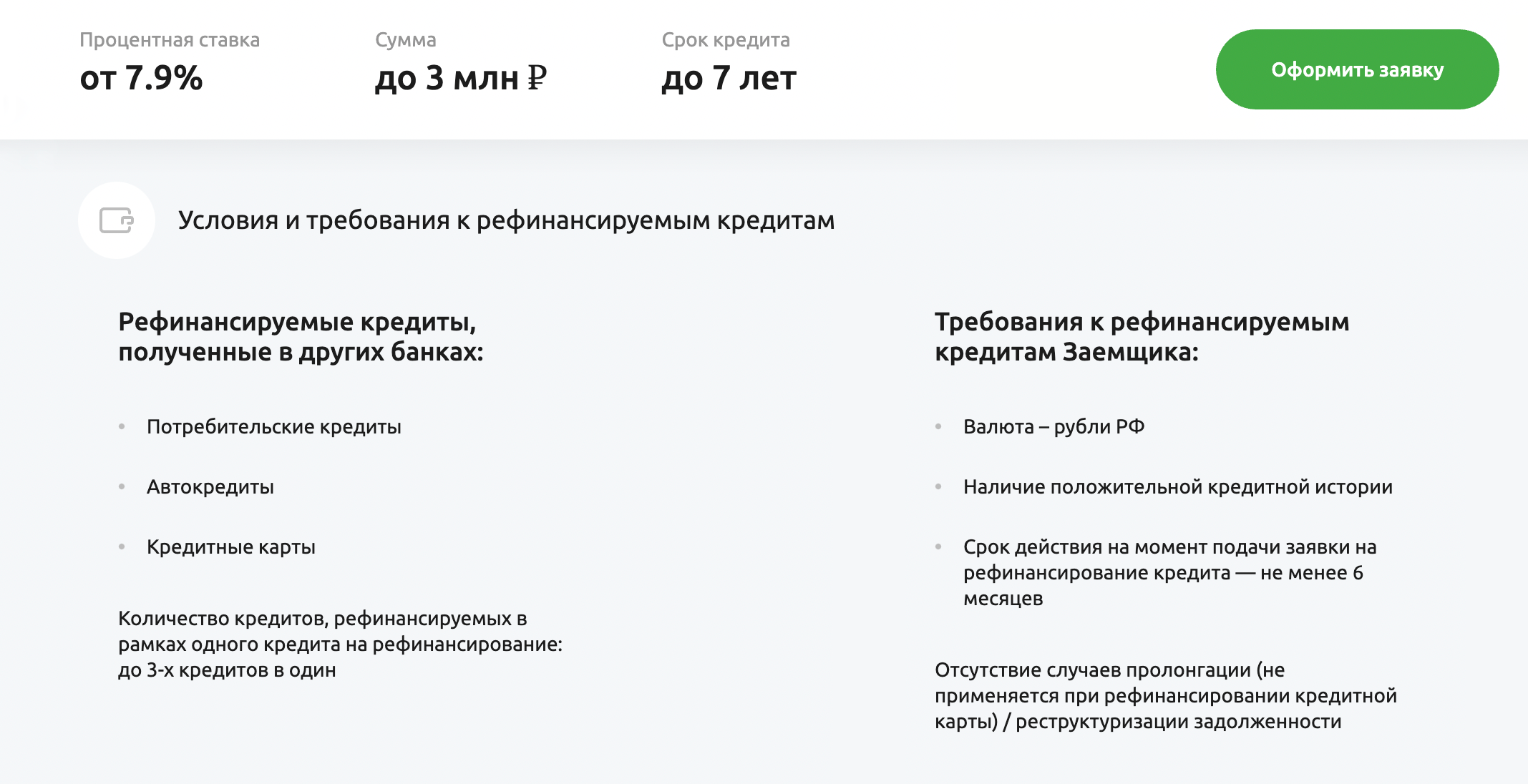

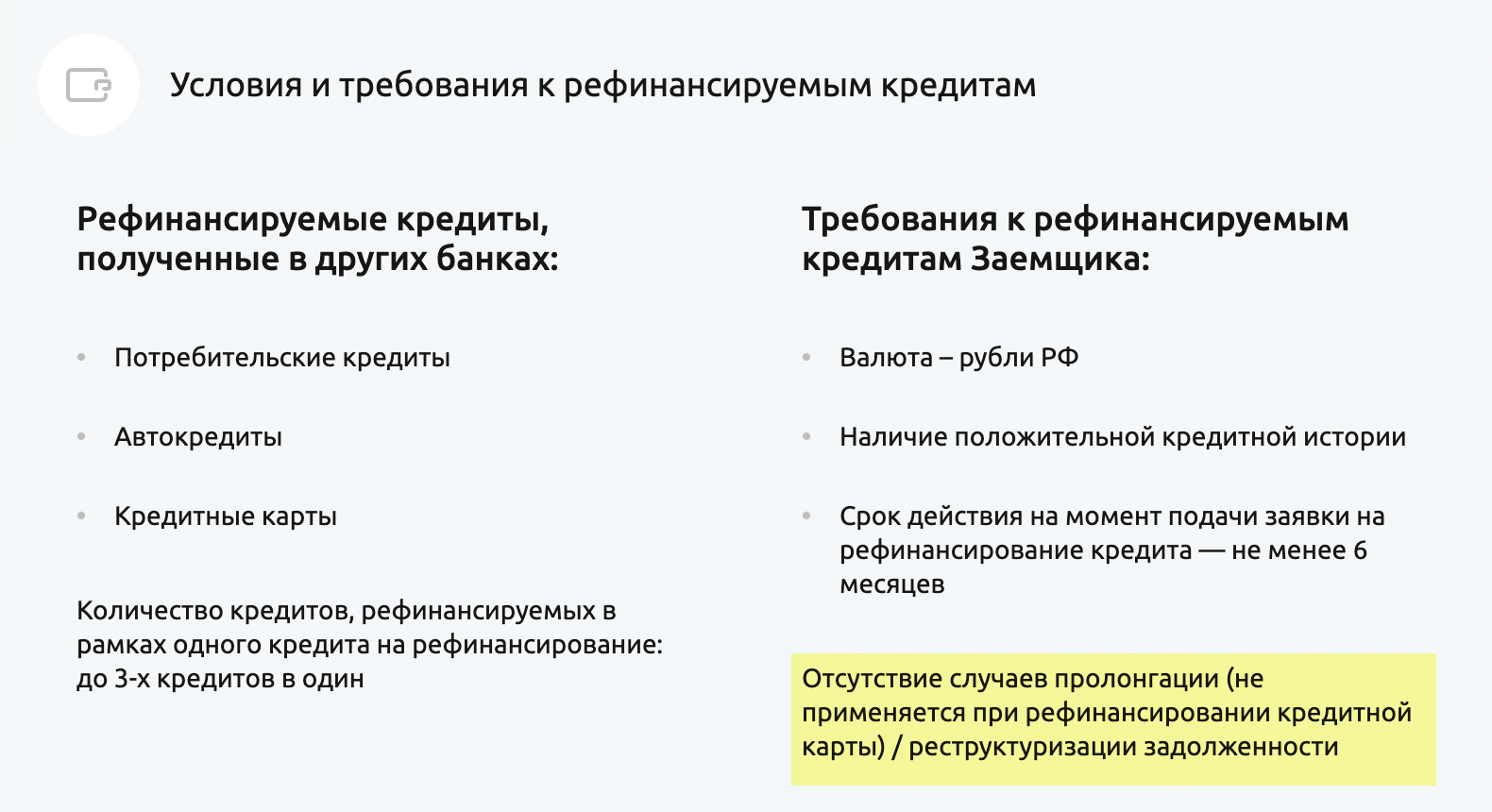

Перекредитование, или повторное рефинансирование, возможно при условии положительной кредитной истории заемщика. В основе этой процедуры лежит желание заменить финансовую организацию, где заемщик уже является клиентом, на новую, предлагающую более выгодные условия.

Банки предоставляют услугу повторного рефинансирования только тем заемщикам, у которых есть положительная кредитная история. Это связано с тем, что каждый банк стремится завоевать клиентов, которые исправно погашают свои кредиты. Поэтому, если у заемщика плохая кредитная история, шансы на успешное повторное рефинансирование будут невелики.

Кредиты, подлежащие рефинансированию

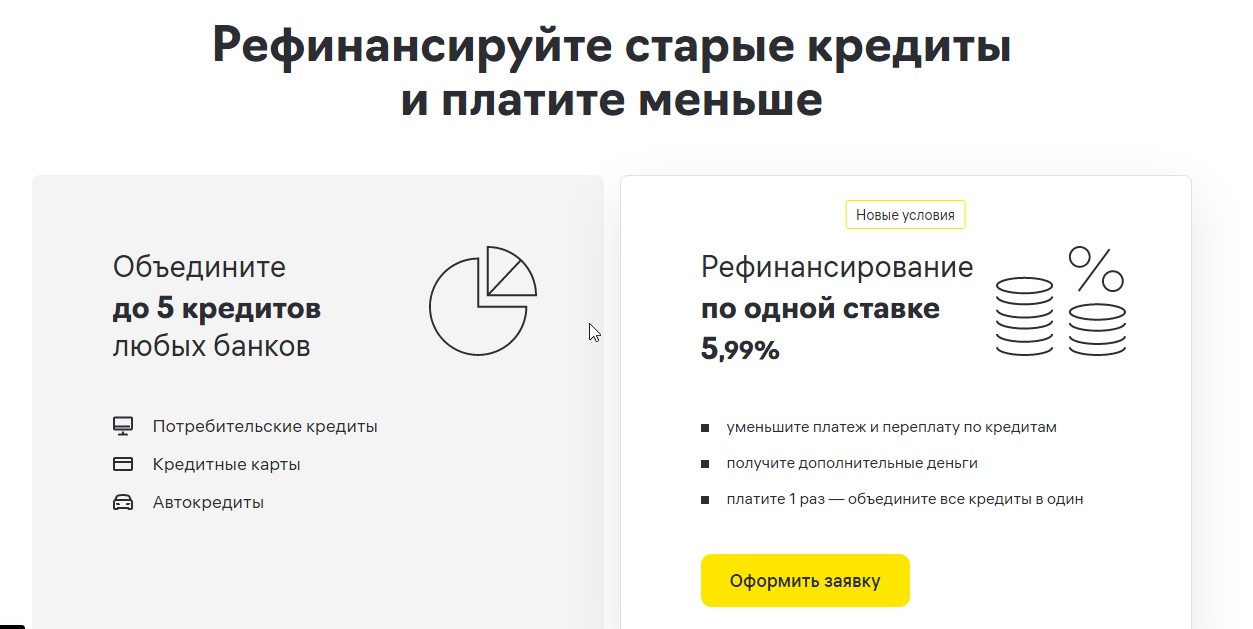

В общем случае, рефинансированию подлежат различные виды кредитов, включая:

- Кредитные карты

- Потребительские кредиты

- Автокредиты

- Некоторые виды ипотеки

Однако, следует отметить, что есть некоторые ограничения по рефинансированию ипотечных кредитов. Например, запрещено рефинансирование жилищных кредитов, полученных по государственным программам, таким как льготная ипотека на новостройки. Однако, семейную ипотеку можно рефинансировать, если другой банк предлагает более выгодные условия.

См. также

Когда нужно рефинансировать кредит?

Рефинансирование кредита может быть целесообразным в следующих случаях:

- Снижение платежной нагрузки

- Сокращение итоговой переплаты по кредиту

- Объединение платежей по различным кредитам в один

- Досрочное освобождение недвижимости от залога

Обычно, новый кредит берется на более выгодных условиях, которые соответствуют заемщику и его финансовым возможностям.

Какие кредиты нельзя рефинансировать?

Существуют определенные кредиты, которые не подлежат рефинансированию. В частности, нельзя рефинансировать ипотеку с государственной поддержкой, такую как льготная ипотека. Однако, сама процедура рефинансирования доступна для заемщиков, которые получили семейную ипотеку после рождения ребенка и желают сменить банк на более выгодные условия.

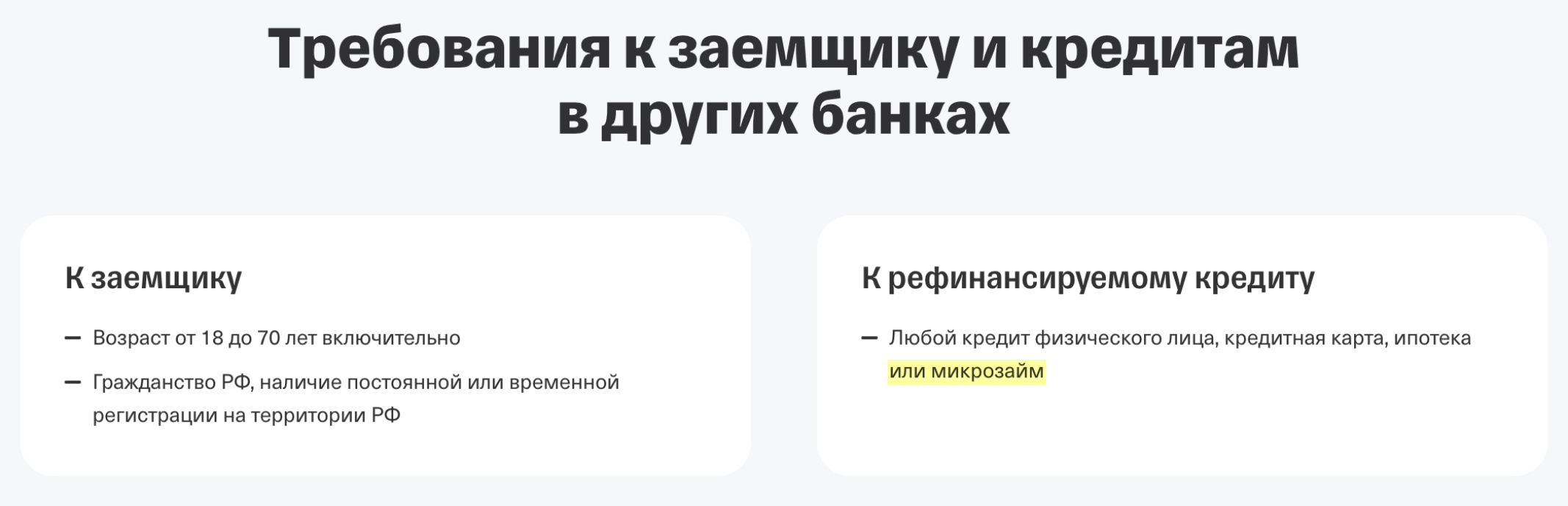

Становится понятно, что каждый банк устанавливает свои требования к заемщику и может отказать в рефинансировании, если заемщик не соответствует их критериям. Банк будет оценивать финансовую надежность клиента и его кредитную историю. Поэтому, при плохой кредитной истории шансы на успешное рефинансирование будут невелики, и в случае одобрения займа, условия будут выгодными для банка, а не для клиента.

Сроки рефинансирования

Сроки рефинансирования определяются банками индивидуально. Обычно от заемщика требуется, чтобы прошло некоторое время после получения кредита (3-6 месяцев) и оставалось такое же время до его окончания. Отказ в рефинансировании может быть связан с использованием материнского капитала, так как в этом случае банку может быть невыгодно предоставлять кредит на недвижимость, которая будет переходить в собственность детей после погашения ипотеки.

В заключение, рефинансирование кредитов является полезной услугой для заемщиков, позволяющей найти более выгодные условия для погашения долга. Однако, не все кредиты подлежат рефинансированию, и принятие решения о повторном рефинансировании следует осуществлять после тщательного изучения новых условий и рассчета выгоды для заемщика.

См. также

Что нам скажет Википедия?

Непосредственной причиной ипотечного кризиса стал прокол экономического пузыря на рынке недвижимости США, рост которого достиг наивысшей точки в 2005—2006 гг. Вскоре после краха рынка недвижимости всё большее число заёмщиков было не в состоянии выполнять свои обязательства по субстандартным ипотечным кредитам и по ипотечным кредитам с плавающей процентной ставкой. В 2004—2007 гг. кредиторы выдавали большое количество субстандартных кредитов, и именно заёмщики, получившие кредиты в этот период времени, были чаще всего неспособны производить выплаты по обязательствам. Поскольку они были уверены в долгосрочном росте цен на жилую недвижимость, они были склонны принимать на себя трудновыполнимые обязательства по ипотечным кредитам, рассчитывая на проведение рефинансирования на более благоприятных условиях, а также из-за наличия привлекательных инновационных предложений (например, кредитов с низкими первоначальными выплатами). Кроме того, во многих случаях потребители, которые могли бы претендовать на стандартные условия кредитования, получили субстандартные ипотечные кредиты, хотя и соответствовали требованиям Федеральной корпорации жилищного ипотечного кредита (Freddie Mac) и Федеральной национальной ипотечной ассоциации (Fannie Mae). Это произошло из-за сокращения влияния предприятий с государственным участием (Freddie Mac, Fannie Mae) в сфере ипотечного кредитования и улучшения позиций частных компаний-кредиторов.

.png)