Отрицательные процентные ставки и ограничение возможностей для кредитования - минусы рефинансирования кредита. Узнайте о негативных последствиях отрицательных ставок, ограничении возможностей для новых кредитов и дополнительных затратах. При принятии решения о рефинансировании кредита важно ознакомиться со всеми негативными аспектами.

Cодержание

Отрицательные процентные ставки

Отрицательные процентные ставки, которые иногда возникают в периоды кризиса, являются одним из негативных аспектов рефинансирования кредита. В результате смягчения денежно-кредитной политики, центральные банки пытаются стимулировать кредитование и спрос, снижая номинальные ставки. Однако, при достижении нижнего нулевого ограничения, возникает ситуация отрицательных ставок, что может повлечь аномальные последствия.

После финансового кризиса 2008 года, отрицательные ставки стали более распространенными, так как большинство центральных банков активно стимулировали экономику низкими ставками, превышающими нижнее нулевое ограничение. Это создает негативные последствия для рефинансирования кредита.

Отрицательные ставки также могут возникать на рынке даже при положительных ставках центральных банков. В этом случае кредиторы, такие как банки, могут начислять плату за хранение денег, так как видят ограниченные возможности для кредитования.

Кроме того, отрицательные ставки могут сопровождаться реальными процентными ставками меньше нуля, когда номинальная ставка положительна, а цены падают (дефляция). В этом случае реальная ставка будет отрицательной, если темпы дефляции превышают номинальную ставку.

Ограничение возможностей для кредитования

Рефинансирование кредита может ограничить возможности для последующего получения нового кредита. Банки могут считать, что заемщик уже имеет высокую задолженность и не готовы предоставить ему новый кредит, даже если рефинансирование помогло улучшить ситуацию с текущим кредитом.

Кроме того, если срок кредитования подходит к концу или не соблюдены условия, финансовая организация может отказать в запросе на рефинансирование. Поэтому перед принятием решения о рефинансировании необходимо внимательно изучить актуальные банковские предложения и обратиться на горячую линию для получения деталей программы.

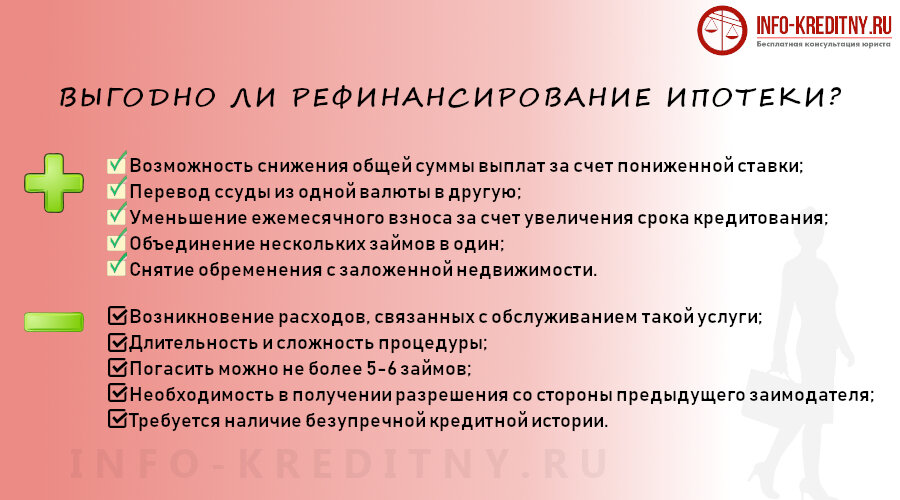

Дополнительные временные и денежные затраты

Рефинансирование кредита может потребовать дополнительных временных и денежных затрат. Например, при рефинансировании ипотечного кредита может потребоваться предоставление справки об отсутствии задолженности по жилищно-коммунальным услугам, проведение профессиональной оценки недвижимости и в некоторых случаях обращение к нотариусу. Такие дополнительные затраты могут быть выше, чем предполагаемые преимущества от заключения нового кредитного договора.

Также необходимо учесть сопутствующие расходы, такие как страхование, комиссии, государственную регистрацию и затраты, связанные со сбором документов. Важно взвесить все "за" и "против" перед принятием решения о рефинансировании кредита.

См. также

Ограничения по банкам

Рефинансировать займ в том же банке, где был получен исходный кредит, нельзя. Некоторые банки предлагают программы рефинансирования, но они не распространяются на собственные кредиты этого же банка. Например, если вы взяли кредит в Сбербанке, он не будет рефинансировать этот кредит.

Каждый банк предъявляет свои требования к заемщикам и список необходимых документов. Поэтому, если вы хотите рефинансироваться в другом банке, вам необходимо подать заявку на услугу и предоставить все необходимые документы. Это можно сделать как в отделении банка, так и онлайн через сайт. Новый банк перечислит деньги на счета кредитных договоров и погасит задолженность за вас.

Заключение

Рефинансирование кредита имеет как положительные, так и отрицательные стороны. Отрицательные процентные ставки, ограничение возможностей для кредитования, дополнительные временные и денежные затраты, а также ограничения по банкам - все это нужно учитывать при принятии решения о рефинансировании кредита. Важно внимательно изучить все условия и преимущества, а также проконсультироваться с финансовым советником или специалистом, чтобы принять информированное решение.

Что нам скажет Википедия?

В чем минусы рефинансирования кредита? Отрицательные процентные ставки, которые иногда возникают в периоды кризиса, являются одним из негативных аспектов рефинансирования кредита. В результате смягчения денежно-кредитной политики, центральные банки пытаются стимулировать кредитование и спрос, снижая номинальные ставки. Однако, при достижении нижнего нулевого ограничения, возникает ситуация отрицательных ставок, что может повлечь аномальные последствия.

После финансового кризиса 2008 года, отрицательные ставки стали более распространенными, так как большинство центральных банков активно стимулировали экономику низкими ставками, превышающими нижнее нулевое ограничение. Это создает негативные последствия для рефинансирования кредита.

Отрицательные ставки также могут возникать на рынке даже при положительных ставках центральных банков. В этом случае кредиторы, такие как банки, могут начислять плату за хранение денег, так как видят ограниченные возможности для кредитования.

Кроме того, отрицательные ставки могут сопровождаться реальными процентными ставками меньше нуля, когда номинальная ставка положительна, а цены падают (дефляция). В этом случае реальная ставка будет отрицательной, если темпы дефляции превышают номинальную ставку.

Таким образом, минусы рефинансирования кредита включают возможность появления отрицательных процентных ставок, ограничение возможностей для кредитования и реальные ставки ниже нуля при дефляции.