Узнайте как правильно распределять свой бюджет на основе методов Крайнова, шести кувшинов и правила "50/20/30". Управляйте своими финансами эффективно и достигайте финансовой стабильности.

Cодержание

Если вы уже пробовали распределять бюджет на месяц, то таблицы и методы вам знакомы. «Конверты» и «кувшины», разбивка по процентам – вроде бы проверенные способы, но вам почему-то не помогли?

Проблема в том, что авторы стратегий планирования – обычно люди преуспевающие и «страшно далекие от народа». Например, известный метод «50/20/30» подразумевает, что вы тратите на жизнь только половину дохода, а остальное распределяете между кредитами и развлечениями.

Тем временем у 60% россиян половина бюджета уходит только на продукты – без учета квартплаты, транспорта, одежды, мелкого бытового ремонта. У многих кредиты забирают до 80% всех доходов. По статистике, примерно половина всех потребкредитов просрочена больше, чем на 3 месяца, а значит, начисляются штрафы.

Поэтому начните с оценки своей закредитованности. Подсчитайте и сравните все доходы семьи и платежи по кредитам и займам.

Если на кредиты уходит больше 50% бюджета, распределять почти нечего. Сначала доведите долю долгов хотя бы до 40%. Сделать это можно двумя путями: рефинансировать кредиты или увеличить доходы.

Как составить бюджет на месяц

Большинство людей распределяет финансы интуитивно, в духе «коммуналку и спортзал оплачу с аванса, с зарплаты обновлю гардероб, а сегодня побалую себя пиццей…». Это очень далеко от рационального планирования. Главный минус интуитивной схемы — большая часть денег тратится сразу после поступления, а на руках в итоге остаётся совсем небольшая сумма, которую нужно растянуть надолго. Незапланированные траты, которые случаются почти всегда, создают дилемму: половинить и так скудный бюджет или влезать в долги.

Метод Крайнова

Есть простая техника, которая поможет избежать финансовых цейтнотов — метод четырёх конвертов, он же метод Крайнова. Его предложил финансовый консультант Макс Крайнов в 2008 году и восхитил всех простотой и эффективностью методики.

Вот как распределить бюджет на месяц по Крайнову:

| Конверт | Процент от дохода | Цель |

|---|---|---|

| 1 | 55% | Обязательные ежемесячные траты |

| 2 | 10% | Финансовые цели (накопления) |

| 3 | 10% | Здоровье и благоустройство |

| 4 | 25% | Развлечения и необходимости |

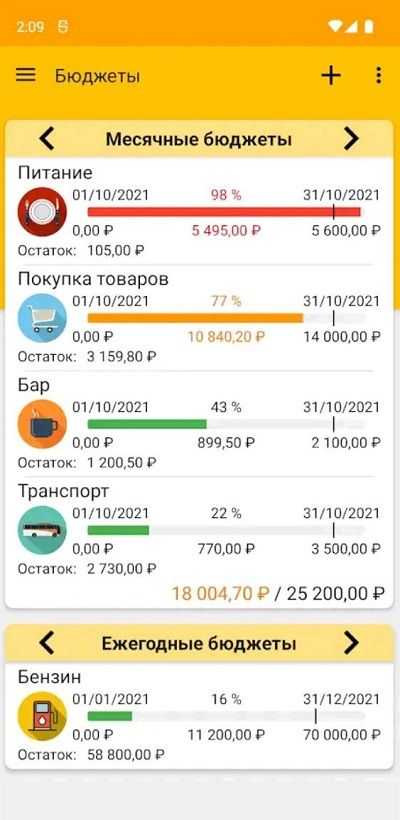

Суть техники — уложиться в заложенный на неделю бюджет. Если лимит расходов превышен, можно распечатать следующий конверт, но потом придётся обходиться урезанной суммой. Это хорошо дисциплинирует в плане контроля трат. Метод Крайнова актуален и сейчас, в эпоху безнала. Не обязательно снимать деньги с карточек и запечатывать в конверты — можно просто переводить их на отдельные счета. Или воспользоваться специальными программами-планировщиками семейного бюджета.

Если же этот метод вам не подходит, просто предусмотрите в бюджете «крайние» деньги. Речь о сумме, которую вы израсходуете в последние 3–5 дней перед очередным пополнением бюджета. Рассчитывайте её исходя из своих средних трат — ювелирная точность здесь не нужна. Например, если в день вы тратите примерно 1 500 рублей, переведите на «крайний» счёт 5–6 тысяч. Это будет тот самый резерв «до зарплаты», которого обычно перед этой самой зарплатой и не хватает. И когда другие начнут перехватывать у знакомых или в микрозаймах, вы сможете со спокойной душой тратить зарезервированные средства. Это не только греет душу, но и мотивирует экономить, чтобы в конце месяца сохранить «крайние» (или хотя бы их часть) и перевести на накопительный счёт.

Метод шести кувшинов

Предлагаем рассмотреть ещё один способ формирования бюджета, который ещё называют методом шести кувшинов (или конвертов). Его суть заключается в том, что вы распределяете деньги не по неделям, а по категориям в различных пропорциях и сразу на месяц. Делать это нужно сразу после получения дохода. Итак, деньги распределяются следующим образом:

| Кувшин | Процент от дохода | Цель |

|---|---|---|

| 1 | 55% | Обязательные ежемесячные траты |

| 2 | 10% | Финансовые цели (накопления) |

| 3 | 5% | Развлечения и хобби |

| 4 | 10% | Здоровье и благоустройство |

| 5 | 5% | Образование и саморазвитие |

| 6 | 15% | Сбережения и инвестиции |

Первый кувшин — 55% доходов на обязательные ежемесячные траты, такие как продукты, аренда жилья, коммунальные платежи и транспорт. Второй кувшин — 10% на финансовые цели и накопления. Третий кувшин — 5% на развлечения и хобби. Четвертый кувшин — 10% на здоровье и благоустройство. Пятый кувшин — 5% на образование и саморазвитие. И, наконец, шестой кувшин — 15% на сбережения и инвестиции.

Что за правило «50/30/20»

Это интуитивный способ вести личный или семейный бюджет. Весь доход разделяется на три основные группы: 50% средств тратятся на потребности, 30% — на «хотелки», а ещё 20% идут в копилку.

Такое соотношение — это не догма. Сама создательница правила, американский сенатор Элизабет Уоррен, замечала: хоть свои пропорции придумывайте, но хотя бы начните следить за деньгами, и жизнь станет лучше.

Суть бюджета — увидеть доходы и траты, а потом научиться распоряжаться ими. В идеальном варианте управлять деньгами так, чтобы не влезать в долги, быть готовым к неожиданностям жизни и потихоньку обеспечивать своё будущее. С достижением всех этих целей может помочь правило «50/30/20».

50% бюджета — на потребности. В эту категорию входят обязательные траты, такие как счета за квартиру, кредитные платежи, еда, одежда и транспорт.

30% бюджета — на «хотелки». Это дополнительные траты, которые делают жизнь приятнее и разнообразнее, но не являются обязательными. Сюда можно отнести рестораны, развлечения, путешествия и подарки.

20% бюджета — на сбережения и инвестиции. Эти деньги предназначены для создания финансового запаса и обеспечения будущего. Они могут быть отложены на счета с высокой процентной ставкой, в пенсионные фонды или инвестированы для получения дохода.

Метод «50-20-30» — в личных финансах принцип управления личным (семейным) бюджетом, состоящий в распределении дохода на различные цели в процентном соотношении 50/20/30. Метод 50-20-30 — один из множества различных методов распоряжения бюджетом, целью которого является достижение баланса между потреблением и сбережениями, которые обеспечат уровень жизни завтра.

Метод 50-20-30 сформулирован Алексой фон Тобель и предполагает следующее распределение ежемесячного дохода.

Основные цели включают в себя основные потребности, без удовлетворения которых невозможно существовать. Инвестиции в будущее помогают избежать закредитованности, обеспечивают удовлетворение потребностей и поддержание стиля жизни в случае непредвиденных событий и после выхода на пенсию. Остальное позволяет наслаждаться жизнью.

Метод «50-20-30» — один из многих аналогичных методов распределения личного (семейного) бюджета. Все они предполагают разделение расходов на категории и выделение отдельной категории под названием «Сбережения». Целью метода «50-30-20» и других аналогичных является достижение баланса между сегодняшним и завтрашним потреблением. Непредвиденные неблагоприятные события (чёрный день) и выход на пенсию может быть заранее профинансирован за счёт создания сбережений. Если формировать сбережения не удаётся, то возможно стоить подумать о том, чтобы отказаться от части «не важных» расходов. Рациональность использования метода может обоснована гипотезами жизненного цикла и перманентного дохода, в основе которых лежит идея сглаживания потребления в течение жизни.

Что нам скажет Википедия?

Метод «50-20-30» — в личных финансах принцип управления личным (семейным) бюджетом, состоящий в распределении дохода на различные цели в процентном соотношении 50/20/30. Метод 50-20-30 — один из множества различных методов распоряжения бюджетом, целью которого является достижение баланса между потреблением и сбережениями, которые обеспечат уровень жизни завтра.

Метод 50-20-30 сформулирован Алексой фон Тобель и предполагает следующее распределение ежемесячного дохода.

Основные цели включают в себя основные потребности, без удовлетворения которых невозможно существовать. Инвестиции в будущее помогают избежать закредитованности, обеспечивают удовлетворение потребностей и поддержание стиля жизни в случае непредвиденных событий и после выхода на пенсию. Остальное позволяет наслаждаться жизнью.

Метод «50-20-30» — один из многих аналогичных методов распределения личного (семейного) бюджета. Все они предполагают разделение расходов на категории и выделение отдельной категории под названием «Сбережения». Целью метода «50-30-20» и других аналогичных является достижение баланса между сегодняшним и завтрашним потреблением. Непредвиденные неблагоприятные события (чёрный день) и выход на пенсию может быть заранее профинансирован за счёт создания сбережений. Если формировать сбережения не удаётся, то возможно стоить подумать о том, чтобы отказаться от части «не важных» расходов. Рациональность использования метода может обоснована гипотезами жизненного цикла и перманентного дохода, в основе которых лежит идея сглаживания потребления в течение жизни.