Налог на профессиональный доход (НПД), или налог для самозанятых, является специальным налоговым режимом для физических лиц, которые не имеют статуса индивидуального предпринимателя (ИП). Узнайте о налоге на профессиональный доход (НПД), его особенностях и условиях самозанятости. Подробности на ПингвинКапитал.

Cодержание

Введение

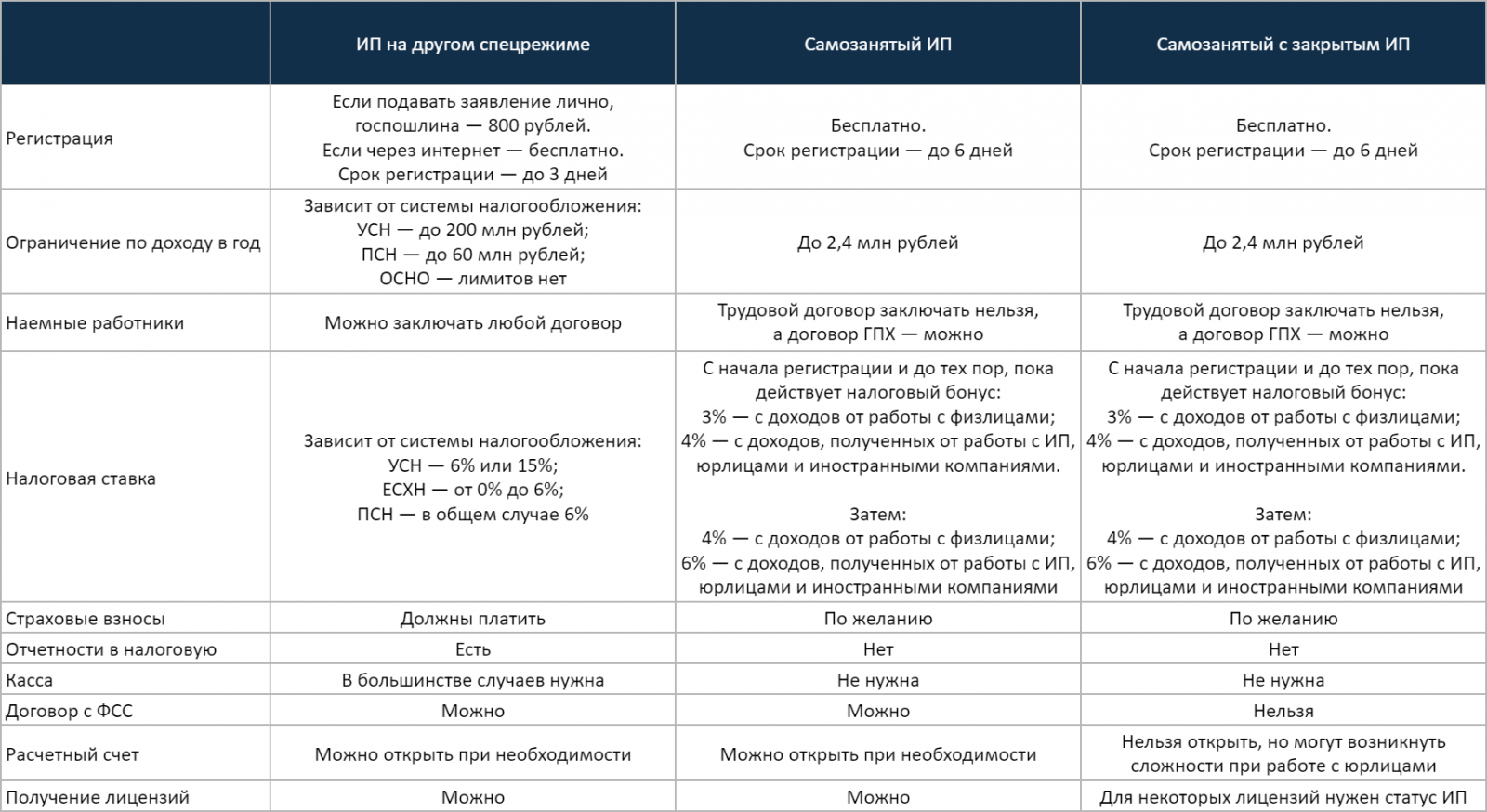

Налог на профессиональный доход (НПД), или налог для самозанятых, является специальным налоговым режимом для физических лиц, которые не имеют статуса индивидуального предпринимателя (ИП). Однако, этот режим также может применяться и предпринимателями, которые работают на НПД и называются ИП-самозанятыми.

ИП имеет возможность использовать НПД в качестве налогового режима, особенно в тех случаях, когда обороты бизнеса снижаются или доход зависит от сезонности. В данной статье мы рассмотрим основные условия самозанятости, различия между УСН и НПД, а также процесс перехода на НПД и уплаты налогов и взносов.

Что такое налог на профессиональный доход

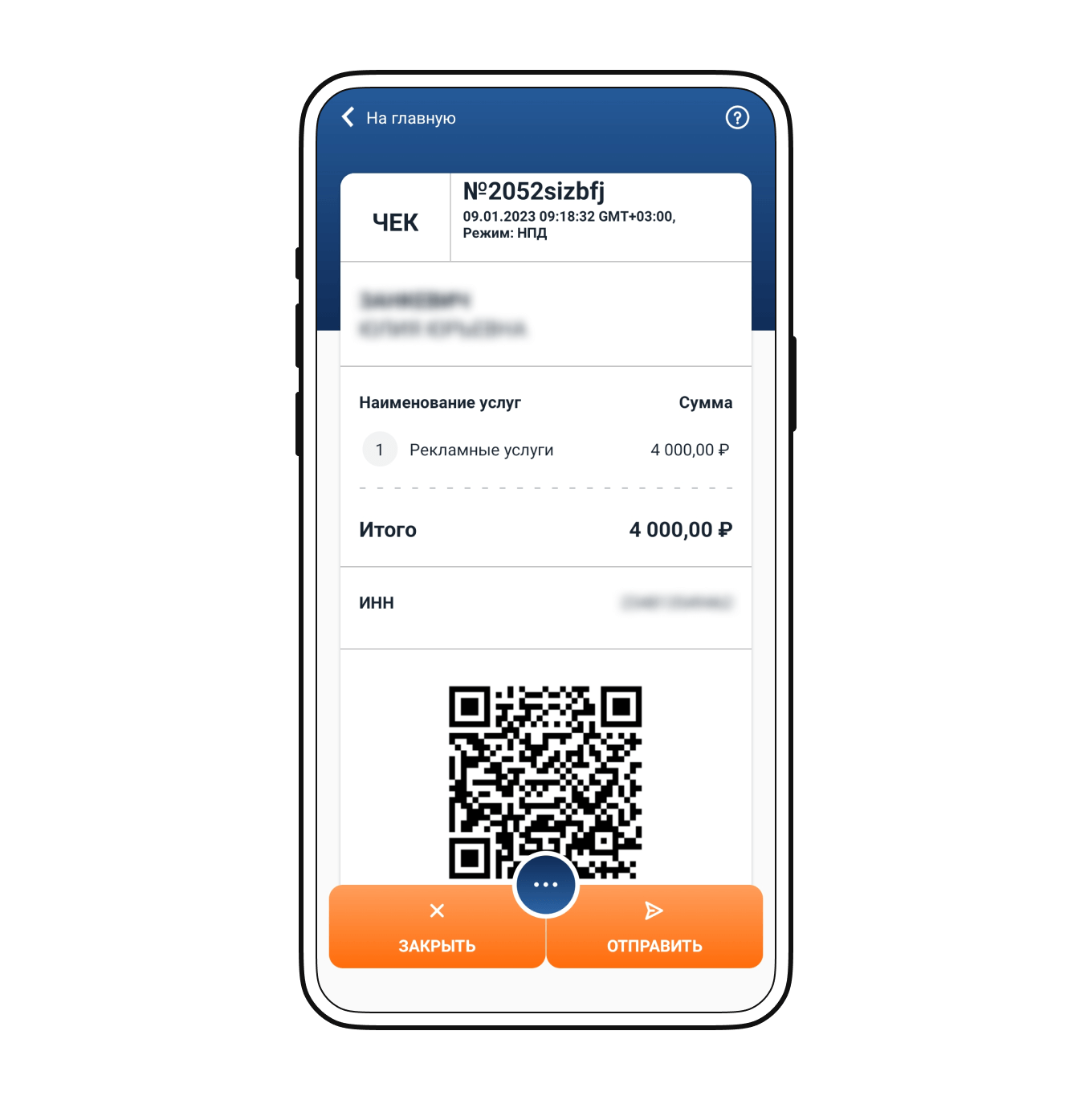

Налог на профессиональный доход является специальным налоговым режимом для самозанятых граждан, включая физические лица и ИП. При переходе на НПД, физические лица и ИП могут уплачивать налог по льготным ставкам: 4% от сделок с физическими лицами и 6% от сделок с юридическими лицами.

Это позволяет вести бизнес официально, избегая штрафов за незаконную предпринимательскую деятельность.

Условия самозанятости

Для применения налога на профессиональный доход существуют определенные условия:

- Не все виды деятельности подходят для самозанятости. Можно продавать товары собственного производства, выполнять работы и оказывать услуги, но нельзя перепродавать чужие товары или добывать полезные ископаемые.

См. также

Как узнать какие отчеты нужно сдавать в статистику по инн?

Различия между УСН и НПД

Для самозанятых граждан ФНС самостоятельно рассчитывает сумму налога на следующий месяц. Если доход ниже 100 рублей, он включается в сумму следующего налогового периода. Налог уплачивается до 28 числа следующего за отчетным месяца.

На упрощенной системе налогообложения (УСН) ИП самостоятельно рассчитывает сумму налога и предоставляет декларацию с данными для исчисления. Кроме того, ИП должен периодически представлять отчетность в статистику.

Для НПД действует налоговый вычет в размере 10 тысяч рублей, который автоматически учитывается, и ставка снижается на 1 процентный пункт (до 3% от сделок с физическими лицами и до 4% от сделок с юридическими лицами).

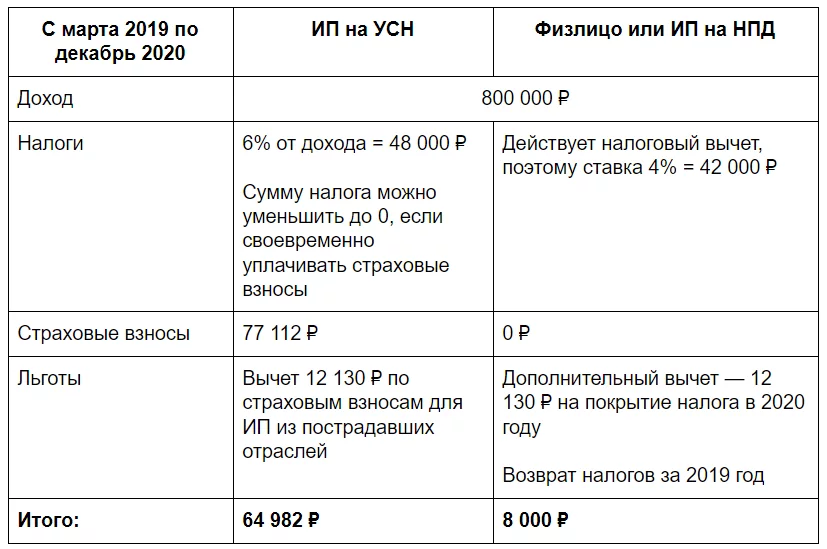

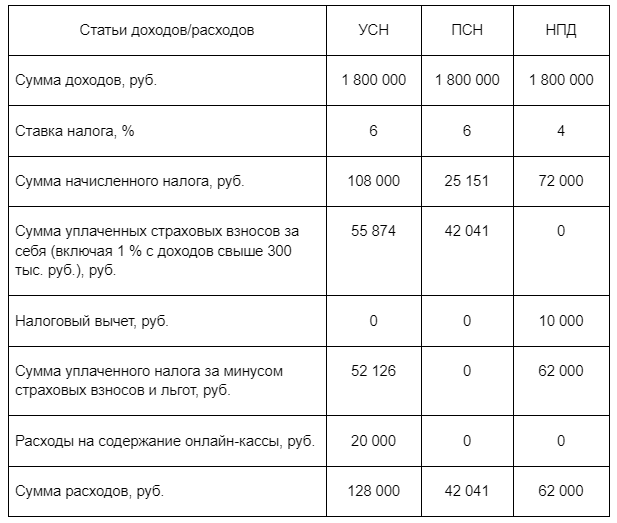

При применении УСН, предприниматель уплачивает страховые взносы, сумма которых может уменьшить налоговую базу. Суммы налоговых платежей и расчетов на НПД зависят от выручки и источников доходов (физические лица или ИП и организации), в то время как при расчете налога по УСН не имеет значения, с кем работает предприниматель.

Ограничения самозанятости

Для самозанятых граждан существуют определенные ограничения:

- Нельзя сдавать в аренду нежилые помещения, заниматься добычей и продажей полезных ископаемых, оказывать услуги посредника или доставлять чужие товары.

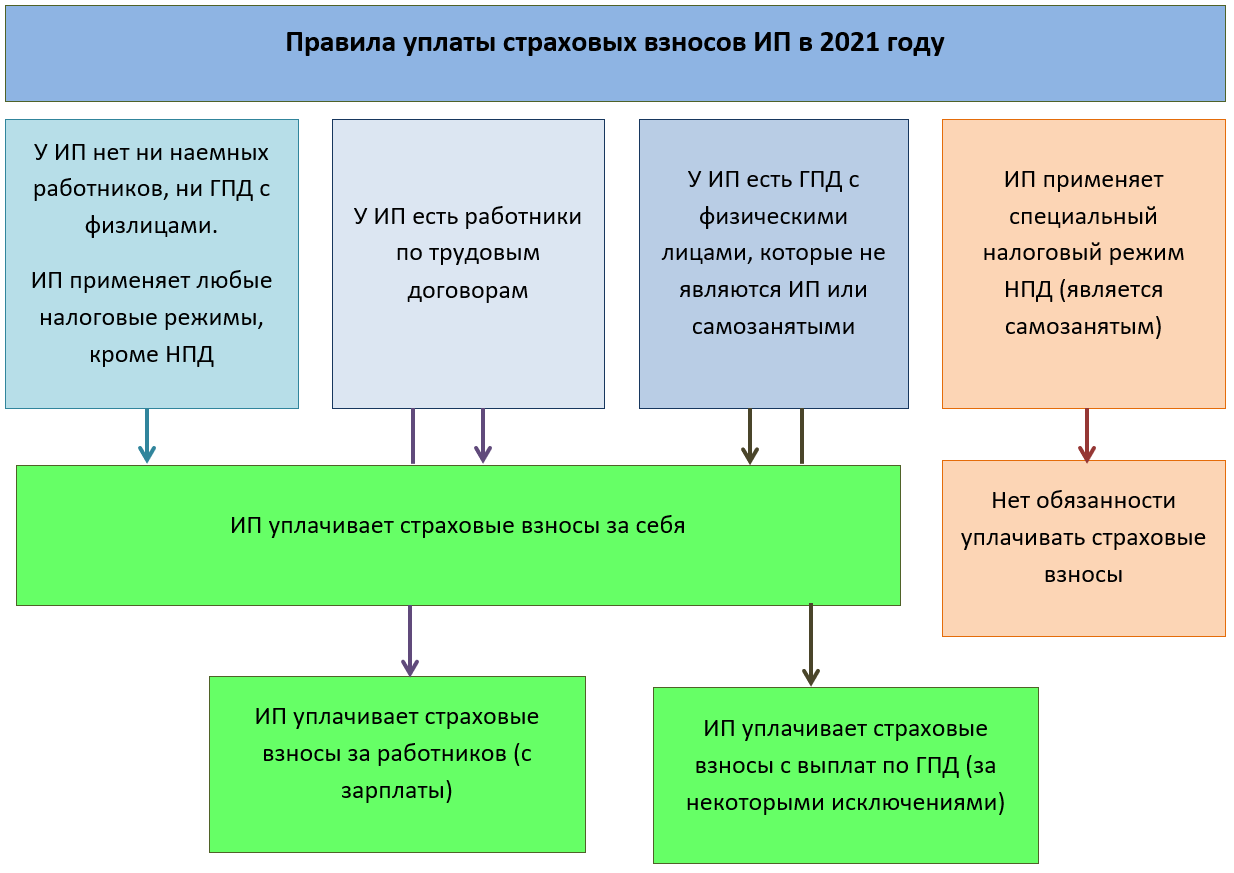

Страховые взносы для ИП

Индивидуальные предприниматели, которые зарегистрировались как плательщики налога на профессиональный доход, освобождаются от уплаты фиксированных страховых взносов. В отличие от других специальных налоговых режимов, страховые взносы не обязательны при отсутствии дохода.

При отсутствии дохода в течение налогового периода нет обязательных минимальных платежей. Однако, плательщики налога на профессиональный доход являются участниками системы обязательного медицинского страхования и имеют право на бесплатную медицинскую помощь.

Обязательные страховые взносы не перечисляются, поскольку 37% НПД идет в ФОМС, что обеспечивает страхование самозанятых граждан. Однако, чтобы периоды работы на специальном режиме НПД учитывались в стаж для пенсии, ИП могут добровольно уплачивать страховые взносы в ПФР.

См. также

Заключение

ИП на НПД предоставляет предпринимателям возможность уплачивать налог по льготным ставкам и освобождает от уплаты фиксированных страховых взносов. Однако, необходимо соблюдать условия самозанятости и ограничения, чтобы использовать этот налоговый режим.

Переход на НПД можно осуществить при регистрации ИП, а также в процессе осуществления деятельности. Регистрация на НПД требует определенных документов и подачу заявления в ФНС.

Налог на профессиональный доход обладает рядом преимуществ и особенностей, и ИП должны внимательно изучить все требования и правила, прежде чем принять решение о переходе на этот режим.

Что нам скажет Википедия?

Индивидуальные предприниматели, которые зарегистрировались в статусе плательщиков налога на профессиональный доход, не уплачивают фиксированные страховые взносы. На других специальных налоговых режимах страховые взносы нужно платить даже при отсутствии дохода.

При отсутствии дохода в течение налогового периода нет никаких обязательных, минимальных или фиксированных платежей. При этом плательщики налога на профессиональный доход являются участниками системы обязательного медицинского страхования и могут получать бесплатную медицинскую помощь.

Обязательные страховые взносы перечислять не нужно (п. 11 ст. 2 Закона № 422-ФЗ от 27.11.2018 года): 37 % НПД поступает в ФОМС, поэтому самозанятые плательщики НПД будут застрахованы в системе медицинского страхования. Но чтобы отработанные на спецрежиме НПД периоды вошли в стаж для пенсии, страховые взносы в ПФР самозанятым гражданам можно платить добровольно.