Индивидуальный предприниматель – это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Узнайте, какую систему налогообложения выбрать для ИП, включая общую систему налогообложения (ОСНО), упрощенную систему налогообложения (УСН), патентную систему налогообложения (ПСН) и другие варианты. Определите наиболее выгодную систему для вашего бизнеса.

Индивидуальный предприниматель – это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Обычные доходы физического лица (зарплата, продажа или сдача в аренду собственного имущества) облагаются налогом по ставке 13%. Если же говорить о доходах от бизнеса, то можно выбрать более выгодную систему налогообложения для ИП.

Налоги и обязательные платежи ИП 2023

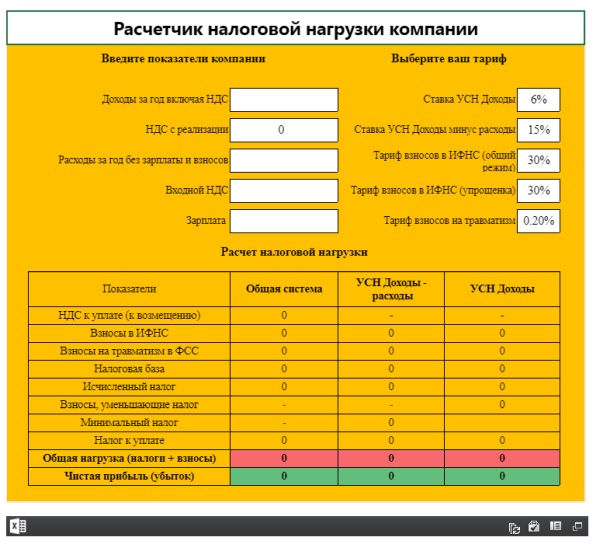

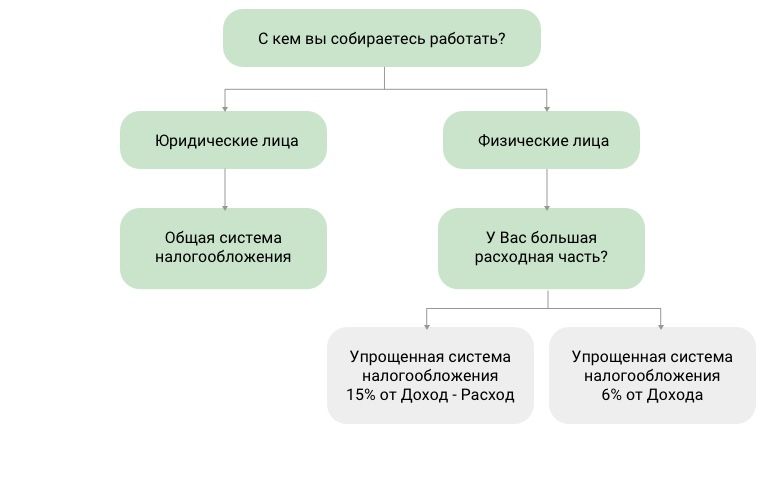

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

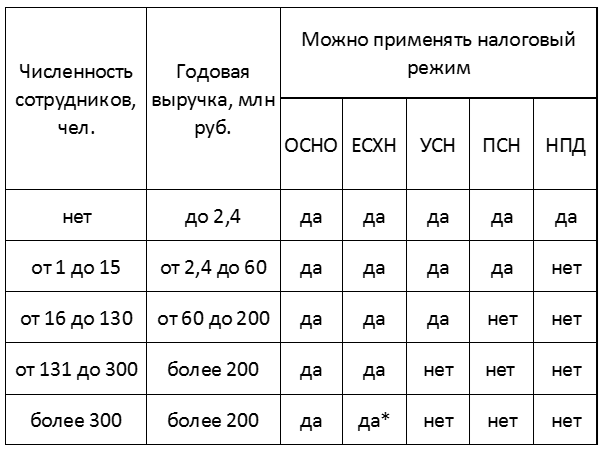

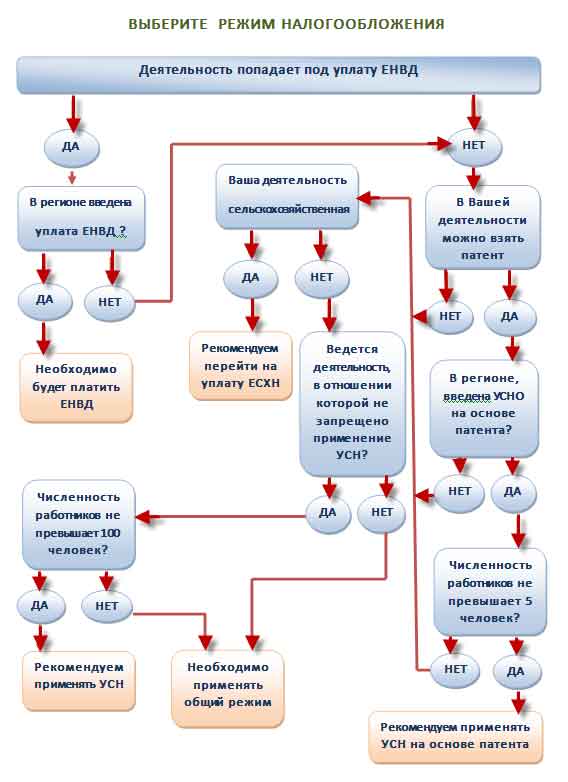

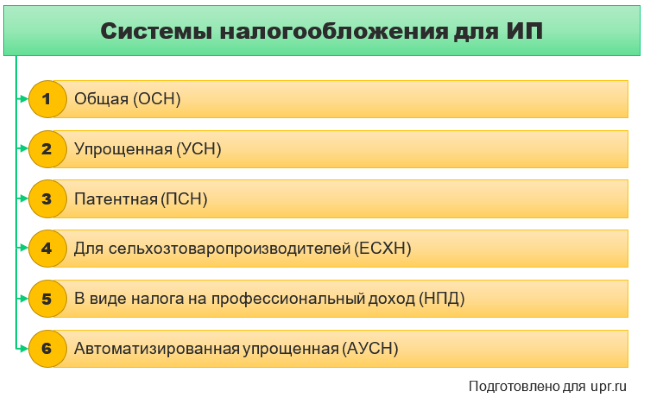

Предприниматели могут выбрать одну из шести систем налогообложения для ИП:

- Общая система налогообложения (ОСНО)

- Упрощенная система налогообложения (УСН)

- Единый сельскохозяйственный налог (ЕСХН)

- Патентная система налогообложения (ПСН)

- Налог на профессиональный доход (НПД)

- Агрегированный учет для субъектов малого предпринимательства (АУСН)

Все специальные системы налогообложения (УСН, АУСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение - НПД и АУСН, где взносы платят добровольно).

В 2023 году фиксированная сумма взносов предпринимателя за себя составляет 45 842 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы на пенсионное страхование рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Система налогообложения и работники ИП

Многие индивидуальные предприниматели работают самостоятельно, не нанимая работников. По сути, их бизнес – это созданное для себя рабочее место. Уплата налогов ИП в 2023 году без работников на некоторых режимах имеет свои особенности - государство позволяет уменьшать рассчитанный налог на всю сумму уплаченных за себя страховых взносов. В итоге, при небольших доходах предприниматели без работников на УСН Доходы или ПСН могут снизить налог до нуля.

Пример: в свободное от основной работы время предприниматель на УСН Доходы оказывает услуги по ремонту компьютеров и получает доход в размере 100 000 рублей в год. Он также уплачивает страховые взносы в размере 45 842 рубля. В данном случае, предприниматель может вычесть сумму страховых взносов из своего налогового обязательства и не заплатить налог.

Общая система налогообложения (ОСНО)

Общая налоговая система для ИП — это два основных обязательных платежа: НДФЛ по ставке 13% и НДС по ставке 20%.

Предприниматель должен ежегодно до 30 апреля сдавать декларацию 3-НДФЛ и ежеквартально до 25 числа отчитываться по НДС. Платить НДС нужно не позже 28 числа месяца, идущего за отчетным кварталом. При этом налог к уплате делится на три равные доли и они уплачиваются соответственно не позднее 28 числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Оплата НДФЛ, в отличие от НДС, не привязана к срокам сдачи декларации. Предприниматель должен перечислить авансы по подоходному налогу до 28 апреля, 28 июля и 28 октября, а окончательно рассчитаться с бюджетом — до 15 июля следующего года.

Плюсы ОСНО:

- Возможность учесть расходы и получить налоговые вычеты.

- Возможность работать с организациями, требующими отчетности по НДС.

Минусы ОСНО:

- Большая административная нагрузка.

- Необходимость ведения бухгалтерии.

- Высокие налоговые ставки.

Упрощенная система налогообложения (УСН)

Перейти на УСН могут ИП, которые соблюдают ограничения:

- Выручка не превышает 150 миллионов рублей в год.

- Численность работников не превышает 100 человек.

Налогообложение для ИП на «упрощенке» возможно в двух вариантах:

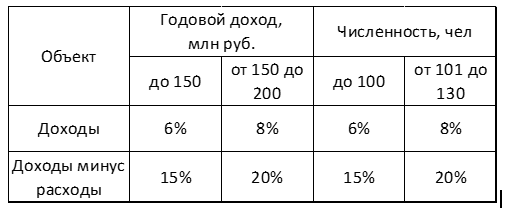

Вариант «Доходы» подходит для тех, у кого нет существенных затрат. В этом случае бизнесмен платит 6% от дохода. Для переходных диапазонов по выручке и численности, о которых мы говорили выше, ставка 8%.

Кроме того, ИП может вычесть из итогового налога страховые взносы, уплаченные за себя и за работников. Если сотрудников нет, то взносы можно вычитать из налога полностью, а если работники есть — в пределах 50% начисленной налоговой суммы.

Вариант «Доходы минус расходы» удобен для тех ИП, у которых расходы занимают существенную долю в доходах (не менее 60% – 70%). В этом случае предприниматель платит 15% от разницы между доходами и расходами. Для переходных диапазонов по выручке и численности предусмотрена повышенная ставка — 20%. Если доходы и расходы равны, или получен убыток — все равно придется заплатить минимальный налог в размере 1% от дохода.

При любом из вариантов ИП должен сдать один налоговый отчет — годовую декларацию по УСН до 25 апреля. Платить налог в течение года нужно ежеквартально — до 28 числа следующего месяца по окончании квартала. Рассчитаться по УСН за год ИП должен до 28 апреля.

Плюсы «упрощенки»:

- Упрощенная бухгалтерия.

- Низкие налоговые ставки.

- Возможность учесть страховые взносы.

Минусы УСН:

- Ограничения по выручке и численности работников.

- Ограниченные возможности учета расходов.

Патентная система налогообложения (ПСН)

При патентной системе налогообложения у ИП налог определяется на основании физических показателей без учёта выручки и затрат. ПСН применяется к конкретным видам деятельности: торговля, общепит, перевозки, бытовые услуги.

Но имеются ограничения по количеству работников и видам деятельности. Переход на ПСН возможен только в начале следующего года, если с момента регистрации ИП прошло больше месяца. Вновь зарегистрированные ИП автоматически работают на ОСН, если в течение 30 дней с момента регистрации не подадут заявление о переходе на УСН или АУСН.

Если ИП подал заявление о переходе на другую систему налогообложения, то вернуться на ОСН можно будет только в начале следующего года. Для этого нужно будет подать заявление об отказе от УСН не позднее 15 января того года, в котором планируется обратный переход на ОСН.

Налоговая сама переведет ИП на ОСН, если в течение года ИП нарушит ограничения по текущему налоговому режиму, например превысит лимит годового дохода. ИП может выбрать, на каком режиме теперь будет работать, если сам подаст в налоговую уведомление о нарушении ограничений. ИП на АУСН могут подать такое уведомление через личный кабинет на сайте налоговой, предприниматели на других режимах — только лично на бумаге или в личном кабинете на сайте налоговой.

Плюсы ПСН:

- Упрощенная система расчета налога.

- Отсутствие необходимости ведения бухгалтерии.

- Фиксированная сумма налога.

Минусы ПСН:

- Ограничения по видам деятельности.

- Ограничение числа работников.

- Высокая фиксированная стоимость патента.

См. также

Заключение

Выбор системы налогообложения для ИП – это важный шаг, который зависит от множества факторов, включая объем и виды деятельности, ожидаемые доходы и расходы, наличие работников и т.д. Каждая система налогообложения имеет свои плюсы и минусы, поэтому необходимо тщательно изучить требования и условия каждой системы, чтобы определить наиболее выгодную для вашего бизнеса.

Если вы сомневаетесь в выборе системы налогообложения, рекомендуется обратиться к квалифицированному налоговому консультанту или бухгалтеру, который поможет вам оценить все аспекты и сделать правильное решение.

Что нам скажет Википедия?

Какую систему налогообложения лучше выбрать для ИП?

Если мы обратимся к статье "Биткоин" на Википедии, то не найдем прямой связи между биткоином и налогообложением ИП. Статья подробно описывает пиринговую платежную систему биткоин, использующую криптографические методы и децентрализацию. Биткоины могут использоваться для обмена на товары или услуги, но не регулируются и не сдерживаются какой-либо организацией или государством. Также статья упоминает о комиссии за проведение операций, которая назначается отправителем добровольно.

Налогообложение для ИП в России регулируется отдельными законами и требует выбора подходящей системы налогообложения, такой как упрощенная система налогообложения (УСН) или единый налог на вмененный доход (ЕНВД). Однако, это не упоминается в статье о биткоине.

Следовательно, статья о биткоине на Википедии не содержит информации о том, какую систему налогообложения лучше выбрать для ИП.