УСН или упрощёнка – это налоговый режим, на котором работает больше половины представителей малого бизнеса. Выбирая эту систему, налогоплательщик получает простую отчётность, низкую налоговую ставку и возможность уменьшать налог за счёт уплаченных страховых взносов.

Cодержание

УСН или упрощёнка

УСН или упрощёнка – это налоговый режим, на котором работает больше половины представителей малого бизнеса. Выбирая эту систему, налогоплательщик получает простую отчётность, низкую налоговую ставку и возможность уменьшать налог за счёт уплаченных страховых взносов.

Особенности УСН 2023

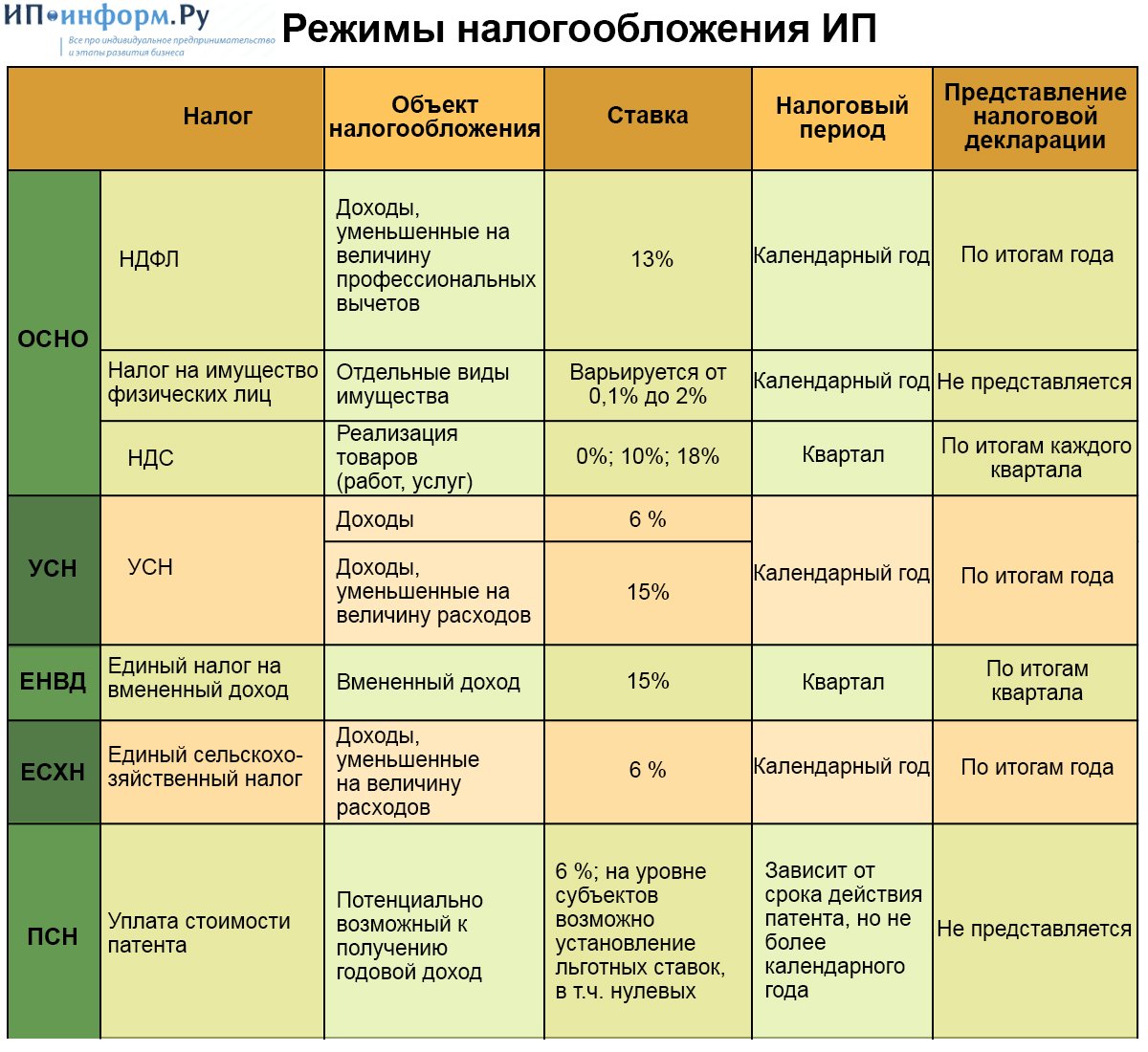

На упрощённой системе есть два объекта налогообложения:

- УСН Доходы

- УСН Доходы минус расходы

Стандартные налоговые ставки для УСН Доходы составляют 6%, а для УСН Доходы минус расходы – 15%. Однако, эти ставки могут быть снижены региональными законами.

Устанавливая такие льготные ставки для отдельных видов деятельности, власти стремятся развить в своём регионе какое-либо направление, чаще всего это производство или строительство. Поэтому перед выбором объекта налогообложения на упрощёнке, рекомендуется изучить региональный закон, возможно, что для вашего вида деятельности действует льготная ставка.

Основное ограничение для применения упрощённой системы связано с размером полученных за год доходов. Стандартный лимит составляет в 2023 году 188,55 млн рублей. Ещё одно важное ограничение установлено для численности работников – не более 100 человек. Большинство индивидуальных предпринимателей выполняют эти условия и имеют право работать на упрощённом режиме.

Кроме того, на УСН действуют также другие (повышенные) лимиты: 251,4 млн рублей и 130 работников. При этом те, кто оказался в коридоре между стандартными и повышенными лимитами, платят налог по более высокой ставке: 8% на УСН Доходы и 20% на УСН Доходы минус расходы.

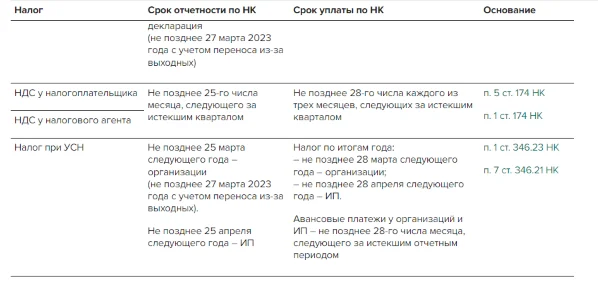

Как платят налог на упрощённой системе

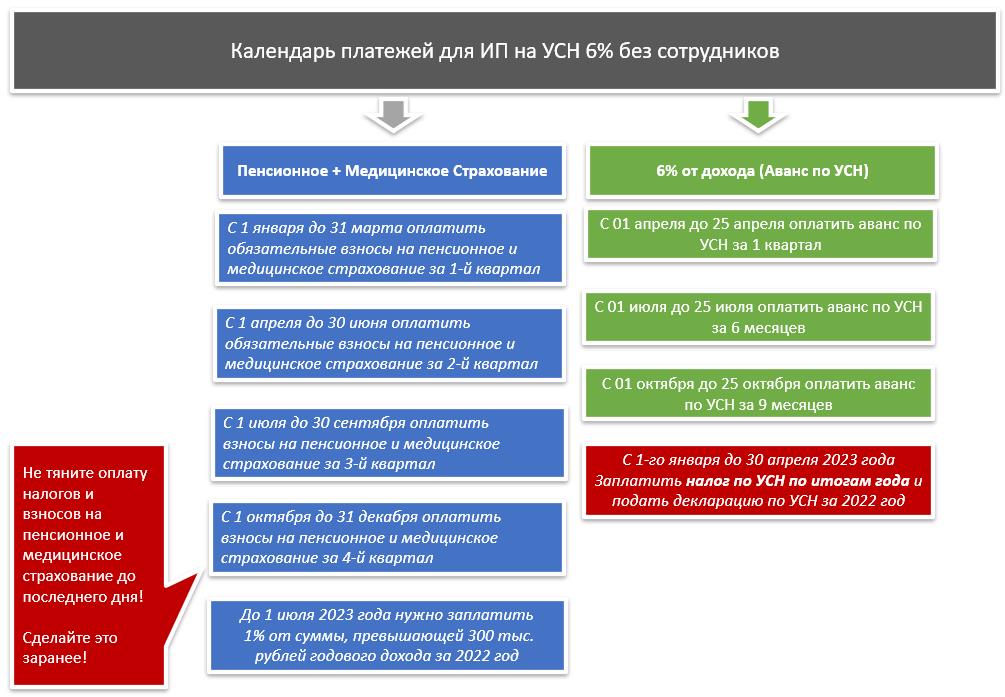

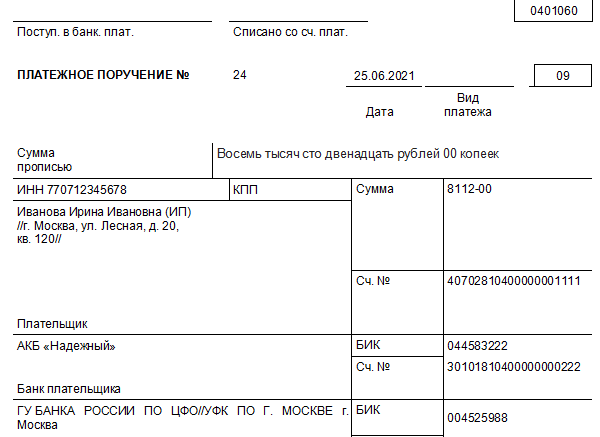

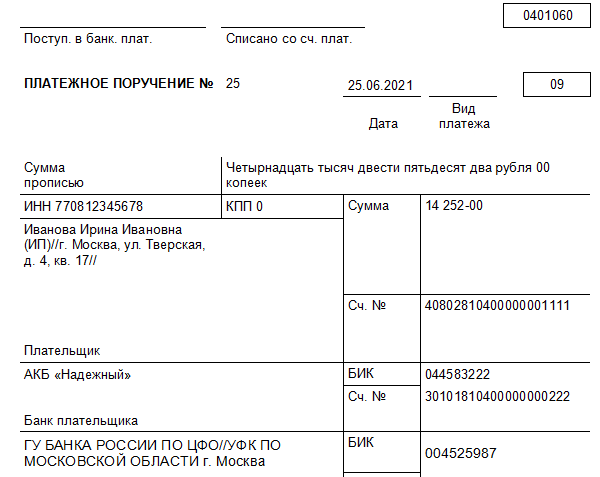

На УСН НДФЛ с доходов от предпринимательской деятельности не платят. НДС также не взимается, за исключением случаев ввоза товаров на территорию РФ. Основной налог рассчитывается по итогам календарного года и должен быть уплачен не позднее 28 апреля следующего года.

Кроме того, в течение года установлены отчётные периоды, по итогам которых необходимо заплатить часть налога.

См. также

Что такое «упрощёнка»?

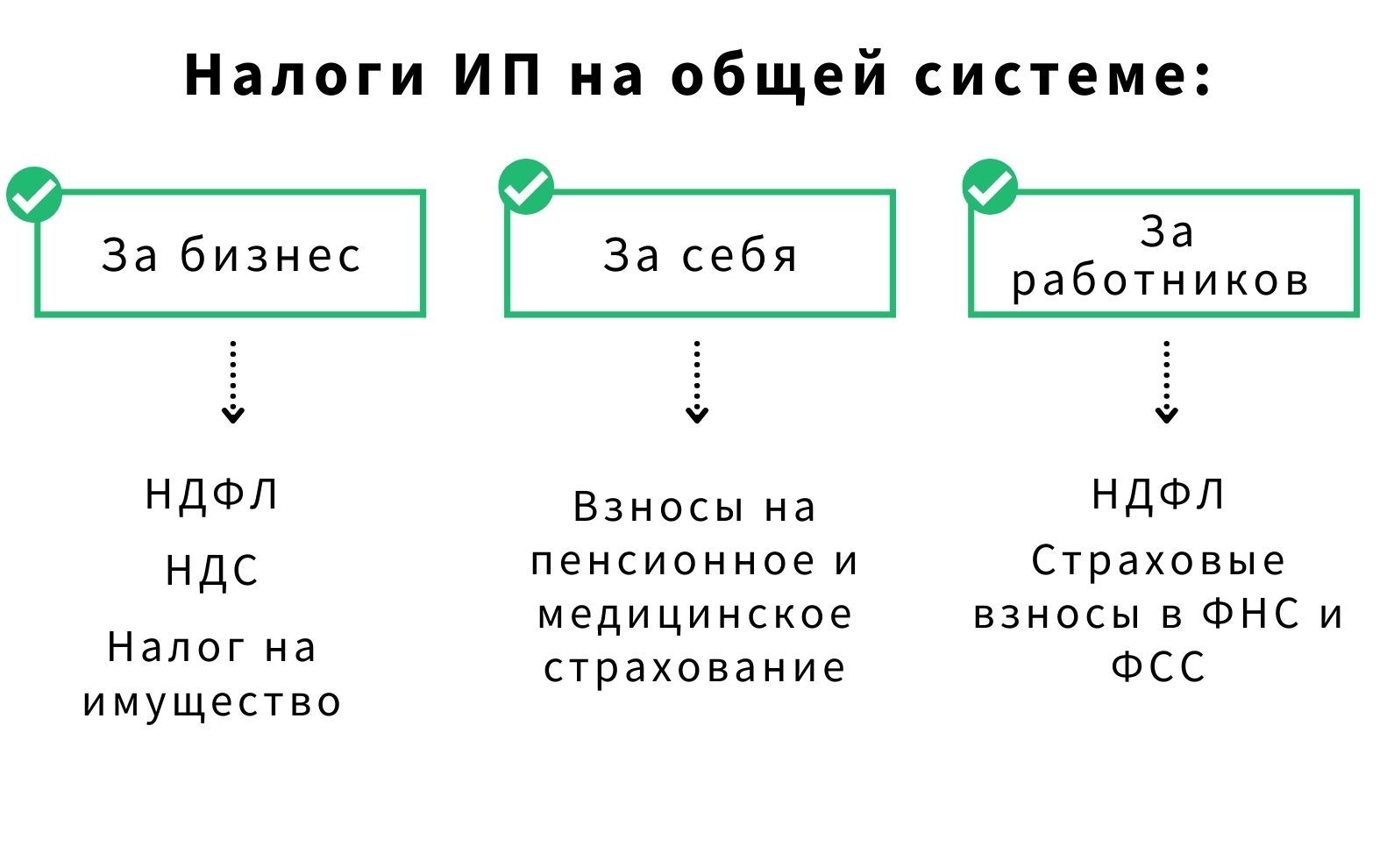

УСН избавляет владельцев малого бизнеса от трёх налогов:

- Налог на прибыль

- Единый социальный налог

- Налог на имущество

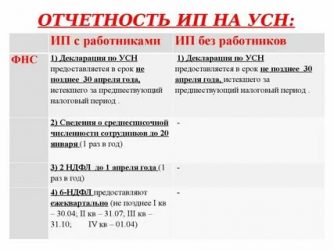

Также на «упрощёнке» намного лояльные требования к отчётности – необходимо раз в год сдавать декларацию и вести бухучёт.

Кому доступна упрощёнка?

Не каждое предприятие может позволить себе УСН. Существуют определённые требования к индивидуальным предпринимателям, которым доступен данный вид налогообложения. УСН могут выбрать ИП с определённым числом работников и количеством дохода:

| УСН Доходы | УСН Доходы минус расходы |

|---|---|

| Доходы не более 188,55 млн рублей в год | Доходы не более 188,55 млн рублей в год |

| Не более 100 работников | Не более 100 работников |

При расчете дохода необходимо учесть индексацию по коэффициенту-дефлятору для УСН в конкретном году. В 2023 году этот коэффициент составляет 1,257, следовательно, показатель дохода в 2023 году составляет 251,4 млн рублей.

Виды УСН

УСН доступны всего два вида:

- УСН Доходы

- УСН Доходы минус расходы

См. также

Льготы

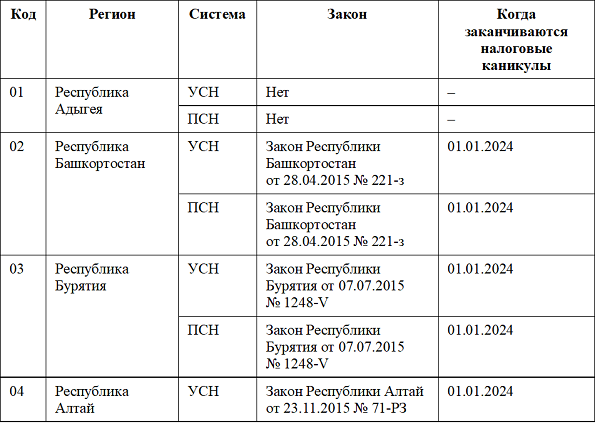

Региональные правительства имеют возможность снизить налоговые ставки для ИП на УСН без работников в 2023 году для некоторых видов предпринимательской деятельности. Например, в Республике Бурятия в 2023 году установлена сниженная ставка для бизнеса по растениеводству, животноводству, рыбоводству, строительству, образованию и др. Деятельность в данных сферах ИП на «упрощёнке» облагается 3% для вида «доходы» и 7,5% для вида «доходы - расходы».

Как считать доходы и расходы

Для расчета налога на УСН необходимо знать, что относится к доходам и расходам предприятия на упрощёнке.

Доходы на упрощёнке включают:

- Денежные средства, полученные от реализации товаров (работ, услуг)

- Страховые выплаты, полученные в результате страхования имущества, жизни и здоровья

- Проценты по банковским вкладам и облигациям

- Дивиденды и прочие выплаты по ценным бумагам

- Доходы от аренды, безвозмездного пользования имуществом

- Доходы от авторских и других договоров

Не являются доходами на упрощёнке:

- Безвозмездно полученные товары (работы, услуги)

- Переводы от юридических и физических лиц, не связанные с предпринимательской деятельностью

- Суммы, возвращаемые покупателю в случае отказа от товара

- Переводы на счета предприятия, предусмотренные законодательством

Расходы на упрощёнке включают:

- Затраты на производство (приобретение товаров, сырья, материалов)

- Оплату труда работников

- Платежи по договорам на выполнение работ (оказание услуг)

- Расходы на аренду и эксплуатацию имущества

- Расходы на транспорт, связь, коммунальные услуги

- Платежи по финансовым услугам (комиссии, проценты)

- Расходы на рекламу и маркетинг

- Пожертвования и благотворительные взносы

Не считаются расходами на упрощёнке:

- Предметы роскоши, украшения

- Штрафы и пени

- Расходы, не связанные с предпринимательской деятельностью

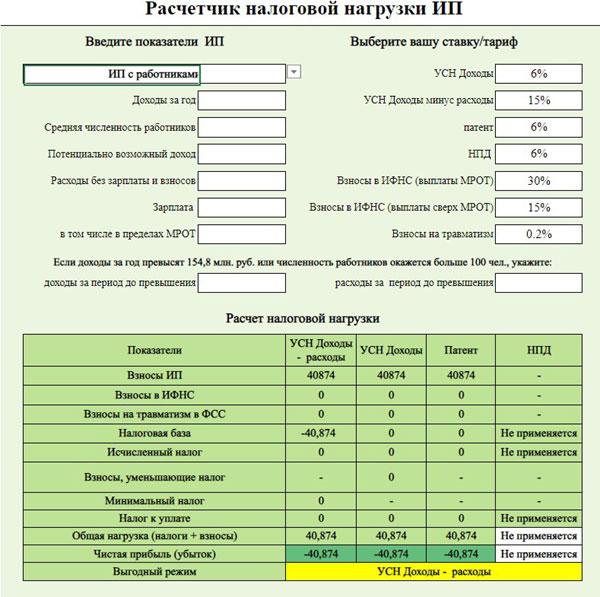

Как считать налог на УСН?

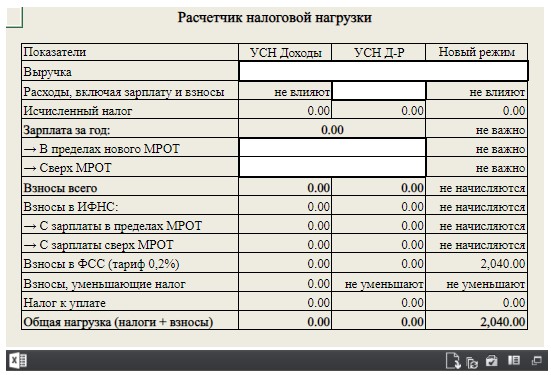

Расчет налога на УСН зависит от выбранного объекта налогообложения.

УСН Доходы

Формула расчета налога для ИП на УСН Доходы без работников:

Налог = Доходы × Налоговая ставка

В 2023 году стандартная ставка для УСН Доходы составляет 6%, но может быть снижена региональными законами.

Пример расчета налога на УСН Доходы:

Доходы = 10 000 000 руб.

Налог = 10 000 000 руб. × 6% = 600 000 руб.

УСН Доходы минус расходы

Формула расчета налога для ИП на УСН Доходы минус расходы без работников:

Налог = (Доходы - Расходы) × Налоговая ставка

В 2023 году стандартная ставка для УСН Доходы минус расходы составляет 15%, но может быть снижена региональными законами.

Пример расчета налога на УСН Доходы минус расходы:

Доходы = 10 000 000 руб.

Расходы = 4 000 000 руб.

Налог = (10 000 000 руб. - 4 000 000 руб.) × 15% = 900 000 руб.

См. также

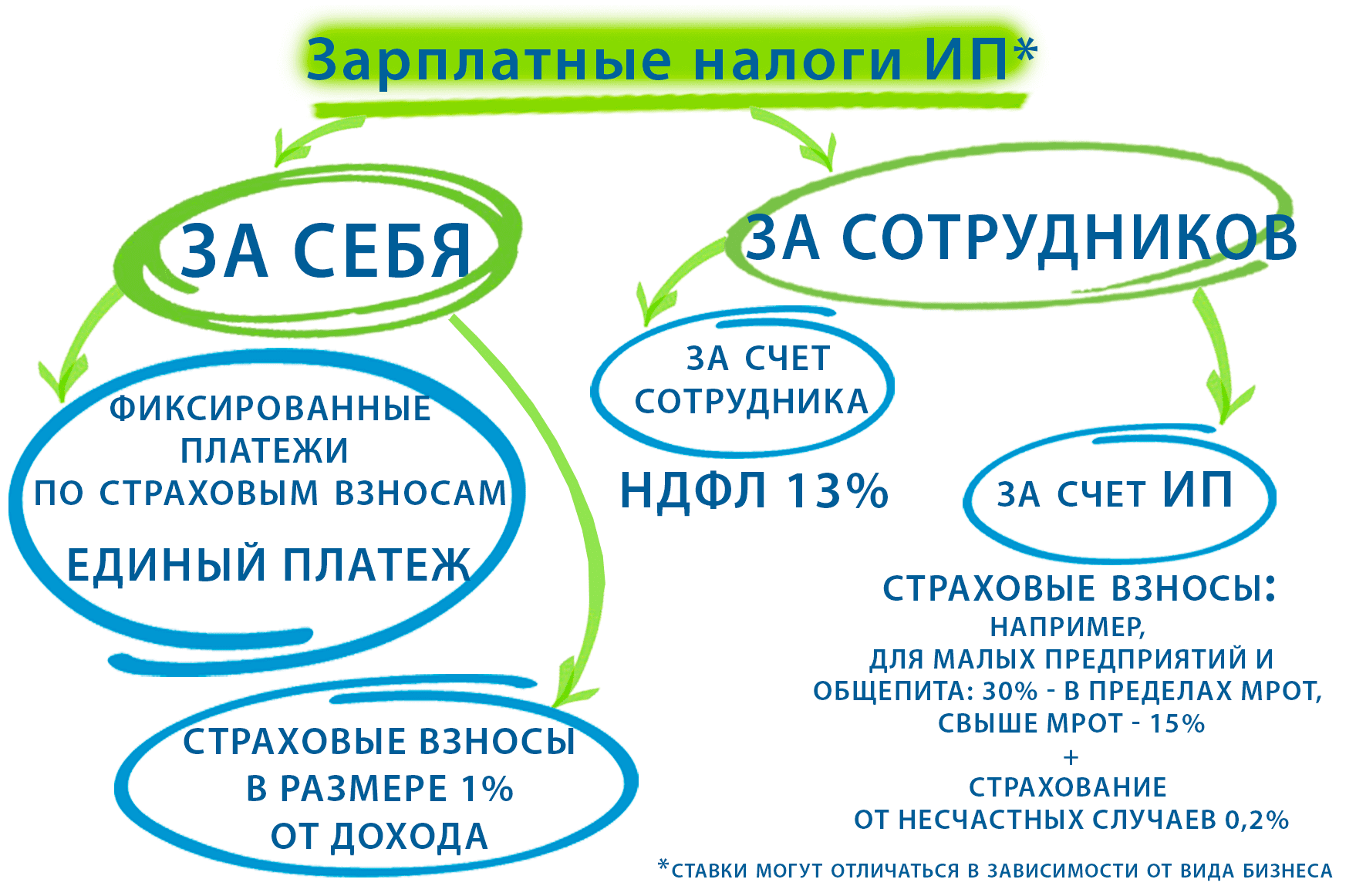

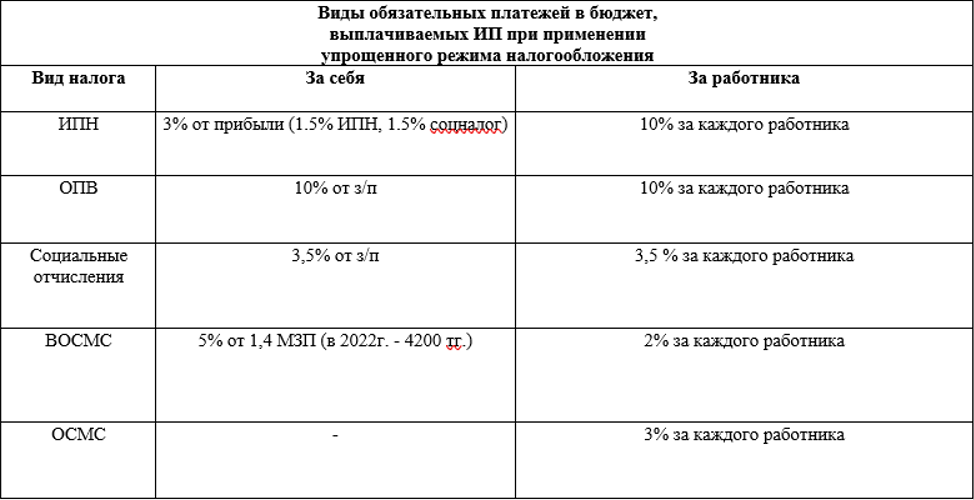

Обязательные взносы ИП

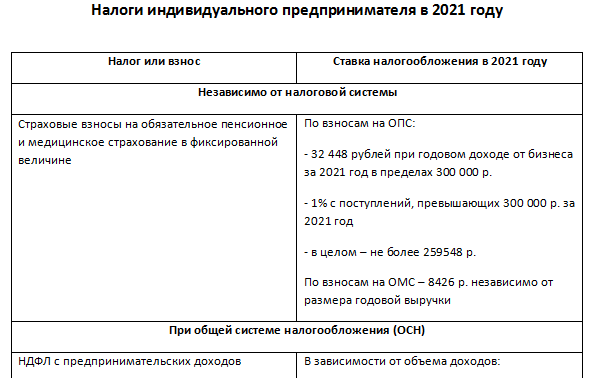

Взносы за себя – обязательная статья расходов каждого индивидуального предпринимателя. Эти платежи идут на страхование ИП: пенсионное и медицинское. Кроме того, добровольно можно платить ещё один вид взносов – на своё социальное страхование.

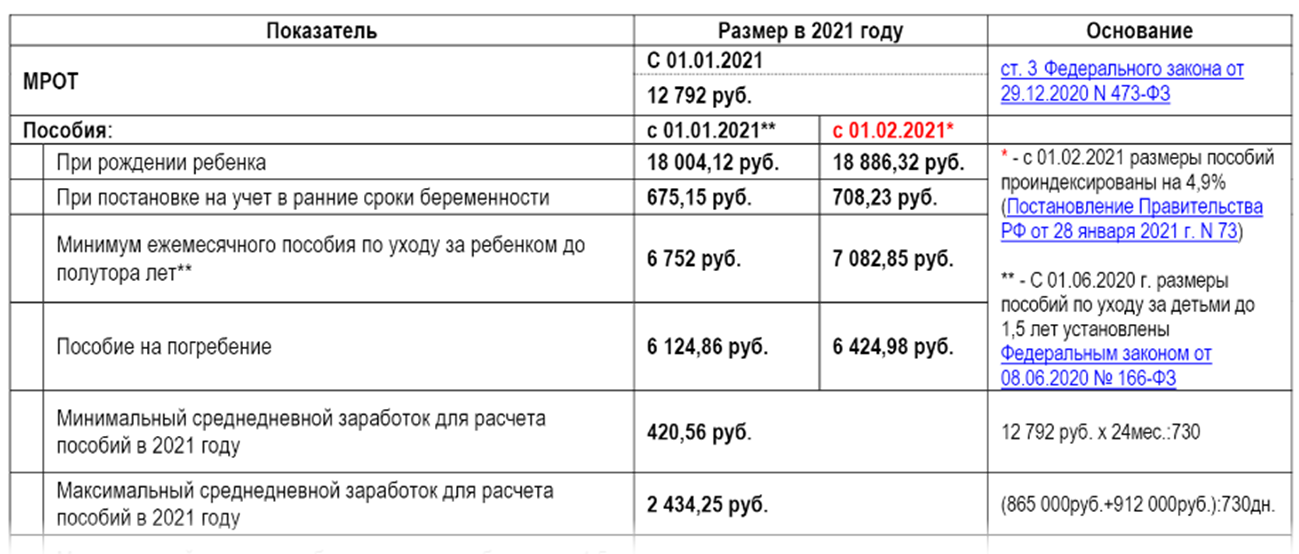

Страховые взносы на пенсию ИП делятся на две части: фиксированную и дополнительную. Размер фиксированной части составляет 34 445 рублей за полный 2022 год. Дополнительный пенсионный взнос взимается только с доходов, которые превышают 300 000 рублей в год. Этот взнос рассчитывается как 1% с дохода свыше этого лимита.

Страховые взносы на медицинское страхование взимаются в твёрдой сумме – в 2022 году это 8 766 рублей.

Однако есть льготные периоды, в течение которых взносы ИП за себя можно временно не платить:

- Периоды, когда ИП находится в статусе единовременно принятой на работу беременной женщины

- Периоды, когда ИП находится в статусе женщины, находящейся в отпуске по уходу за ребенком до достижения им возраста полутора лет

- Периоды, когда ИП находится в статусе лица, находящегося в отпуске по уходу за ребенком в возрасте от 1,5 до 3 лет, в случае рождения второго или последующего ребенка

Чтобы получить освобождение от уплаты взносов ИП в один из этих периодов, необходимо подать заявление в ИФНС.

Пример расчета взносов ИП за себя

Для расчёта суммы взносов ИП за себя имеют значения два фактора:

- Длительность статуса ИП в течение года

- Размер дохода за отчётный период

Пример 1:

Сергеев А.Н. стал индивидуальным предпринимателем 12.10.2021 года, и весь 2022 год он продолжал находиться в статусе ИП. Доход за 2022 год не превысил 300 000 рублей.

Фиксированная сумма взносов ИП на пенсию в 2022 году составляет 34 445 рублей.

Дополнительный взнос на пенсию не обязателен, так как доход не превышает 300 000 рублей.

Взносы на медицинское страхование составляют 8 766 рублей.

Итого, сумма взносов ИП за себя составляет: 34 445 руб. + 8 766 руб. = 43 211 руб.

Пример 2:

Петренко С. И. зарегистрировался в качестве ИП в начале года – 17.01.2022. Бизнес так и не начал, поэтому через три месяца статус ИП был прекращен.

Фиксированная сумма взносов ИП на пенсию в 2022 году составляет 34 445 рублей.

Дополнительные взносы на пенсию не обязательны, так как доход отсутствует.

Взносы на медицинское страхование также не обязательны, так как статус ИП прекращен в течение трех месяцев.

Итого, сумма взносов ИП за себя равна 0 руб.

Что нам скажет Википедия?

С 1 января 2010 года единый социальный налог отменён, вместо него для тех же плательщиков введены страховые взносы в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Фонд обязательного медицинского страхования согласно закону № 212-ФЗ от 24 июля 2009 года.

С 2017 года администрирование страховых платежей вновь передали под контроль налоговой службы, фактически вернув ЕСН.

Плательщики единого социального налога в соответствии со статьями 235 и 236 Кодекса признавались организации и индивидуальные предприниматели в случае оформления юридического лица, производившие выплаты физическим лицам по трудовым и гражданско-правовым договорам, предметом которых являлось выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам; также налогоплательщиками являлись индивидуальные предприниматели, адвокаты.

От уплаты налога освобождались:

- Суммы выплат по социальным гарантиям, предусмотренным законодательством;

- Расходы на развитие физической культуры и спорта, образование, наук

- Суммы выплат по страховым договорам

- Суммы выплат по договорам поручения и коммерческой концессии

- Возмещение убытков

- Прибыль, полученную от участия в инвестиционных фондах, имеющих особый правовой статус

Единым социальным налогом не облагались доходы сотрудников, которые являлись инвалидами I, II и III группы.