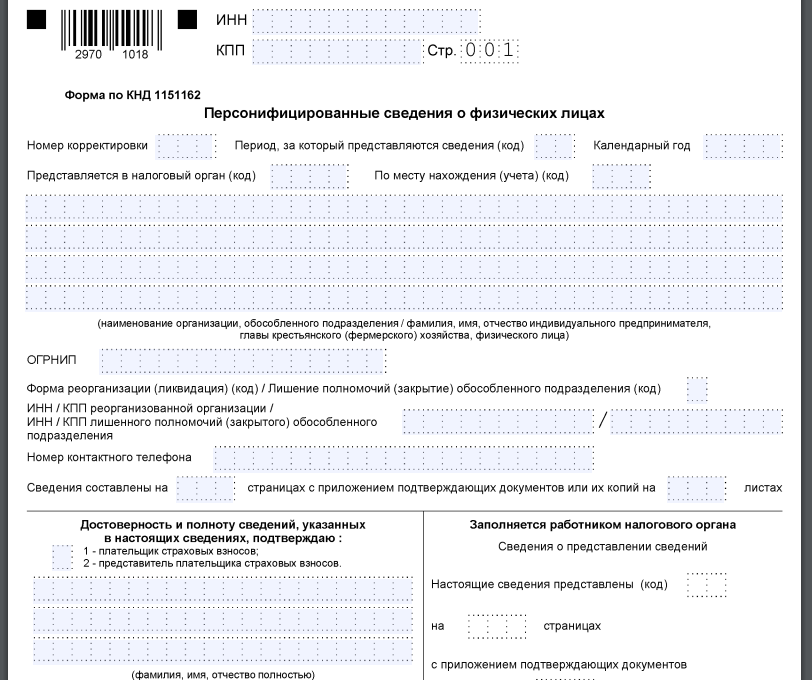

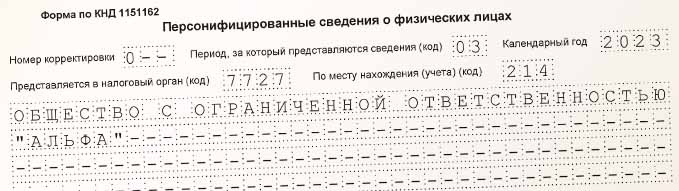

Согласно письму от 28.03.2023 № БС-4-11/3700@, ФНС информировала, что работодатели должны сдавать форму "Персонифицированные сведения о физлицах" только за 1-й и 2-й месяцы каждого квартала. При этом необходимые персонифицированные сведения за 3-й месяц квартала содержатся в другом отчете - в разделе 3 расчета по страховым взносам (РСВ). Узнайте подробности о необходимости представления персонифицированных сведений за март 2023 года в статье на ПингвинКапитал.

Cодержание

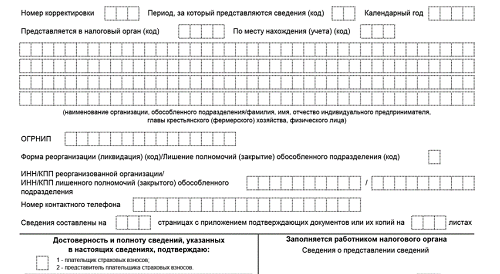

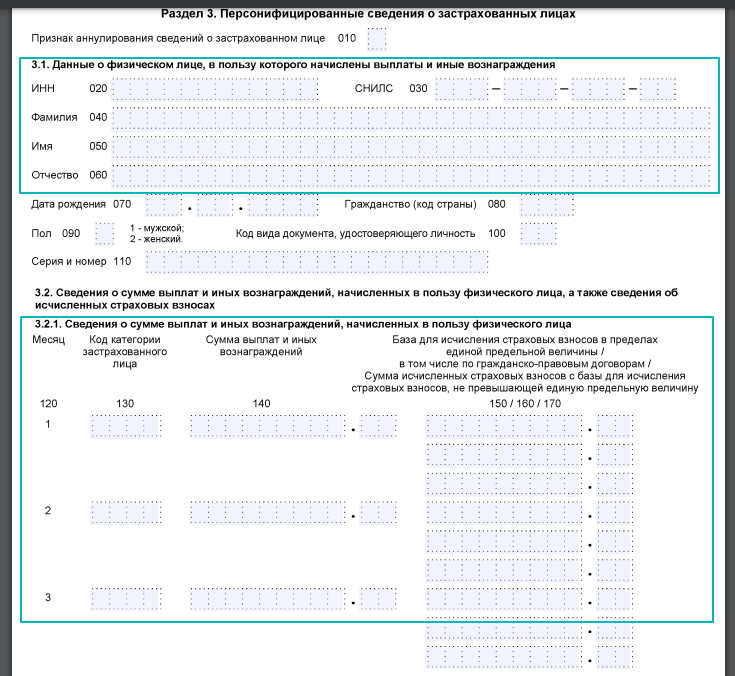

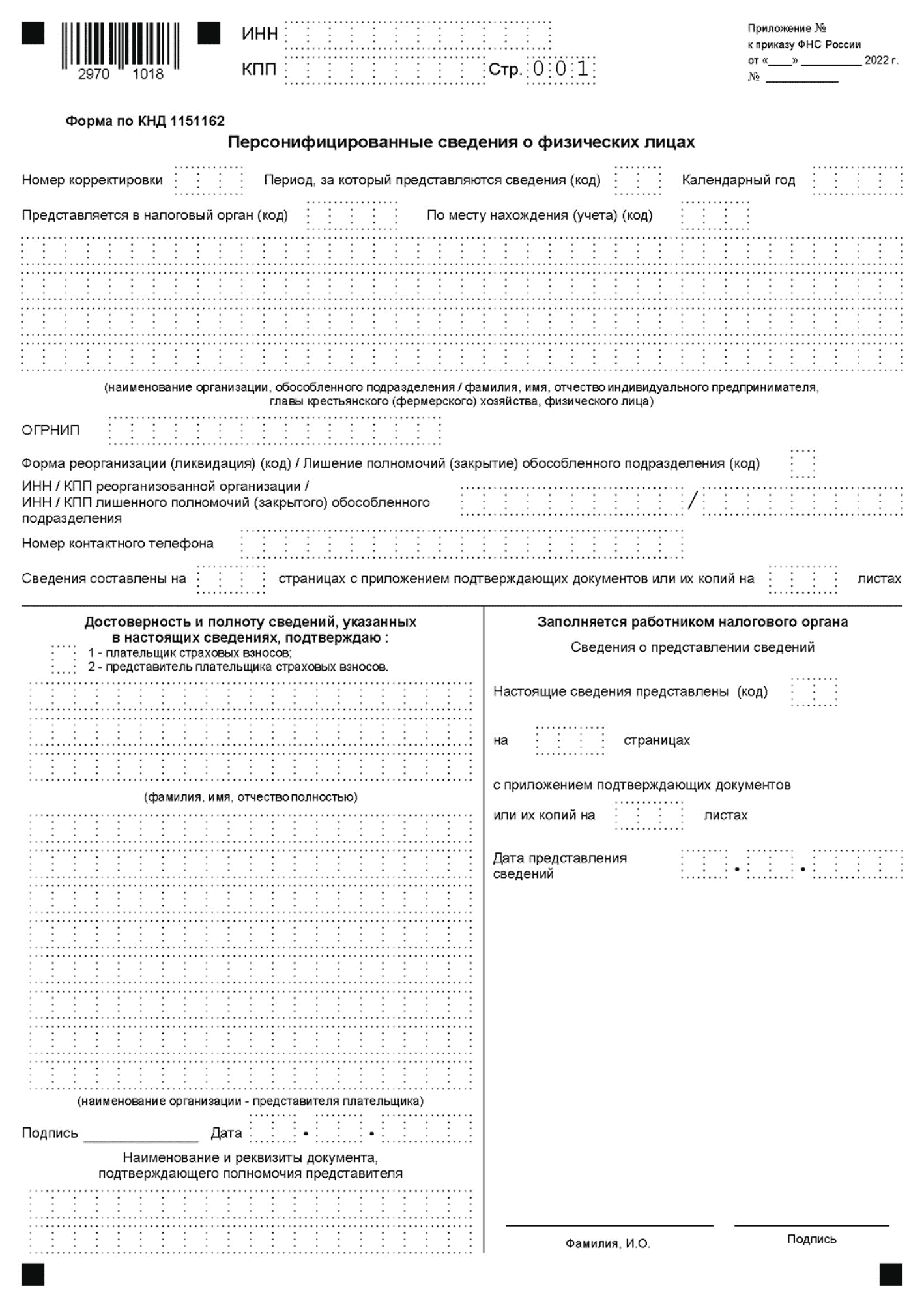

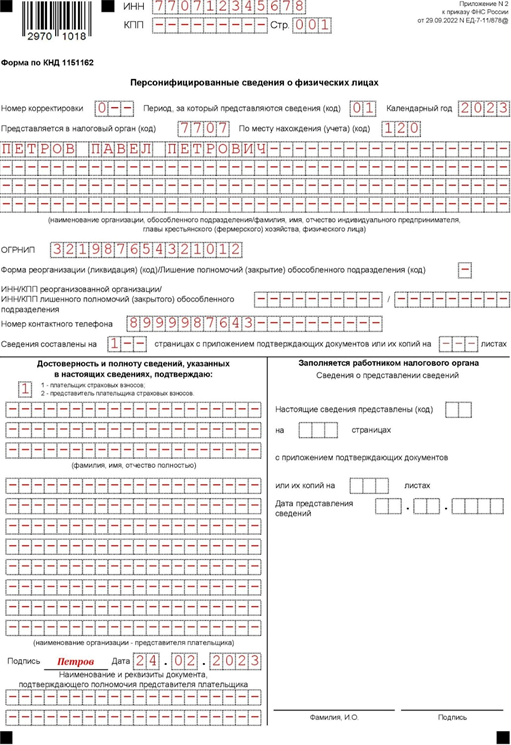

Согласно письму от 28.03.2023 № БС-4-11/3700@, ФНС информировала, что работодатели должны сдавать форму "Персонифицированные сведения о физлицах" только за 1-й и 2-й месяцы каждого квартала. При этом необходимые персонифицированные сведения за 3-й месяц квартала содержатся в другом отчете - в разделе 3 расчета по страховым взносам (РСВ).

В связи с этим, наличие полного объема данных о застрахованных лицах в разделе 3 РСВ позволяет работодателям не дублировать информацию и не сдавать персонифицированные сведения за март, июнь, сентябрь и декабрь. Хотя формально нет освобождения от представления персонифицированных сведений за третий месяц каждого квартала, ФНС разрешила не представлять данные сведения по причине их наличия в разделе 3 РСВ. Эта позиция уже согласована с Минфином и применяется в налоговых органах.

Таким образом, работодатели имеют право не сдавать персонифицированные сведения за март 2023 года, поскольку аналогичные данные уже содержатся в разделе 3 РСВ.

Обязательность представления персонифицированных сведений о директоре компании без получения зарплаты

Согласно законодательству, персонифицированные сведения в ИФНС необходимо представлять на каждого работающего в компании сотрудника, являющегося застрахованным лицом в сфере обязательного страхования. Руководители компаний, работающие по трудовому договору, в любом случае относятся к застрахованным лицам по обязательному пенсионному страхованию, по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, а также по обязательному медицинскому страхованию.

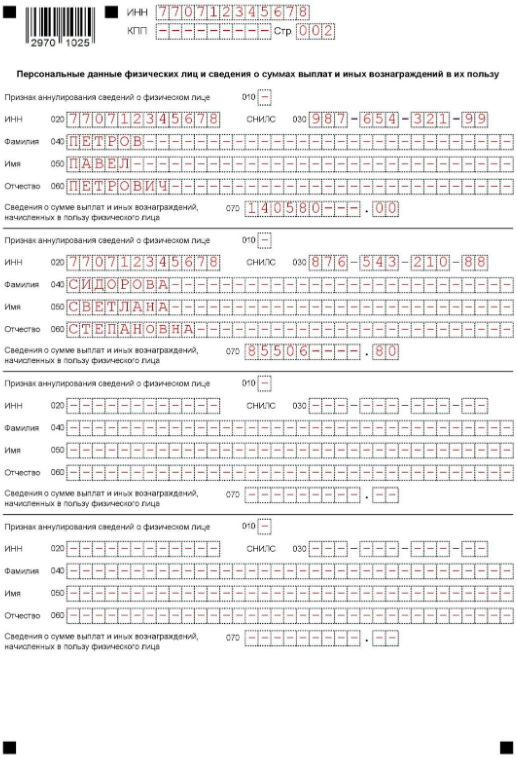

Нормами НК РФ не предусмотрено освобождение работодателей от представления персонифицированных сведений о физических лицах, включая руководителей компаний, даже в случаях, когда они не получают заработную плату. Поэтому работодатели обязаны представить персонифицированные сведения о руководителе с прочерками по строке 070 (письмо Минфина от 24.03.2023 №03-15-07/26016).

Отражение денежной суммы по договору купли-продажи автомобиля в отчете

В отчете о персонифицированных сведениях отражаются только выплаты и вознаграждения, начисленные в пользу сотрудников в рамках трудовых и гражданско-правовых договоров на выполнение работ или оказание услуг, являющиеся объектом обложения страховыми взносами. При этом выплаты в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, не являются объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ).

Следовательно, денежная сумма, выплаченная работнику по договору купли-продажи автомобиля, не отражается в отчете о персонифицированных сведениях, поскольку это не является объектом обложения страховыми взносами.

Таким образом, согласно предоставленной информации, работодатели могут не сдавать персонифицированные сведения за март 2023 года, поскольку аналогичные данные уже содержатся в разделе 3 РСВ. Однако, несмотря на это, сдача этих сведений не является ошибкой и не имеет негативных последствий. Важно также отметить, что персонифицированные сведения о руководителях компаний, включая тех, кто не получает заработную плату, должны быть представлены в отчете. А отражение денежных сумм по договору купли-продажи автомобиля в отчете не требуется, поскольку это не является объектом обложения страховыми взносами.

См. также

Что нам скажет Википедия?

Нужно ли сдавать персонифицированные сведения за март 2023 года? В статье об Конверте первого дня на Википедии нет прямого упоминания о сдаче персонифицированных сведений за март 2023 года. Однако, в статье говорится о том, что на Конверте первого дня должны быть три обязательных элемента. В зависимости от правил, установленных в государстве-эмитенте, официальные почтовые штемпели первого дня иногда могут применяться для гашения конвертов спустя недели или месяцы после указанной даты. Также, неофициальные почтовые штемпели первого дня могут применяться, когда филателист приобретает соответствующие марки в почтовом отделении в городе первого дня выпуска и затем приносит их в почтовое отделение в другом городе, чтобы погасить их.

Согласно статье, почтовые ведомства могут проводить торжественную церемонию первого дня, чтобы рекламировать новую эмиссию марок. Такая церемония может проводиться в присутствии лиц, имеющих отношение к марке, или в месте, связанном с темой марки. Статья также упоминает о том, что в СССР первый конверт первого дня был выпущен официально в 1968 году и с тех пор было выпущено множество КПД.

Несмотря на отсутствие прямого ответа на вопрос о сдаче персонифицированных сведений за март 2023 года, статья предоставляет информацию о Конверте первого дня и его элементах, что может пригодиться для более детального изучения темы.