Узнайте, какие налоги платит ООО на упрощенной системе налогообложения (УСН). Исследуйте отчетность ООО на УСН, сроки сдачи и изменения в налоговой системе. Получите информацию о заявлении на УСН при регистрации ООО и переходе на упрощенную систему для действующих организаций. Узнайте про ставки налогообложения и отчетность ООО на УСН без работников. Читайте подробности на ПингвинКапитал.

Cодержание

Какие налоги платит ООО? Ответ на этот вопрос будет зависеть от выбора системы налогообложения при регистрации фирмы. Налоговый кодекс позволяет небольшим организациям, при соблюдении определенных условий, выбирать один из специальных режимов (УСН, ЕСХН, АУСН), который существенно снижает сумму налогов к уплате. Самой популярной системой налогообложения у начинающих бизнесменов оказалась упрощенная, и это не случайно.

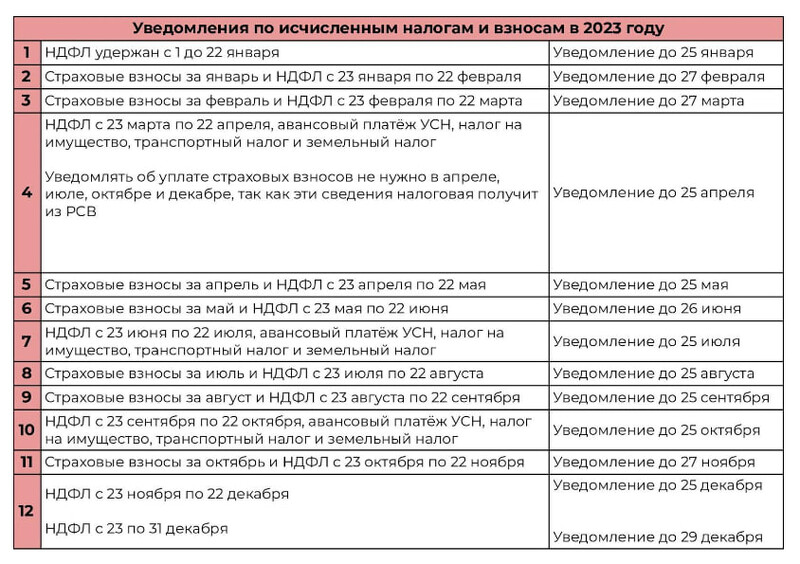

Отчетность ООО на УСН в 2023 году

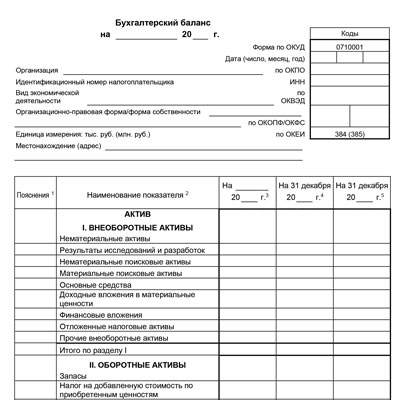

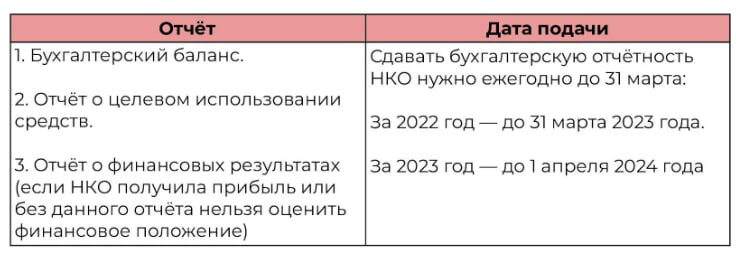

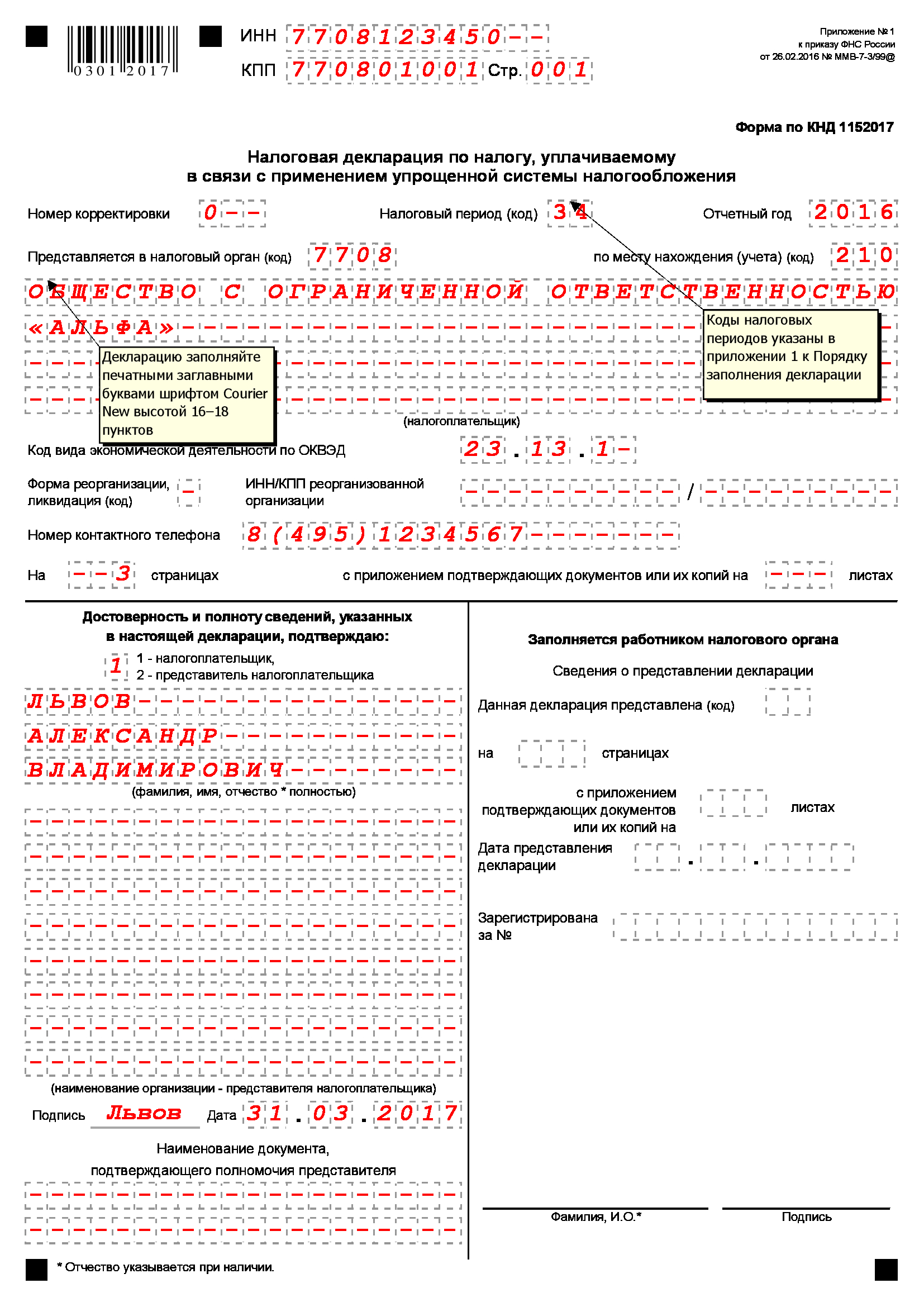

Отчетность по УСН для ООО - это всего одна годовая налоговая декларация. Никакой другой промежуточной налоговой отчетности, связанной с этим режимом, не предусмотрено. Расчеты авансовых платежей ООО на УСН отдельной отчетностью не сдаются, их учитывают в годовой декларации. И, конечно, нельзя забывать о другой отчетности каждой организации – бухгалтерской и в фонды за работников.

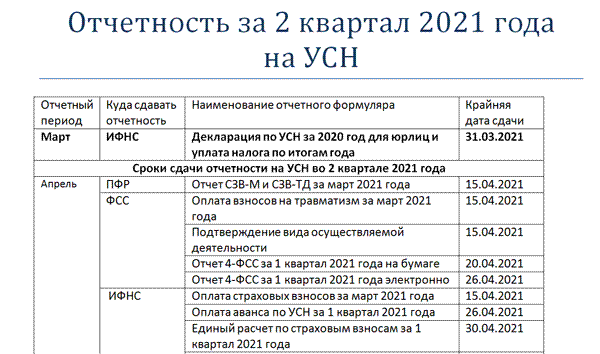

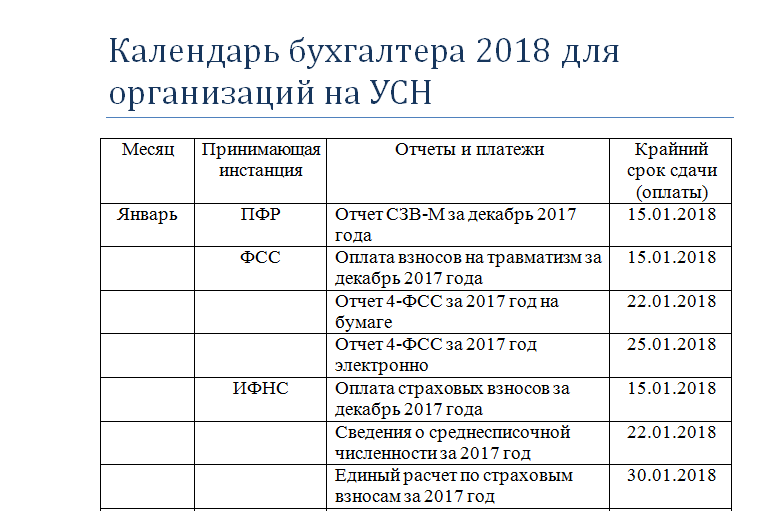

Сроки сдачи отчетности ООО на УСН:

- Обращаем внимание вновь зарегистрированных организаций, не ведущих пока деятельность, – сдавать отчетность ООО на УСН надо обязательно, даже при отсутствии налоговой базы. Такая отчетность называется нулевой.

- Нулевая отчетность ООО на УСН включает в себя:

| Форма | Наименование |

|---|---|

| НДС | Декларация по НДС |

| Налог на прибыль | Декларация по налогу на прибыль |

| Статистика | Отчет по статистике |

| Бухгалтерская | Бухгалтерская отчетность |

Сроки сдачи для ООО декларации по УСН при отсутствии деятельности, такие же, как и при ведении бизнеса – не позднее 27 марта 2023 года.

На старте бизнеса часто невыгодно нанимать бухгалтера в штат, поэтому мы рекомендуем вам без каких-либо финансовых рисков опробовать вариант аутсорсинга бухучета и решить подходит ли он вам. Совместно с фирмой 1С мы можем предоставить нашим пользователям один месяц бесплатного бухгалтерского обслуживания.

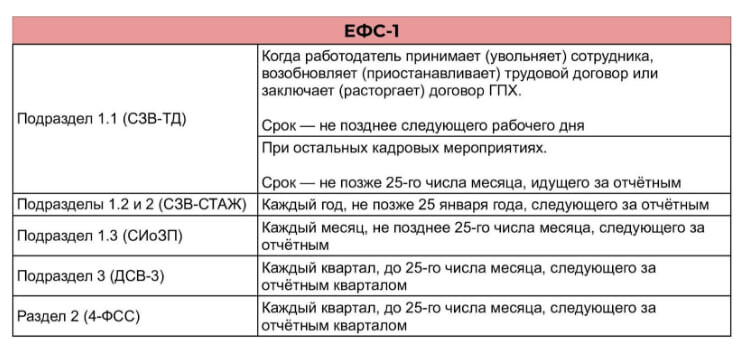

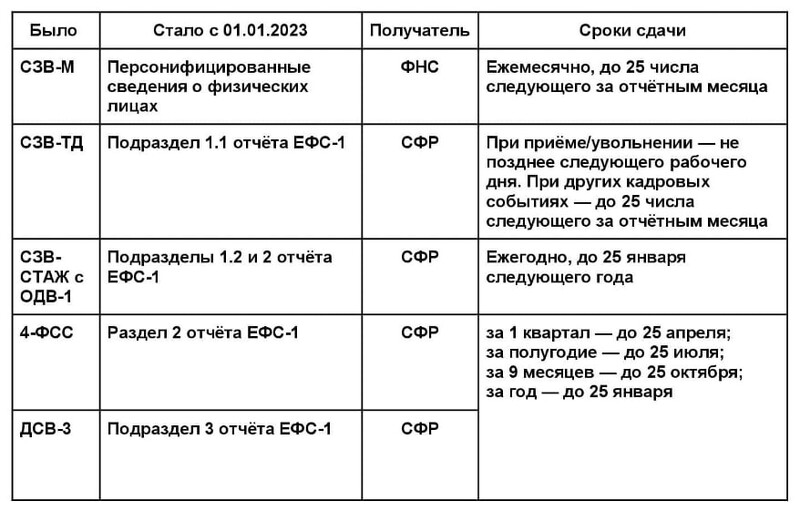

Важно: с 2023 года изменится порядок сдачи отчётности и уплаты налога УСН. Устанавливается единый налоговый платёж, в рамках которого налоговую отчётность ООО сдают не позже 25-го марта, а налог перечисляют не позже 28-го марта года, следующего за отчётным периодом. Кроме того, ПФР и ФСС объединяются в единый Фонд пенсионного и социального страхования РФ (закон № 239-ФЗ от 14.07.2022). В связи с этим в 2023 году многие действующие отчётные формы будут отменены и заменены другими.

Заявление на УСН при регистрации ООО

Если вы оценили преимущества упрощенки для ООО, то обратите внимание, что перейти на УСН при регистрации организации надо вовремя. Налоговый кодекс определяет ряд требований, которые необходимо соблюдать для работы на УСН.

Переход на УСН при создании ООО

При регистрации ООО можно сразу уведомить налоговую о применении УСН с первого дня начала деятельности. Для этого к общему пакету регистрационных документов нужно приложить заполненное заявление по форме 26.2-1.

Подать его можно и позже. У новой организации с момента регистрации есть 30 дней, чтобы перейти на УСН. Если не успеть подать уведомление, то деятельность до начала следующего года будет вестись на ОСНО.

Работать на УСН не могут:

- Организации, учредители или участники которых являются иностранными юридическими или физическими лицами

- Организации, осуществляющие деятельность в сфере добычи полезных ископаемых

- Организации, осуществляющие деятельность в сфере производства и (или) оборота алкогольной, никотиновой и табачной продукции, включая электронные сигареты и их заправки

Также отметим, что доля участия других организаций в ООО не может превышать 25%, если она хочет применять УСН.

Переход на УСН действующих организаций

У действующих организаций есть право перейти на УСН, но это возможно только с начала нового календарного года, если до конца старого подать уведомление по форме 26.2-1.

Например, ООО «Арбуз и КО» в феврале 2023 года захотело перейти на УСН с ОСНО. Организация может подать уведомление об этом в ФНС, но применять упрощённый режим можно будет только с января 2024 года.

При этом организация должна соблюсти условия:

- Годовой доход организации (за предыдущий год) не должен превышать 150 миллионов рублей

- Сумма доходов от реализации товаров (работ, услуг) не должна превышать 150 миллионов рублей

- Величина среднесписочной численности работников за предыдущий год не должна превышать 100 человек

Для лимита доходов важно ещё соблюдать коэффициент-дефлятор, который каждый год меняется. В 2023 году он равен 1,257. Следовательно, лимит доходов за девять месяцев для перехода на УСН нужно увеличить на данный коэффициент. С его учётом максимально допустимый размер доходов составит 141,4 млн руб.

Утрата права на применение УСН

Организация потеряет право работать на УСН, если:

- Доходы превысят 200 млн. руб.

- Остаточная стоимость основных средств превысит 150 млн. руб.

- Численность работников превысит 130 человек.

Это базовые величины. Доходы также необходимо увеличивать на актуальный коэффициент-дефлятор. Следовательно, за 2023 год они не должны превышать 251,4 (200 х 1,257) млн руб.

Если организация перестала удовлетворять хотя бы одному из условий, то она будет автоматически переведена на ОСНО.

См. также

ООО на УСН — ставки налогообложения

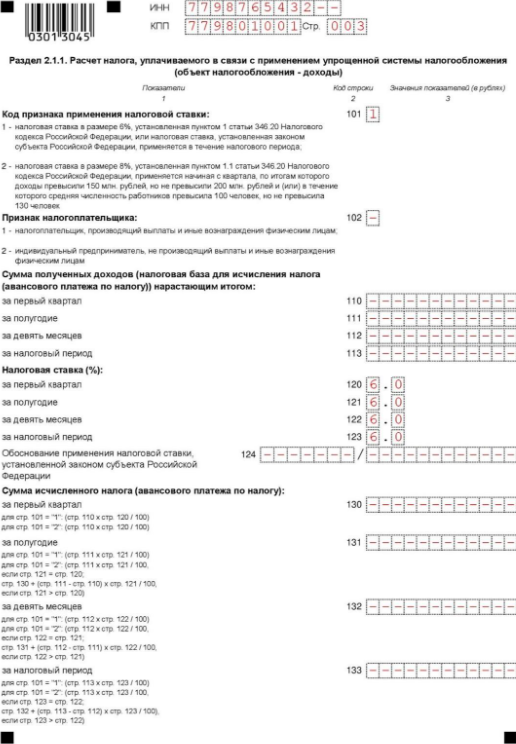

Организации платят УСН по одной из двух ставок: 6% или 15%. Выбор ставки зависит от объема доходов организации за год.

Следует отметить, что упрощенцы сдают декларацию по УСН, которая заменяет отчеты по НДС и налогу на прибыль. Но это не единственная форма, которую надо сдать. Также ООО на УСН нужно отчитаться по страховым взносам, сдать сведения о сотрудниках, бухгалтерскую и статистическую отчетность. Для ООО без наемных работников список отчетов меньше, но ненамного. Разберемся, когда и какие отчеты сдает ООО на УСН без работников.

Может ли ООО функционировать без работников

В организации может не быть бухгалтера, менеджера по продажам и других наемных сотрудников. Но если в договорах и отчетах компании стоят подписи, должен быть тот, кто их подписывает.

Еще при регистрации ООО учредители должны выбрать единоличный исполнительный орган — директора. Даже если ООО создается с минимальным уставным капиталом, не имеет ни одного сотрудника и вообще не начало работать, директора надо выбрать сразу. Сведения о нем попадают в ЕГРЮЛ и хранятся там все время работы организации. Если общество остается без гендиректора, то в реестре оказываются неверные сведения — их надо сразу заменить на данные нового исполнительного органа, просто зачеркнуть старые сведения не получится.

Бывает, что у ООО один учредитель, который одновременно является руководителем организации. Заключать с ним трудовой договор не обязательно, достаточно решения единственного участника о назначении себя директором и приказа о вступлении в должность. Но наличие трудового договора поможет избежать лишних вопросов от ГИТ и ФНС. Тем более, судя по судебной практике, отсутствие трудового договора с директором-единственным участником не означает отсутствие трудовых отношений. То есть учредитель все же будет считаться сотрудником.

Еще один важный вопрос — надо ли платить директору-учредителю зарплату. Это также повлияет на количество отчетов организации. Если трудового договора нет, зарплату можно не платить. По мнению налоговой, учредитель может сам решать, хочет ли он получать деньги. Он может написать заявление и отказаться от вознаграждения. ГИТ при наличии трудового договора и отсутствии зарплаты иногда выписывает штрафы, но в такие ООО инспекторы практически не приходят — директоры не жалуются сами на себя.

Подводя итог, вопрос о

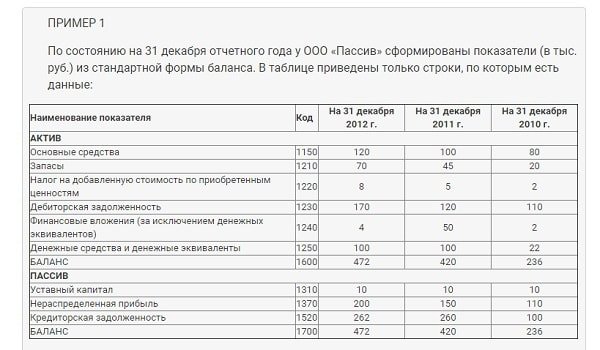

Отчётность организации, применяющей упрощённую систему налогообложения.

Что нам скажет Википедия?

Отчётность организации, применяющей упрощённую систему налогообложения