Узнайте, какие риски сопряжены с инвестициями и как их управлять. Разберитесь в классификации инструментов и основных финансовых и рыночных рисках. Получите знания для принятия обоснованных инвестиционных решений и минимизации потерь.

Cодержание

Любая инвестиционная операция несет в себе элементы риска. Более того — основная пропорция теории инвестирования гласит, что потенциальная доходность обратно пропорциональна уровню риска, притом — совершенно не важно, идет речь о пассивном инвестировании, активных биржевых операциях или новом бизнес-проекте. Риск позволяет заработать, и в то же время риск — это потенциальные потери, поэтому, занимаясь инвестированием, крайне важно понимать количественные и качественные характеристики риска, которому вы подвергаете свой капитал.

Риск и доходность. Классификация инструментов

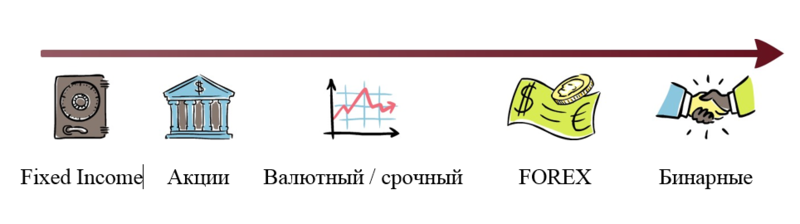

Если представить базовую инвестиционную пропорцию риск-доходность в виде одномерной шкалы, где слева — инструменты с максимальной надежностью, а справа — наиболее рискованные инвестиции, и на этой шкале расположить все известные нам инвестиционные инструменты, то получится примерно такая картина:

| Инструменты | Уровень риска | Потенциальная доходность |

|---|---|---|

| Fixed income инструменты (банковские депозиты, облигации, структурные ноты с полной защитой) | Низкий | Низкая (на уровне инфляции и базовой процентной ставки страны происхождения инструмента) |

| Акции и ноты с частичной и условной защитой | Средний | Средняя (пропорционально растет с риском) |

| Валютный и срочный рынок | Высокий | Высокая (за счет более высокого соотношения собственных и заемных средств) |

| Рынок FOREX | Очень высокий | Очень высокая (за счет увеличения кредитного плеча) |

| Бинарные опционы | Очень высокий | Возможна высокая доходность, но также и большие потери |

Эта классификация инструментов позволяет инвесторам оценить риски и потенциальную доходность различных видов инвестиций.

Геополитика

Продолжается эскалация геополитического конфликта, налагаются взаимные санкции и углубляется разрыв между российским и мировыми рынками. Геополитика остается жесткой, а неопределенность исхода высокая. Фактически этот риск уже реализовался в прошлом году, иностранные инвесторы ушли, ликвидность снизилась. Дальнейшая реализация этого риска может выглядеть как краткосрочные сильные коррекционные движения на опасениях очередной эскалации конфликта. Для российских инвесторов дополнительной защиты не требуется.

Рецессия в экономике

Так как в геополитике продолжается конфронтация, общий темп развития мировой экономики снижается, что увеличивает риск рецессии. Призрак рецессии приводит к турбулентности сырьевых рынков, снижению стоимости нефти и газа. Рецессии способствует рост ставок в Европе и США. Управление риском в данной ситуации требует разумного инвестирования и умения не поддаваться панике.

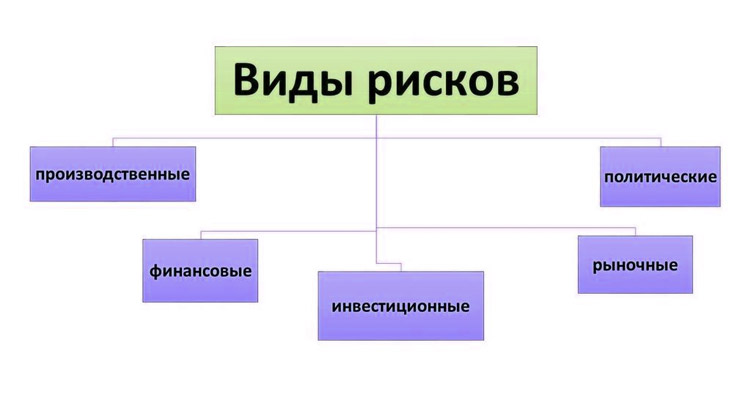

Рыночный риск

Рыночный риск возникает в результате экономических, финансовых и геополитических факторов. Он влияет на производительность всего рынка одновременно, поэтому не всегда может быть полностью устранен путем диверсификации. Факторы рыночного риска включают смену финансовых и экономических условий, обострение геополитики и другие. Управление рыночным риском включает анализ и учет этих факторов.

Финансовый риск

Финансовый риск связан с вероятностью потерь финансовых ресурсов. Он возникает в результате инфляции, дефляции, валютных колебаний, риска ликвидности и других факторов. Классификация финансовых рисков включает риски покупательной способности денег, риски вложения капитала, риски организации хозяйственной деятельности и другие. Оценка и управление финансовыми рисками требует применения методов математической статистики и качественного анализа.

Инвестиции всегда сопряжены с определенными рисками. Чтобы успешно инвестировать, необходимо анализировать и управлять этими рисками. Знание основных рисков и методов их управления поможет инвесторам принимать обоснованные решения и минимизировать потенциальные потери.

Что нам скажет Википедия?

Финансовый риск — риск, связанный с вероятностью потерь финансовых ресурсов (денежных средств).

Финансовые риски возникли одновременно с появлением денежного обращения и с возникновением различного рода денежных отношений: инвестор — эмитент, кредитор — заёмщик, продавец — покупатель, экспортёр — импортёр и других. Финансовые риски являются неотъемлемой составляющей предпринимательской деятельности в условиях рынка. Адам Смит, исследуя и анализируя природу предпринимательской прибыли, выделял в структуре предпринимательского дохода такую составляющую как «плата за риск» в виде возмещения возможного убытка, связанного с предпринимательской деятельностью.

Классификация финансовых рисков:

- Риски, связанные с покупательной способностью денег:

- Инфляционный риск связан с возможностью обесценения денег и снижением реальных денежных доходов и прибыли из-за инфляции.

- Дефляционный риск — это риск того, что с ростом дефляции цены снижаются, что приводит к ухудшению экономических условий предпринимательства и снижения доходов.

- Под валютным риском понимается опасность неблагоприятного снижения курса валюты.

- Риски ликвидности — это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров.

- Риски, связанные с вложением капитала:

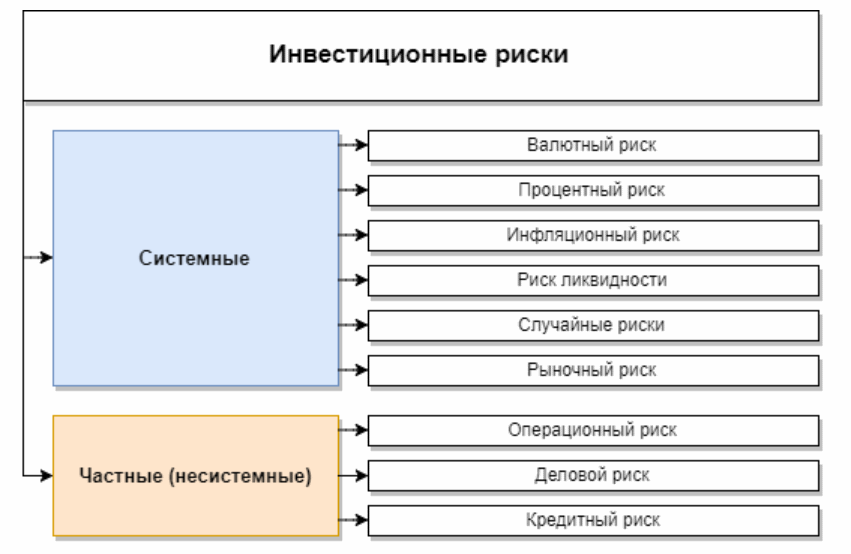

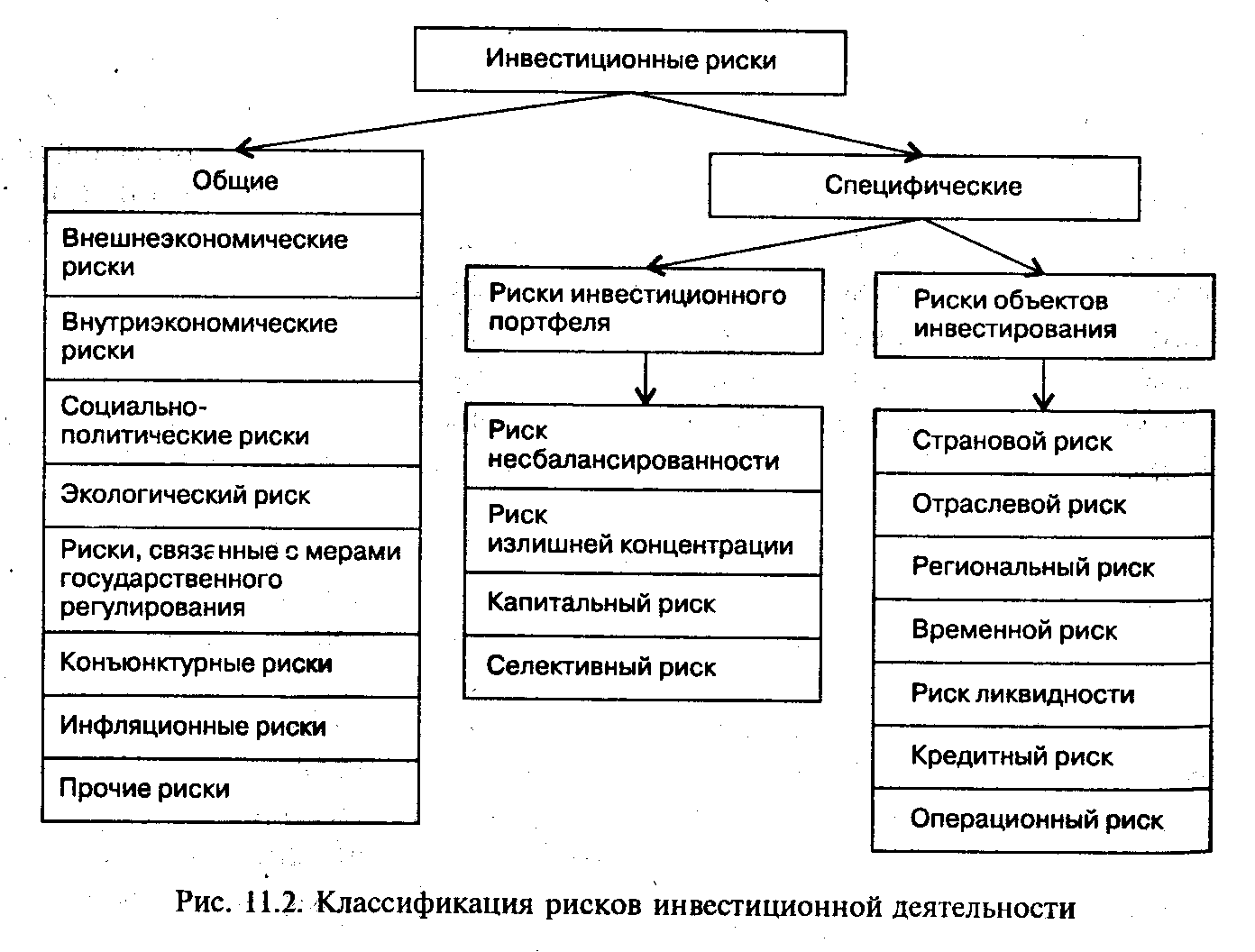

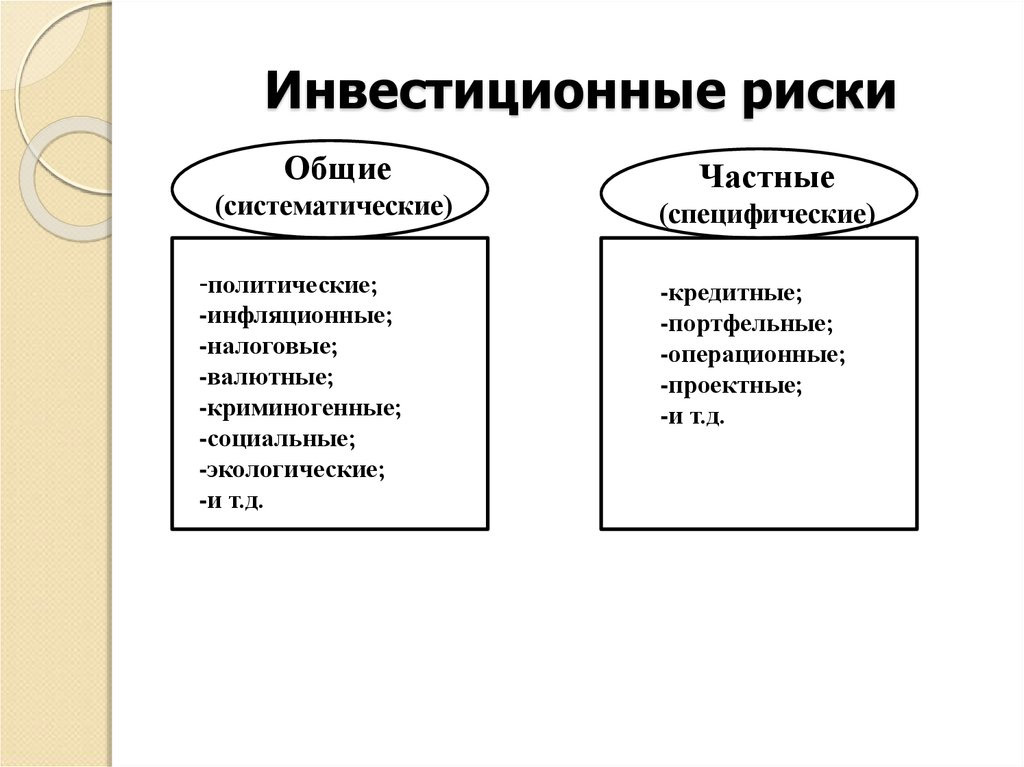

- Инвестиционный риск выражает возможность возникновения финансовых потерь в процессе реализации инвестиционного проекта.

- Риск снижения доходности включает процентный риск и кредитный риск.

- Риски, связанные с организацией хозяйственной деятельности:

- Коммерческий кредит предполагает разрыв во времени между оплатой и поступлением товара, услуги.

- Оборотный риск понимается как вероятность дефицита финансовых ресурсов в течение срока регулярного оборота.

Методы оценки финансовых рисков включают качественный и количественный анализ. Количественную оценку риска производят на основе методов математической статистики, а качественная оценка проводится через определение факторов риска и их классификацию.

Управление финансовыми рисками включает шесть последовательных стадий.