Узнайте, что необходимо указать в договоре с самозанятым, какие поля заполнять, какие документы предоставить, кто платит налоги и нужен ли счет в банке. Узнайте также требования к качеству услуг и ответственность сторон.

Cодержание

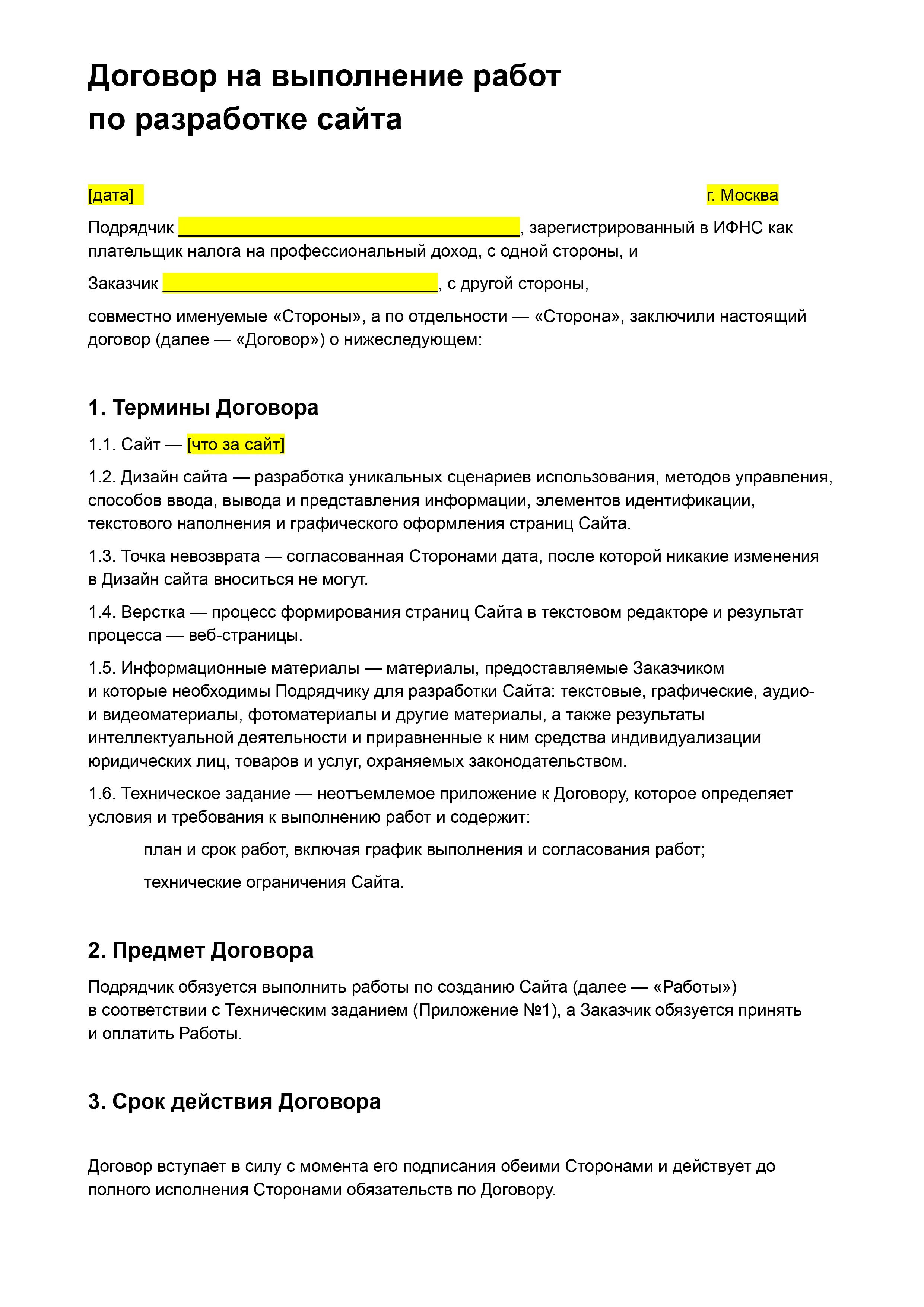

Если вы продаете услуги в интернете, например делаете сайты, разместите публичную оферту у себя на странице — электронный аналог договора. При онлайн-заказе клиент должен поставить галочку и подтвердить согласие с условиями.

Что написать в договоре

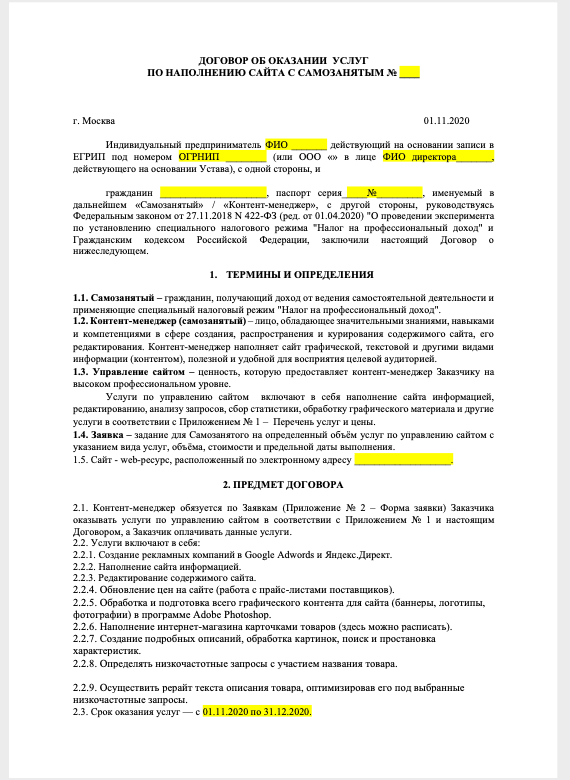

Содержание договора зависит от того, на чем вы зарабатываете. Это может быть договор аренды, подряда, оказания услуг, купли-продажи. Например, если вы перевозите мебель, заключите договор на оказание транспортных услуг, продаёте эклеры на корпоративы — договор на оказание услуг кейтеринга.

Необязательно составлять договор самостоятельно или покупать — проверенные юристами шаблоны есть в Конструкторе документов, который входит в бесплатный пакет услуг для самозанятых «Своё дело» от СберБанка. Заполненные шаблоны хранятся в личном кабинете сервиса или на устройстве. Их нужно только заполнить, распечатать и передать заказчикам. Чтобы пользоваться Конструктором и другими сервисами, зарегистрируйтесь как самозанятый в СберБанк Онлайн.

Какие поля заполнять в договоре

В поле об исполнителе напишите «Услуги оказывает самозанятый» и укажите регистрационные данные: ИНН и дату постановки на учет. Добавьте фразу: «Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 422-ФЗ от 27.11.2018».

Вот что ещё должно быть в договоре:

- Заказчик может добавить в договор санкции за некачественные услуги. Например, если вы ремонтируете офис, договор обязует вас возместить стоимость обоев, которые отклеились после сдачи работы. Если вас это не устраивает, обсудите и детально пропишите такие требования к качеству услуг, которые подходят обеим сторонам.

Главное

- Для услуги, которая стоит не больше 10 тысяч рублей, самозанятому не нужен договор при условии, что будет выбит обычный или онлайн-чек.

- Если сумма сделки больше 10 тысяч рублей, договор обязателен. С физлицами его можно написать от руки в свободной форме. Это может быть договор аренды, подряда, оказания услуг, купли-продажи.

- Можно разместить публичную оферту на своем сайте или странице в интернете — электронный аналог договора. При онлайн-заказе клиент должен поставить галочку и подтвердить согласие.

Договор с самозанятым. Какие документы он должен предоставить для оформления договора? Кто должен платить налог: заказчик или он сам? Счет должен быть открыт в банке или достаточно реквизитов банковской карты?

Налог на профессиональный доход относится к специальным налоговым режимам, введенным в порядке эксперимента (подп. 6 п. 2 ст. 18 НК РФ). Профессиональный доход - это доход физических лиц (в том числе ИП) от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества (ч. 7 ст. 2 Федерального закона от 27.11.2018 N 422-ФЗ).

Физические лица, изъявившие желание перейти на НПД, обязаны встать на учет в налоговом органе в качестве налогоплательщика (ч. 1 ст. 5 Закона N 422-ФЗ). Взаимодействие между налоговым органом и плательщиком НПД осуществляется с помощью мобильного приложения "Мой налог", устанавливаемого на компьютерное устройство (мобильный телефон, смартфон или компьютер, включая планшет) (ч. 1 ст. 3 Закона N 422-ФЗ).

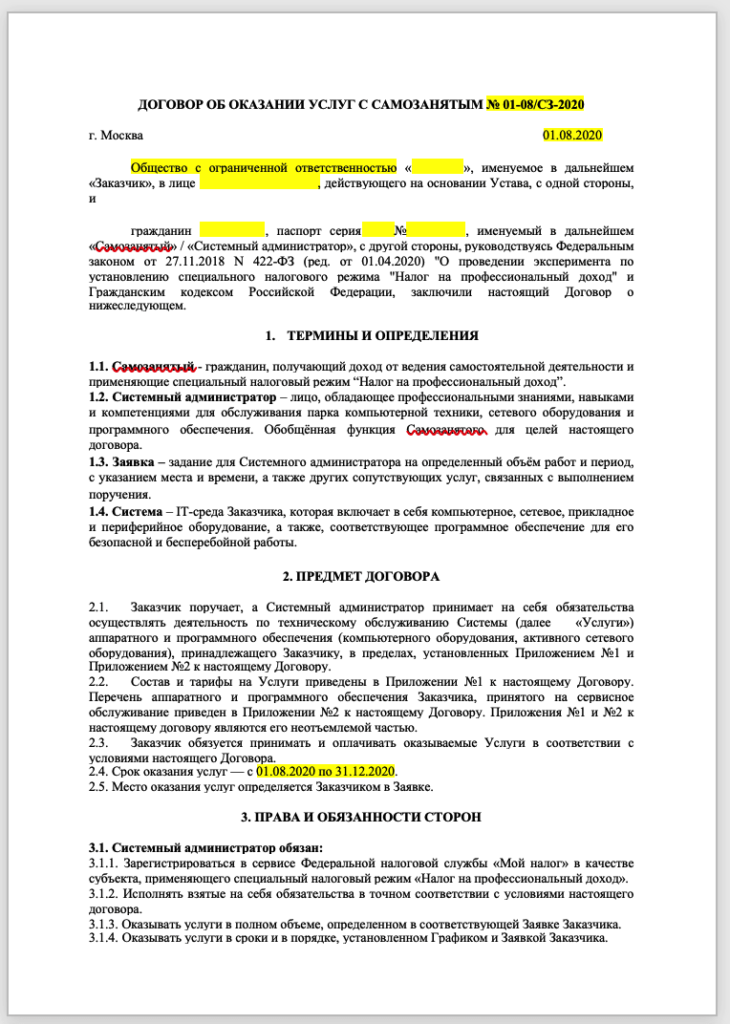

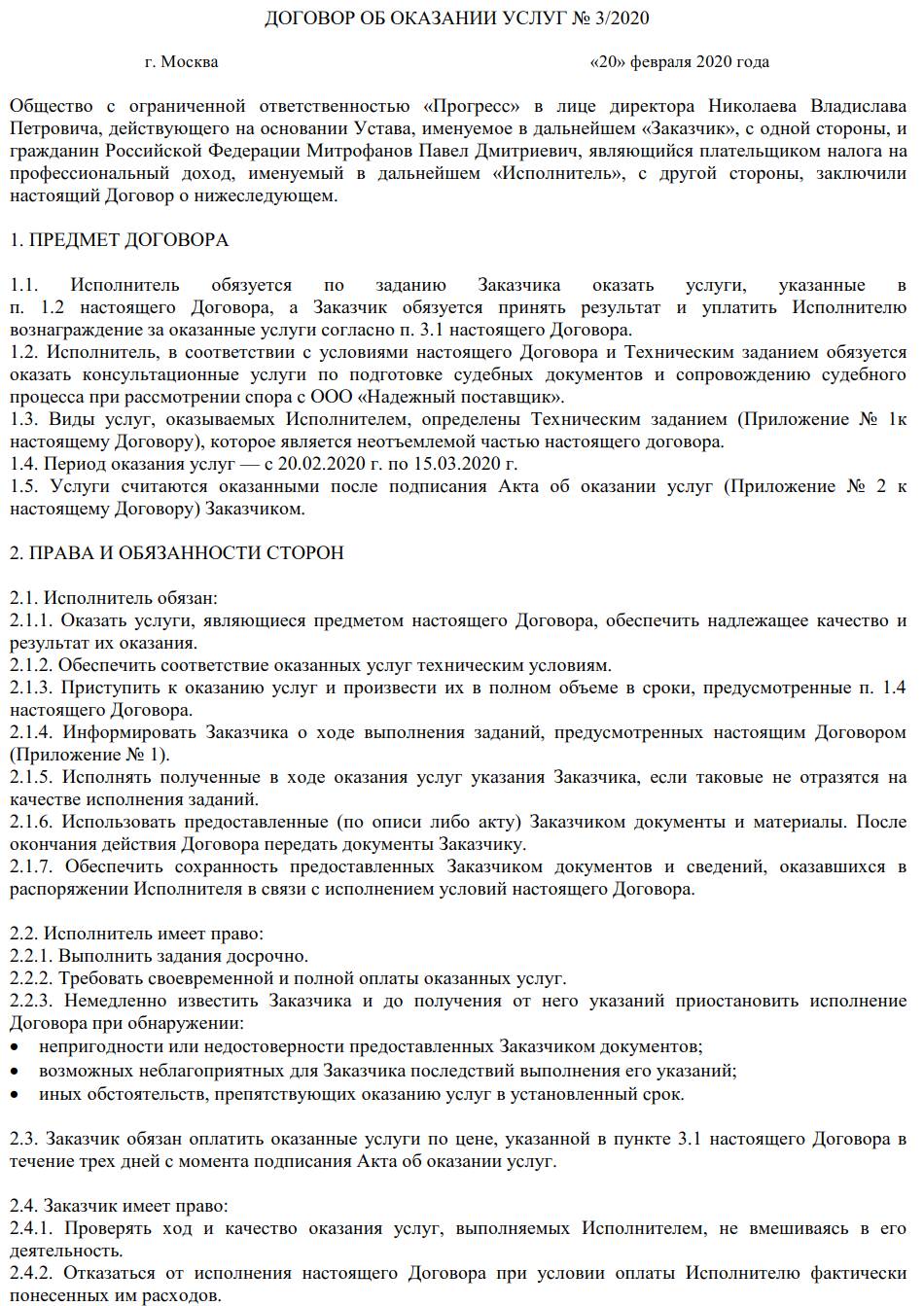

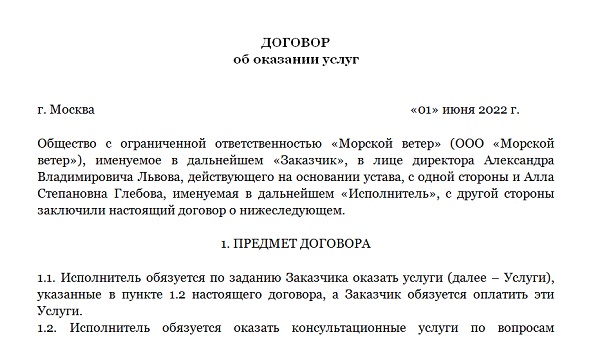

Оказание организации услуг лицом, являющимся плательщиком НПД, оформляется гражданско-правовым договором с соблюдением простой письменной формы (п. 1 ст. 161 ГК РФ). В таком договоре целесообразно указать, что исполнитель применяет режим НПД, и обязать последнего незамедлительно уведомлять заказчика об изменении данного статуса.

Заключая договор с самозанятым, организации необходимо убедиться, что это лицо имеет право на применение данного спецрежима. Для этого:

- В ходе исполнения договора рекомендуется оформлять акты оказанных услуг, выполненных работ (как правило, в привязке к датам оплаты услуг исполнителя). Для заключения договора потребуются паспортные данные лица, ИНН и банковские реквизиты (номера банковской карты достаточно, но организация может указать и номер счета).

Самозанятое лицо является самостоятельным плательщиком НПД и не признается плательщиком НДФЛ (ч. 8 ст. 2 Закона N 422-ФЗ). Следовательно, на организацию, заключившую договор с указанным лицом, не возлагаются обязанности налогового агента: исчисление, удержание и уплата НДФЛ, а также представление отчетности.

Не начисляются на сумму вознаграждения самозанятого лица и страховые взносы при условии, что у организации будет в наличии чек, выданный таким лицом.

Работать с самозанятыми выгодно, меньше налогов, меньше отчетности. Но, неправильно оформленный договор лишит всех выгод, если ИФНС переквалифицирует договор с самозанятым в трудовой, доначислит налоги, страховые взносы и выпишет штраф.

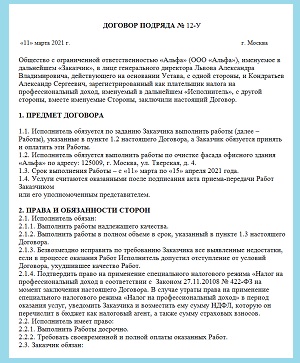

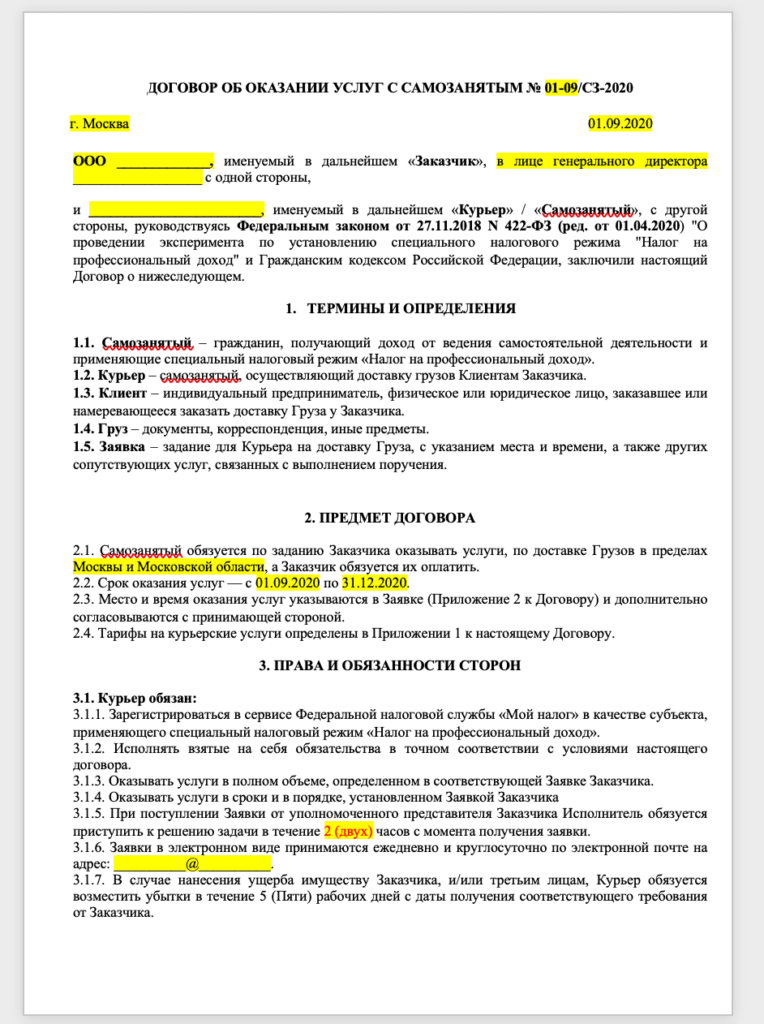

Для работы с самозанятым подойдет типовой гражданско-правовой договор, например договор оказания услуг или договор подряда. Договор можно составить один раз перед началом работы и далее оформлять акты либо подписывать договор перед каждой оплатой.

Список документов для работы с самозанятым исполнителем

Разделы договора с самозанятым:

Как правило, это стандартные разделы, которые есть в любом договоре.

Что обязательно должно быть в договоре с самозанятым

Статус. Самозанятый, применяющий режим НПД (налог на профессиональный доход)

Пример формулировок:

«Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 422-ФЗ от 27.11.2018».

«Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ».

«Исполнитель/подрядчик/арендодатель стоит на учете в налоговой инспекции № _____ в качестве плательщика налога на профессиональный доход»

Чеки. Обязанность исполнителя выдавать чеки по договору, сроки выдачи чеков и штрафные санкции на их нарушение.

Пример формулировок:

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Исполнитель обязуется передать Заказчику чек на выплаченную ему Заказчиком сумму, указанную в пункте 6.1 настоящего Договора, в течение 3 (трех) рабочих дней после оплаты.

Предмет договора. Это может быть выполнение определенных работ или оказание четко поименованных услуг. Пункт нужно детализировать. Если перечень работу или услуг большой, его лучше вынести в приложение.

«Исполнитель обязуется по заданию Заказчика оказывать последнему услуги (далее — Услуги), перечень которых определен Сторонами в Приложении №1 к настоящему Договору, а Заказчик обязуется оплачивать эти Услуги».

Ответственность. Самозанятый обязан предупредить о потере этого статуса. В этом случае компания становится налоговым агентом и обязана удержать НДФЛ и страховые взносы.

Пример формулировок:

«В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия.