В чем проблема? Как рассчитать окупаемость конкретного бизнеса или временного проекта, хочет знать каждый стартапер и опытный бизнесмен. Только вот вторая категория людей умеет это делать априори (потому и становятся они успешными), а те, кто действуют на энтузиазме, часто делают неверные расчеты.

Cодержание

В чем проблема? Как рассчитать окупаемость конкретного бизнеса или временного проекта, хочет знать каждый стартапер и опытный бизнесмен. Только вот вторая категория людей умеет это делать априори (потому и становятся они успешными), а те, кто действуют на энтузиазме, часто делают неверные расчеты.

Какое решение?

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять, для каких сфер предпринимательской деятельности подходит это определение. Используйте гайды, читайте умные книги, изучайте формулы.

Что такое срок окупаемости бизнеса

Срок окупаемости — это отрезок времени, по истечении которого уровень чистого дохода организации становится равен сумме вложенных денег. Рассчитав этот показатель, вы узнаете, сколько месяцев или лет уйдёт на покрытие инвестиций. Чем меньше потребуется времени, тем лучше для того, кто вкладывает свои средства в развитие бизнеса. Расчет данного показателя особенно важен в периоды нестабильных экономических условий.

См. также

Чем предпринимательская деятельность отличается от работы по найму?

Рассчитывать окупаемость нужно, если:

- Вы хотите оценить эффективность инвестиций и решить, стоит ли вкладывать деньги в проект или бизнес.

- Вы хотите сравнить разные проекты и выбрать наиболее выгодный.

- Вы стремитесь понять, когда вложения начнут приносить прибыль.

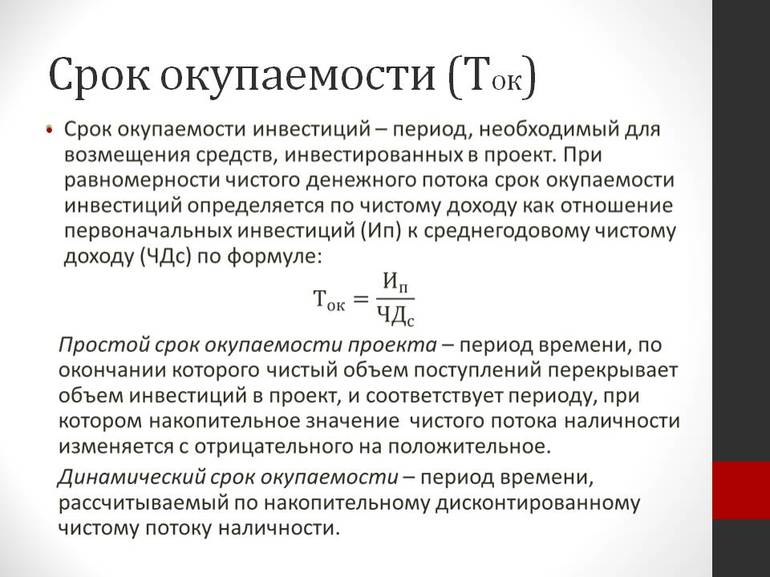

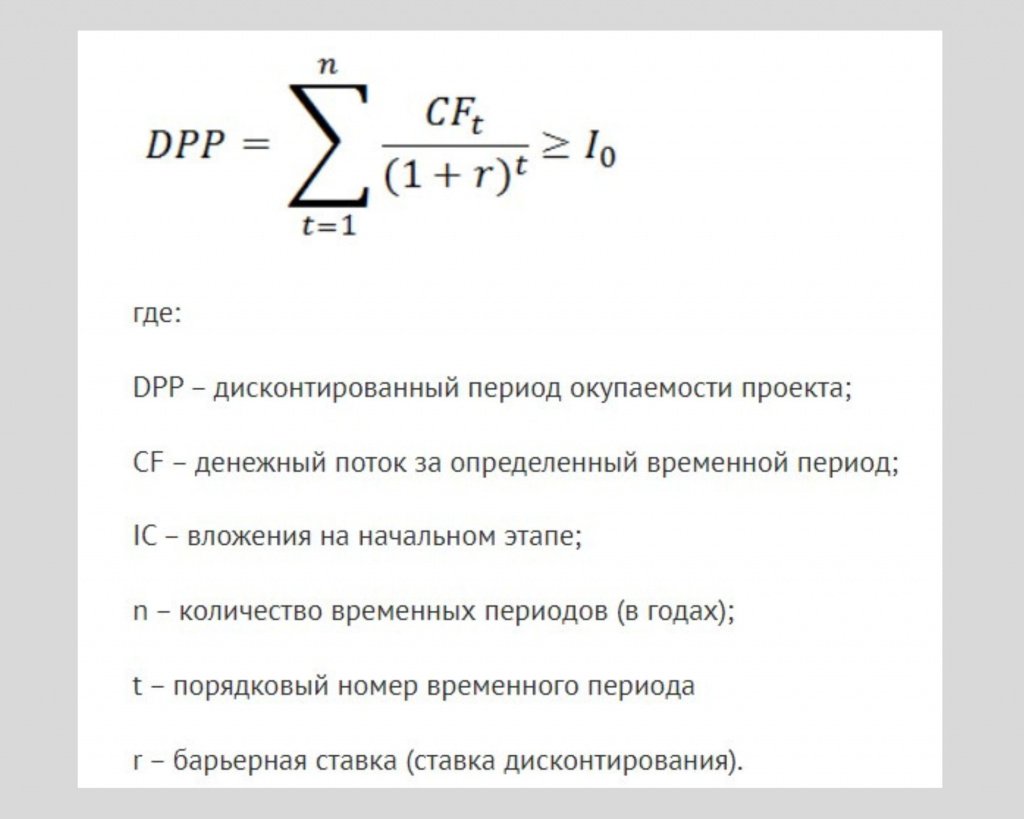

Формулы расчетов срока окупаемости

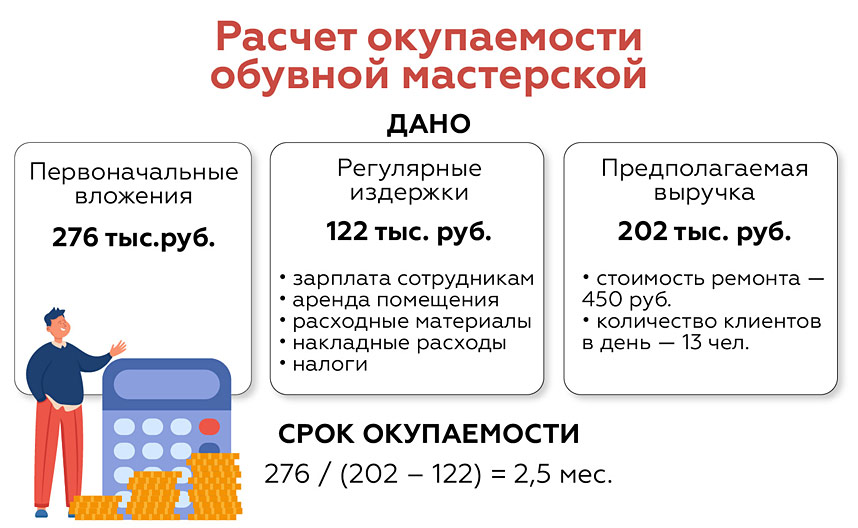

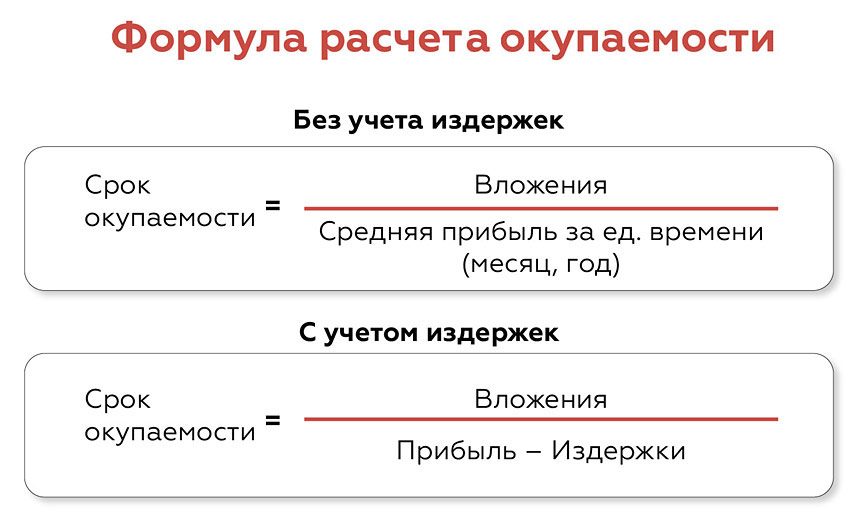

Чтобы рассчитать срок окупаемости проекта, нужно воспользоваться одной из следующих формул:

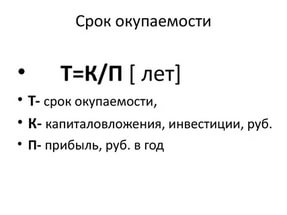

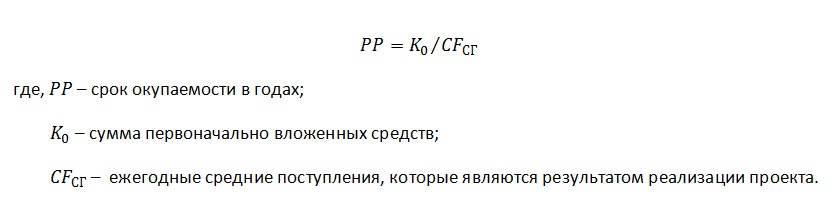

Формула простого расчета окупаемости

Это наиболее простой способ расчета срока окупаемости. Результат вычислений указывает на отрезок времени, по истечении которого чистая прибыль сравняется с суммой вложений.

Простой срок окупаемости (РР) вычисляется с помощью следующей формулы:

РР = IC / CF,

где IC - сумма вложений, CF - чистый доход.

Есть три важных условия, которые должны быть соблюдены перед началом расчетов:

- Рассчитывать РР имеет смысл для краткосрочных проектов (до 2-3 лет). Если бизнес-проект задуман на более длительный срок, то вы столкнетесь с большими погрешностями. Чтобы снизить издержки, можно передать часть работ на аутсорсинг. Это особенно полезно на начальных этапах построения бизнеса. Специалисты помогут составить бухгалтерские и налоговые отчеты, сняв с вас лишнюю нагрузку. Кроме того, это дешевле, чем содержание целого штата специалистов в соответствующих областях.

- Расчет РР имеет смысл только для проектов, в которых можно учесть ценность израсходованных финансовых средств.

- Выбор формулы для расчета РР зависит от метода вычислений (простого или дисконтированного).

Сроки окупаемости бизнеса для разных видов деятельности

Срок окупаемости проекта может быть разным. Всё зависит от вида деятельности:

- Сфера услуг - обычно от 1 до 3 лет.

- Производство - от 2 до 5 лет.

- Торговля - от 1 до 3 лет.

- Информационные технологии - от 1 до 3 лет.

Примеры расчета срока окупаемости

Пример № 1

Общий объем инвестиций в открытие магазина: 900 тыс. руб. Предполагается, что среднегодовой доход будет составлять 300 тыс. руб. Необходимо рассчитать срок, за который окупятся вложенные средства.

| Год | Чистый доход | Накопительный денежный поток |

|---|---|---|

| 1 | 300 тыс. руб. | 300 тыс. руб. |

| 2 | 300 тыс. руб. | 600 тыс. руб. |

| 3 | 300 тыс. руб. | 900 тыс. руб. |

Из таблицы видно, что в год, когда вложенные средства сравнялись с накопительным денежным потоком, наступил срок окупаемости.

Срок окупаемости = 900 тыс.руб. / 300 тыс. руб. = 3 года

Получим, что простой срок окупаемости составит 3 года.

Пример № 2

Общий объем инвестиций в открытие магазина: 900 тыс. руб. Предполагается, что доход будет генерироваться неравномерно. Необходимо рассчитать простой срок окупаемости.

| Год | Чистый доход | Накопительный денежный поток |

|---|---|---|

| 1 | 500 тыс. руб. | 500 тыс. руб. |

| 2 | 400 тыс. руб. | 900 тыс. руб. |

| 3 | 200 тыс. руб. | 1.1 млн. руб. |

| 4 | 300 тыс. руб. | 1.4 млн. руб. |

| 5 | 400 тыс. руб. | 1.8 млн. руб. |

В данном примере 4 года - минимальный срок, за который накопленный доход превысит первоначальные инвестиции. Таким образом, на основе расчета можно сделать вывод, что в течение 4 лет магазин полностью себя окупит.

Пример № 3

Общий объем инвестиций в открытие магазина: 900 тыс. руб. Предполагается, что среднегодовые издержки составляют 100 тыс. руб. Необходимо рассчитать срок окупаемости с учетом издержек.

| Год | Чистый доход | Накопительный денежный поток |

|---|---|---|

| 1 | 400 тыс. руб. | 400 тыс. руб. |

| 2 | 300 тыс. руб. | 700 тыс. руб. |

| 3 | 200 тыс. руб. | 900 тыс. руб. |

| 4 | 300 тыс. руб. | 1.2 млн. руб. |

| 5 | 400 тыс. руб. | 1.6 млн. руб. |

В данном примере срок окупаемости наступит между 4 и 5 годом работы магазина. Воспользуемся формулой для расчета срока окупаемости с учетом издержек:

Срок окупаемости = 900 тыс. руб. / (400 тыс. руб. - 100 тыс. руб.) = 3 года

Получим, что с учетом издержек простой срок окупаемости также составит 3 года.

См. также

Ключевые показатели окупаемости

Кроме срока окупаемости, существуют и другие ключевые показатели окупаемости, которые могут быть полезны при анализе бизнеса:

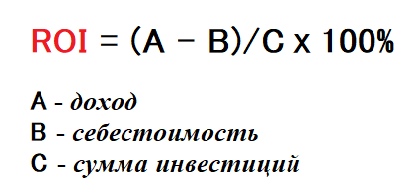

- ROI (Return on Investment) - показатель доходности инвестиций, выраженный в процентах или в виде дроби. Он позволяет оценить уровень доходности или убыточности бизнеса, учитывая сумму инвестиций.

- HPR (Holding Period Return) - показатель доходности за период владения активом. Он выражает то, насколько объем осуществленной инвестиции вырос к концу рассматриваемого периода.

ROI (от англ. return on investment) или ROR (англ. rate of return) — финансовый коэффициент, иллюстрирующий уровень доходности или убыточности бизнеса, учитывая сумму сделанных в этот бизнес инвестиций. ROI обычно выражается в процентах, реже — в виде дроби. Этот показатель может также иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель ROI является отношением суммы прибыли или убытков к сумме инвестиций. Значением прибыли может быть процентный доход, прибыль/убытки по бухгалтерскому учету, прибыль/убытки по управленческому учету или чистая прибыль/убыток. Значением суммы инвестиций могут быть активы, капитал, сумма основного долга бизнеса и другие выраженные в деньгах инвестиции.

Доходность за период владения активом HPR, ROI — простой способ оценить эффективность инвестиции — вычислить отношение всей прибыли, полученной в период владения инвестиционным активом, к величине осуществлённой инвестиции. Этот показатель называется доходностью за период владения активом. Он выражает то, насколько объём осуществлённой инвестиции вырос к концу рассматриваемого периода.

HPR = ((Стоимость инвестиции к концу периода) + (Любой доход полученный в период владения инвестиционным активом, например дивиденды) — (Размер осуществлённой инвестиции)) /(Размер осуществлённой инвестиции)

Чтобы упростить сравнение инвестиций осуществляемых на разные периоды, показатель доходности за период владения активом пересчитывают в годовое исчисление (пересчитывают на год). Чтобы получить доходность за период владения в годовом исчислении, необходимо разделить её на продолжительность периода владения, тогда в знаменателе формулы появляется значение периода владения. Таким образом рассчитывается окупаемость инвестиции.

ROI = ((Сумма прибыли/убытков) / Сумма инвестиций) * 100%

Вывод: Срок окупаемости является важным показателем для оценки эффективности инвестиций и решения о вложении средств в проект или бизнес. Расчет срока окупаемости можно проводить с использованием простых формул, учитывая особенности конкретной сферы деятельности. Кроме того, существуют и другие показатели окупаемости, такие как ROI и HPR, которые позволяют более глубоко оценить доходность инвестиций.

Что нам скажет Википедия?

ROI (от англ. return on investment) или ROR (англ. rate of return) — финансовый коэффициент, иллюстрирующий уровень доходности или убыточности бизнеса, учитывая сумму сделанных в этот бизнес инвестиций. ROI обычно выражается в процентах, реже — в виде дроби. Этот показатель может также иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель ROI является отношением суммы прибыли или убытков к сумме инвестиций. Значением прибыли может быть процентный доход, прибыль/убытки по бухгалтерскому учёту, прибыль/убытки по управленческому учёту или чистая прибыль/убыток. Значением суммы инвестиций могут быть активы, капитал, сумма основного долга бизнеса и другие выраженные в деньгах инвестиции.

Доходность за период владения активом HPR, ROI — простой способ оценить эффективность инвестиции — вычислить отношение всей прибыли, полученной в период владения инвестиционным активом, к величине осуществлённой инвестиции. Этот показатель называется доходностью за период владения активом. Он выражает то, насколько объём осуществлённой инвестиции вырос к концу рассматриваемого периода.

HPR = ((Стоимость инвестиции к концу периода) + (Любой доход полученный в период владения инвестиционным активом, например дивиденды) — (Размер осуществлённой инвестиции)) /(Размер осуществлённой инвестиции)

Чтобы упростить сравнение инвестиций осуществляемых на разные периоды, показатель доходности за период владения активом пересчитывают в годовое исчисление (пересчитывают на год). Чтобы получить доходность за период владения в годовом исчислении, необходимо разделить её на продолжительность периода владения, тогда в знаменателе формулы появляется значение периода владения. Таким образом рассчитывается окупаемость инвестиции.

R

O I A = ∑ t = 1 n π t P 0 n {\displaystyle ROI_{A}=\ {\frac {\sum _{t=1}^{n}{\pi _{t}}}{P_{0}n}}} .

Для упрощения подсчёта показателя доходности за период владения, чтобы не различать платежи, полученные за период владения на прибыль π t {\displaystyle \pi _{t}} и возврат инвестиции P 0 {\displaystyle P_{0}}, данную формулу можно преобразовать с применением показателя потока платежей.

R

O I A = ∑ t = 1 n C F t − P 0 P 0 n {\displaystyle ROI_{A}=\ {\frac {\sum _{t=1}^{n}{CF_{t}-P_{0}}}{P_{0}n}}} .

В данной формуле предполагается, что среди потоков платежей C F t {\displaystyle CF_{t}} будет произведён возврат инвестиции P 0 {\displaystyle P_{0}}. Например, кроме купонных выплат по облигации, что относится к потокам платежей, при погашении будет выплачена сумма равная номинальной стоимости облигации, что тоже является потоком платежей по облигации в период t, то есть C F t = P 0 {\displaystyle CF_{t}=P_{0}}. При расчёте показателя окупаемости инвестиции этот платеж, который является возвратом инвестиции, не учитывается.

Формула расчёта окупаемости инвестиции в облигацию с периодом погашения в один год приобретает вид:

r a r i t h = P t + 1 − P t P t + C P t {\displaystyle r_{arith}={\frac {P_{t+1}-P_{t}}{P_{t}}}+{\frac {C}{P_{t}}}},

где P t + 1 {\displaystyle P_{t+1}} — цена облигации в момент времени t + 1 {\displaystyle t+1} (момент окончания расчётного периода), P t {\displaystyle P_{t}} — цена облигации в момент времени t {\displaystyle t} (начальная инвестиция равная P 0 {\displaystyle P_{0}}), C {\displaystyle C} — купонные выплаты по облигации.

Вычисление для одного периода

Арифметическое значение

Годовой показатель окупаемости инвестиций рассчитывается по формуле:

r a r i t h = V f − V i V i {\displaystyle r_{arith}={\frac {V_{f}-V_{i}}{V_{i}}}},

где V i {\displaystyle V_{i}} объём начальной инвестиции, V f {\displaystyle V_{f}} — объём инвестиции по окончании расчётного периода. В объём инвестиции, получаемой по окончании периода( V f {\displaystyle V_{f}}), должны включаться все получаемые от начальной инвестиции доходы.