Расчетный счет - это счет, открываемый банком юридическим и физическим лицам для ведения текущих расчетов в наличной и безналичной форме. Узнайте, как открыть и вести учет операций по расчетному счету организации. Узнайте различные способы получения расчетного счета организации и как узнать его по ИНН. Полезные советы и информация о документальном оформлении операций. Будьте в курсе основных терминов и требований для успешного использования расчетного счета. Читайте статью на ПингвинКапитал.

Cодержание

Расчетный счет - это счет, открываемый банком юридическим и физическим лицам для хранения денежных средств, для ведения текущих расчетов в наличной и безналичной форме.

Владелец расчетного счета имеет право распоряжаться своими средствами без ограничений, осуществляя любые не запрещенные законом операции.

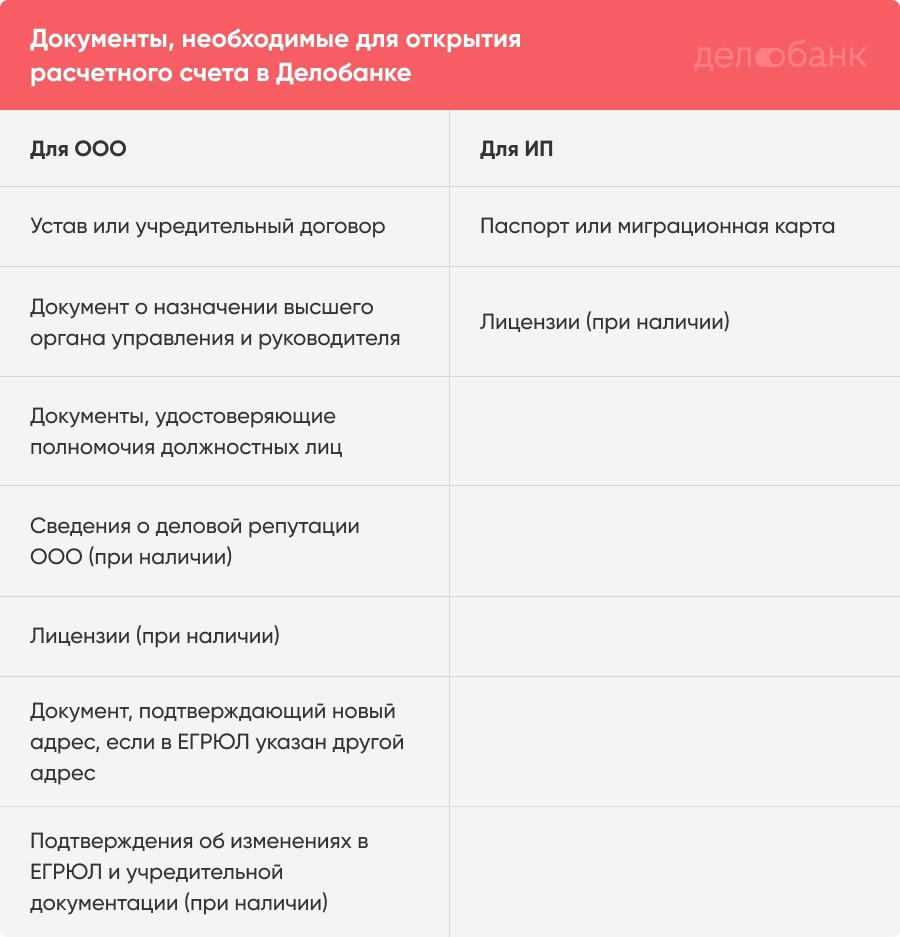

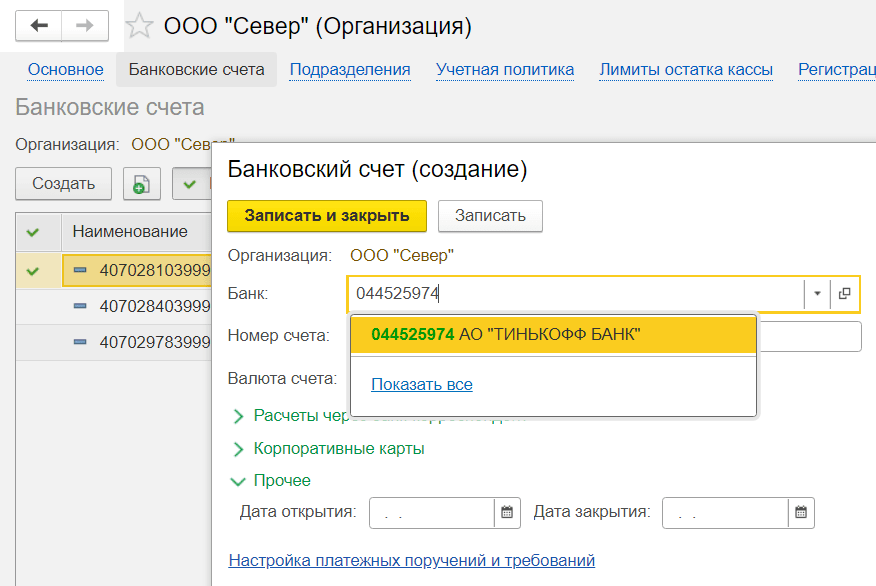

Открытие расчетного счета организацией

При выборе банка для открытия счета следует изучить его тарифы на РКО (расчетно-кассовое обслуживание). А именно: размер ежемесячной абонентской платы, комиссии за каждый платеж, лимит на беспроцентное перечисление денежных средств физическим лицам и т.д.

Учет операций по расчетному счету организаций

На расчетном счете хранятся свободные денежные средства в валюте Российской Федерации.

Расчетные счета используются также для осуществления расчетов с бюджетом, поставщиками, покупателями и разными дебиторами и кредиторами.

Аналитический учет по счету 51 "Расчетные счета" следует вести по каждому расчетному счету.

Счет 51 является активным счетом. Дебетовое сальдо счета 51 означает наличие средств на расчетном счете на начало месяца, обороты по дебету — увеличение, т.е. поступление средств, а по кредиту — уменьшение, т.е. списание средств.

Документальное оформление операций по расчетному счету

Выдача и перечисление средств с расчетного счета осуществляется банком, как правило, на основании приказа владельца счета (организации) или с его согласия (акцепта).

Операции по расчетному счету оформляются следующими документами:

- Объявление на взнос наличными выписывается при внесении денег из кассы на расчетный счет организации;

- Денежный чек служит приказом организации банку о выдаче с расчетного счета указанной в чеке суммы наличных денег;

- Расчетный чек применяется для перечисления средств с расчетного счета плательщика на расчетный счет получателя;

- Платежное поручение. Платежное поручение - это расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежными поручениями могут производиться: перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления денежных средств в бюджеты всех уровней; перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним; перечисления по распоряжению владельца счета и т.д.

Узнать расчетный счет организации

Расчетный счет компании может потребоваться в разных ситуациях. Например, вам нужно перевести деньги организации за услугу или при проверке нового потенциального партнера. Это может оказаться проблемой, если не знать, где можно найти номер. Мы предлагаем несколько способов получения данных.

Можно ли узнать расчетный счет по ИНН

Если у вас есть только ИНН компании, узнать номер расчетного счета не получится. Как минимум, потребуется знать наименование банка, где он открыт.

Основные способы узнать расчетный счет по ИНН юридического лица

Несмотря на то, что номер счета является конфиденциальной информацией, узнать его можно, т.к. компании обычно указывают его в открытых источниках.

- Официальный сайт компании

- Платежные документы

- Обращение в ФНС

- Договор

- В банке

Если вы знаете наименование организации, найдите ее сайт. В разделе «О компании», в реквизитах вам будут представлены все необходимые сведения для формирования платежа.

Недостатком такого способа является, что не у всех организаций есть сайты и там не всегда указываются нужные сведения. Часто информация обновляется на странице не регулярно, поэтому могут быть отражены уже недействующие платежные реквизиты.

Точнее можно узнать номер в выставленном для оплаты товарном счете или в квитанции. Формируя требование об оплате компании обязательно указывают, на какой номер счета перечислять деньги, в какой банк и другие необходимые сведения для формирования платежа.

На сайте ФНС вы не сможете узнать номер счета, но проверьте, что компания внесена в ЕГРЮЛ, действующая она или находится в стадии ликвидации.

Что нужно сделать:

Вам будет представлена информация об основном виде деятельности, о задолженности по уплате налогов, предоставлении налоговой отчетности, суммы недоимок, пеней, штрафов, налоговых правонарушений. Вы узнаете сумму уплаченных налогов и доходов компании в текущем году.

Если у вас с контрагентом заключен договор, откройте его последнюю страницу. Перед подписями есть пункт с реквизитами сторон договора. Там указывается актуальный расчетный счет компании, на который необходимо переводить деньги.

Если вам срочно нужно перевести деньги контрагенту, но вы не взяли с собой реквизитов, в отделении банка вам помогут сформировать платежное поручение, если вы им скажете точное наименование компании. В обязанности сотрудников это не входит, но они не отказывают в предоставлении услуги своему клиенту. Тем более, что вы подписываете платежное поручение и берете ответственность за операцию.

См. также

Расчетный счет - неотъемлемая часть бизнеса

Расчетный счет является неотъемлемой частью успешного бизнеса. Он позволяет осуществлять все необходимые операции для нормального ведения предпринимательской деятельности.

Расчетный счет - это банковский счет, который открыт юридическим лицом или индивидуальным предпринимателем для осуществления операций, связанных с предпринимательской деятельностью.

Именно назначение - операции, связанные с бизнесом - отличает расчетный счет от других видов счетов. Он необходим для оплаты услуг контрагентов и получения от них платежей, оплаты налогов и счетов, а также для осуществления других финансовых операций.

Расчетный счет не нужно путать с другими счетами, такими как текущий счет и корреспондентский счет, которые имеют свои специфические функции и назначение.

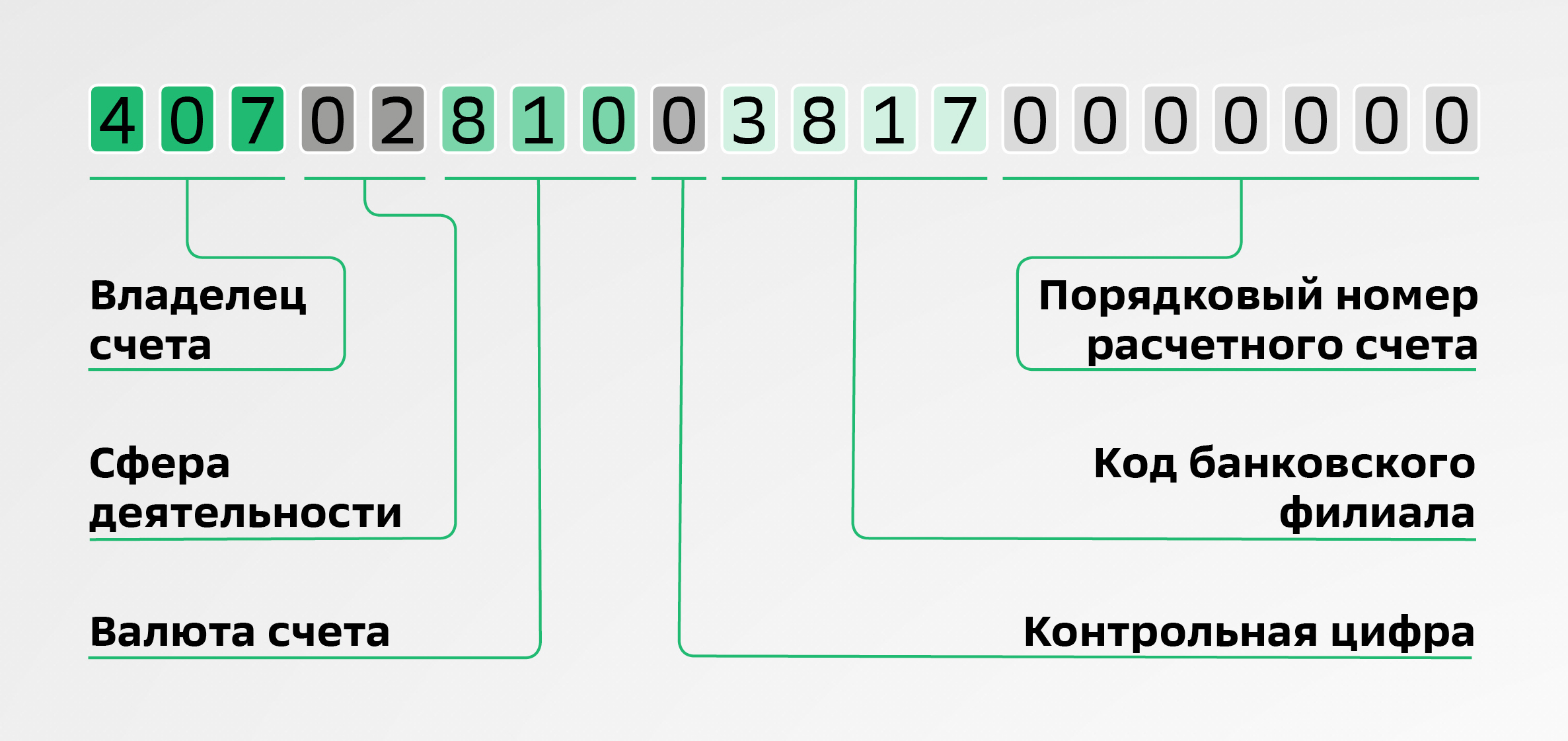

Номер расчетного счета представляет собой комбинацию из 20 цифр, каждая группа цифр имеет свое значение. Расшифровка счетов происходит на основании соответствующих положений и разъяснений Центрального Банка России.

В заключение, расчетный счет является неотъемлемой частью бизнеса, позволяющей осуществлять все финансовые операции, связанные с предпринимательской деятельностью. Открытие расчетного счета требует выбора подходящего банка с учетом его тарифов и условий обслуживания. Знание расчетного счета организации может быть полезно в различных ситуациях, для чего существуют разные способы его получения.

Что нам скажет Википедия?

Расчётный счёт (теку́щий счёт, счёт до востре́бования, че́ковый счёт) — учётная запись, используемая банком или иным расчётным учреждением для учёта денежных операций клиентов.

Текущее состояние расчётного счёта, как правило, соответствует сумме денежных средств, принадлежащих клиенту.

Обычно эти счета не используют с целью получения пассивного дохода (процентов) или с целью сбережений. Основная цель использования расчётного счёта — надёжный и быстрый доступ к средствам по первому требованию через разнообразные каналы передачи распоряжений. При этом клиент может вносить или забирать любое количество средств в любое время. Поскольку деньги доступны по требованию, эти счета иногда называют счетами до востребования. Термин «текущий счёт» обычно относится к счетам физических лиц для совершения расчётных операций, не связанных с предпринимательской деятельностью или частной практикой.

В одном банке может быть открыто несколько расчётных счетов для одного клиента, различающихся валютой счёта и целевым назначением денежных средств, аккумулируемых на них.

В современной банковской практике расчётными называются счета в национальной валюте «до востребования» клиентов — юридических лиц. Счета физических лиц, предназначенные для расчётов, именуются текущими.

К расчётным счетам банки могут «привязать» банковские карты, которые обычно используют для оплат в командировках, на транспорте, представительских расходов, получения наличных средств.

Историческими предшественниками расчётных счетов были специальные счета, которые использовались для выплат по чекам.

В России

Приложение 1 к Положению Банка России от 16 июля 2012 г. N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» устанавливает, что номер банковского расчётного счёта представляет собой двадцатизначное число, в котором:

ААА—ББ—ВВВ—Г—ДДДД—ЕЕЕЕЕЕЕ (для удобства разделён дефисами, в реальной практике дефисы не используются):

Пример: 40817810099910004312, в котором 408 — означает, что это счёт физического лица, 17 — счёт резидента РФ, бессрочный, 810 — валюта рубли РФ, 0 — контрольная цифра в данном случае, 9991 — код подразделения банка (иногда - часть номера счёта), 0004312 — сам номер счёта.

Внутренний номер бюджетных счетов и счетов по учёту доходов и расходов начинается с символа бюджетной отчетности (3 знака) или символа отчета о прибылях и убытках (5 знаков).

В целях создания резерва рекомендовано предусматривать возможность обработки номеров счетов из 25 знаков (резерв на дополнительные 5 знаков).

Необходимость открытия расчётного счёта для предпринимателя

Открытие расчётного счёта для ИП или ООО не обязательно, но на наличные расчёты для компаний накладываются ограничения. Согласно п. 4 Указания Банка России от 09.12.2019 N 5348-У «О правилах наличных расчетов» запрещено проводить оплату по договору между юридическими лицами или ИП наличными средствами более чем на 100 000 рублей, или хранить излишки наличных свыше лимита, устанавливаемого самой же организацией (Положение о порядке ведения кассовых операций).

Блокировка счёта по результатам мониторинга

Для исполнения закона «О противодействии финансированию терроризма и легализации доходов, полученных преступным путём» в каждом банке действует отдел финмониторинга, который проверяет в обязательном порядке всё операции на суммы, превышающие 600 000 рублей. Банк может заблокировать средства на расчётном счёте и попросить предоставить необходимые документы для выяснения правомерности операций. По итогу рассмотрения документов банк может принять решение о закрытии расчётного счёта, при этом в договоре могут быть прописаны заградительные комиссии (от 5 % до 20 %) и остаток средств банк выдаст за их вычетом.

См. также

Примечания

Ссылки