Узнайте, как индивидуальным предпринимателям (ИП) платить страховые взносы за себя в 2023 году. Обязательные платежи на пенсионное и медицинское страхование, способы уменьшения суммы взносов и освобождение от оплаты. Подробная информация на сайте ПингвинКапитал.

Cодержание

Конец года означает наступление сроков по уплате налогов и взносов для индивидуальных предпринимателей (ИП). Страховые взносы необходимы, чтобы ИП могли получать бесплатное медицинское обслуживание и пенсию в старости. Разобрались в том, какими бывают взносы, как и куда их платить, а также в том, как можно уменьшить сумму страховых взносов.

Что такое страховые взносы ИП за себя

Индивидуальные предприниматели должны каждый год платить страховые взносы за себя: они идут на пенсионное и медицинское страхование непосредственно предпринимателя, создавшего ИП, а не его работников. Эти средства влияют на размер пенсии предпринимателя, а также дают ему право пользоваться системой обязательного медицинского страхования (ОМС).

Обязательно ли ИП платить страховые взносы

Индивидуальный предприниматель обязан самостоятельно считать и уплачивать за себя суммы страховых взносов на обязательное пенсионное страхование (ОПС) и на ОМС. От них нельзя отказаться, их нужно выплачивать каждый год, даже если оборот бизнеса очень мал или вообще нулевой. Необходимость платить взносы не зависит от прибыли, полученной бизнесом, или его убытка, как и от достижения предпринимателем пенсионного возраста и получения пенсионных выплат. На них не влияет и одновременное наличие работы по найму. Другими словами, пока ИП работает и не закрыт, предприниматель обязан делать взносы.

См. также

Когда можно не платить страховые взносы

Страховые взносы могут не платить самозанятые. Этот новый специальный налоговый режим работает в России с 2020 года. Предприниматели, которые платят налог на профессиональный доход (НПД), могут оплачивать страховые взносы в добровольном порядке, однако стоит помнить, что тогда средства на пенсионное страхование у них не зачисляются, а стаж не учитывается. Также ИП вправе не платить взносы в нескольких исключительных случаях:

- Если ИП не ведет деятельность и не получает доходы;

- Если ИП приостановил предпринимательскую деятельность;

- Если ИП прекратил свою деятельность.

Для того чтобы воспользоваться освобождением от страховых взносов, нужно предоставить подтверждающие документы в налоговую службу, а также доказать отсутствие деятельности и доходов, то есть предоставить нулевую декларацию.

За что должен платить ИП

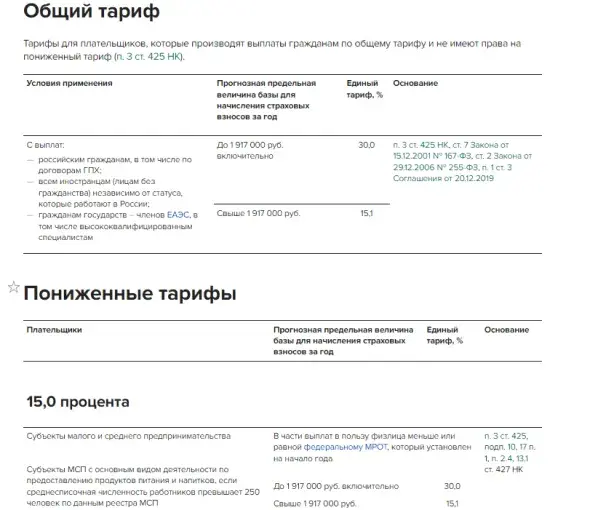

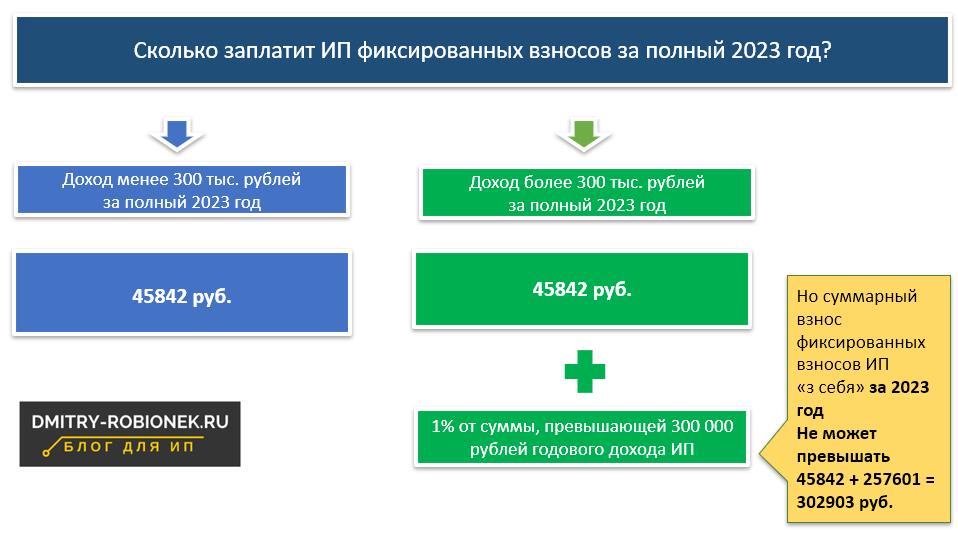

Страховые взносы для индивидуальных предпринимателей делятся на две части. Первая часть — фиксированная, она устанавливается Налоговым кодексом Российской Федерации. Вторая — дополнительная, она зависит от дохода ИП. Фиксированная часть распределяется между пенсионным и медицинским страхованием, дополнительная полностью направляется на финансирование будущей пенсии.

До 2023 года фиксированные взносы состояли из двух частей: на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Их платили отдельно.

С 2023 года такого разделения нет. Теперь единая сумма взносов – совокупный фиксированный размер.

Причем по взносам в 1% есть максимум – 257 061 руб.

Итого максимальные взносы ИП: 45 842 + 257 061 = 302 903 руб.

Доход для взносов в 1% считают в зависимости от режима налогообложения.

Смотрите в нашей таблице, какой доход учитывать.

Кстати, в 2023 году в НК РФ обнаружилась неувязка в норме о подсчете доходов для взносов ИП с дохода свыше 300 тыс. рублей.

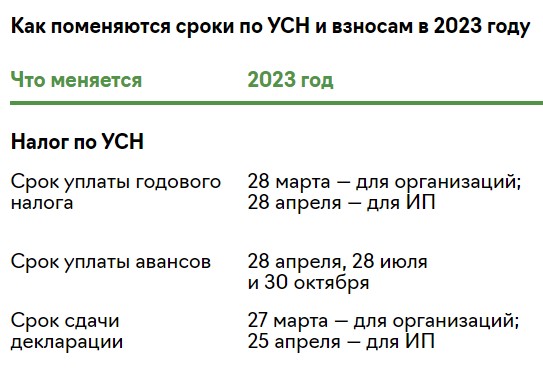

Сроки уплаты взносов

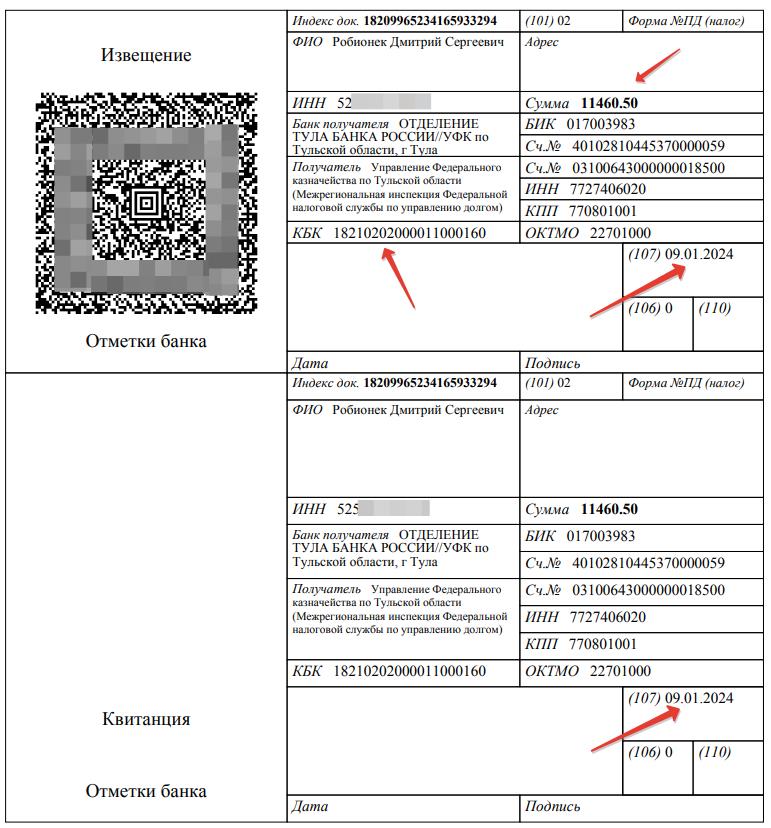

Фиксированные взносы в обычном, минимальном размере (45 842 руб.) надо уплатить до 31 декабря. В этом году 31.12 – выходной день, поэтому крайний срок уплаты взносов – 09.01.2024.

Взносы в размере 1% с дохода за 2023 год надо уплатить до 01.07.2024.

Если ИП «закрылся» в течение года, он должен уплатить фиксированные взносы не позднее 15 календарных дней с даты снятия с учета.

См. также

Какие налоги нужно платить при общей системе налогообложения?

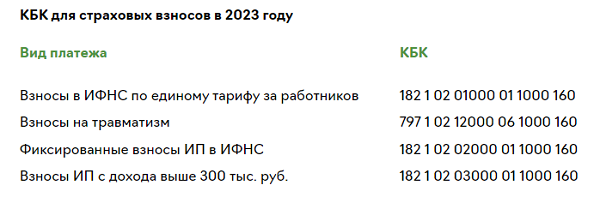

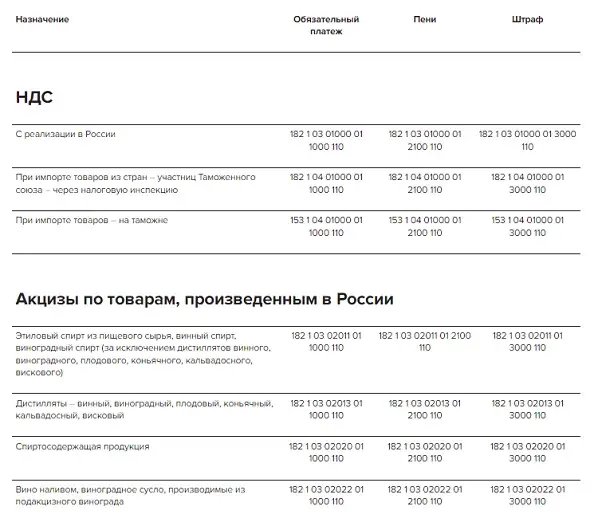

КБК

В 2023 году действуют такие КБК по фиксированным взносам:

- Если в 2023 году ИП платит взносы 1% за 2022 год, то КБК такой: 182 1 02 14010 06 1005 160.

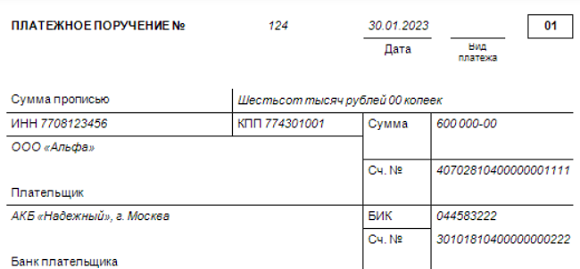

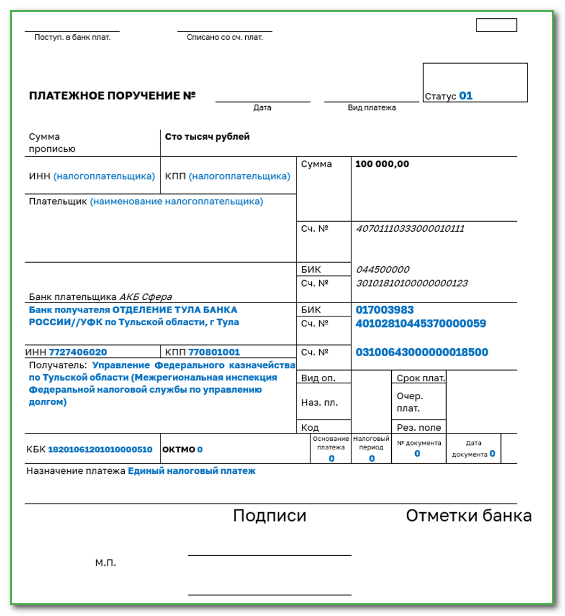

Как платить

С 2023 года все налоги и взносы надо платить в виде ЕНП на КБК 18201061201010000510.

Сформировать платежный документ можно на официальном сайте налоговой службы.

Отчетность

С 2023 года начнёт работу новый социальный фонд, который заменит существующие сейчас ПФР и Соцстрах. В связи с этим изменятся сроки и правила уплаты страховых взносов. Расскажем, как ИП будут платить страховые взносы в 2023 году.

Взносы ИП за себя в 2023 году

Сейчас фиксированные страховые взносы ИП платят отдельно на пенсионное и медицинское страхование. С 1 января 2023 года страхователи будут перечислять страховые взносы единым платежом — в новом фонде распределят сумму по направлениям самостоятельно. Размер взносов в 2023 году составит 45 842 рубля.

При доходах свыше 300 000 рублей придется уплачивать 1% от этой суммы. Эти отчисления будут дополнительными к основной фиксированной сумме, но засчитывать их будут на пенсионное страхование. Максимальная сумма взносов, которую ИП должен перечислить с дохода свыше 300 000 рублей, составляет 257 061 рубль, а с учётом фиксированных взносов — 302 903 рубля.

Сроки уплаты взносов не изменятся:

- Фиксированные взносы в обычном, минимальном размере (45 842 руб.) надо уплатить до 31 декабря;

- Взносы в размере 1% с дохода за 2023 год надо уплатить до 01.07.2024.

См. также

Какие налоги нужно платить при общей системе налогообложения?

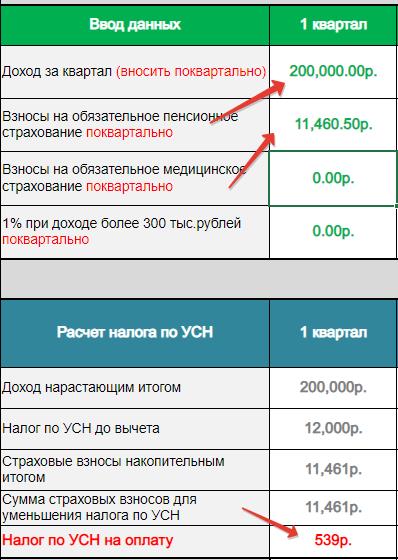

Правила расчета

Для ИП с доходом менее 300 000 рублей установлена фиксированная сумма — 45 842 рубля.

Рассчитать дополнительный взнос на ОПС по тарифу 1 процент с дохода свыше 300 000 рублей можно по формуле:

Взнос на ОПС по тарифу 1% = (Доход ИП за год – 300 000 руб.) х 1%

Если ИП отработал неполный месяц, то размер страховых взносов определяется пропорционально количеству календарных дней. Количество календарных дней работы в месяце регистрации считается с даты регистрации в качестве ИП. Если гражданин «закрывает» ИП, количество календарных дней считают по день включительно, когда зарегистрировано прекращение предпринимательской деятельности.

Когда ИП может не платить страховые взносы за себя

Есть ряд случаев, когда ИП может не платить страховые взносы за себя, если он не ведет деятельность. Это случаи, когда ИП:

- Не ведет деятельность и не получает доходы;

- Приостановил предпринимательскую деятельность;

- Прекратил свою деятельность.

Но отсутствие доходов в эти периоды необходимо подтвердить документами. В таблице — список документов, которыми можно подтвердить отсутствие доходов.

Новый спецрежим могут применять физлица и индивидуальные предприниматели (самозанятые), у которых одновременно соблюдаются следующие условия:

- Доход от реализации товаров, работ или услуг не превышает 2,4 миллиона рублей в год;

- Деятельность осуществляется только на территории Российской Федерации;

- Нет работников, за исключением случаев, когда работники также зарегистрированы в качестве самозанятых;

- Отсутствие регистрации в качестве индивидуального предпринимателя;

- Не применяются упрощенная система налогообложения и патентная система.

Индивидуальные предприниматели, которые зарегистрировались в статусе плательщиков налога на профессиональный доход, не уплачивают фиксированные страховые взносы. На других специальных налоговых режимах страховые взносы нужно платить даже при отсутствии дохода.

При отсутствии дохода в течение налогового периода нет никаких обязательных, минимальных или фиксированных платежей. При этом плательщики налога на профессиональный доход являются участниками системы обязательного медицинского страхования и могут получать бесплатную медицинскую помощь.

Для регистрации в статусе самозанятого необходимо скачать мобильное приложение, доступное в Google Play и App Store. Налоговая служба рекомендует авторизоваться в приложении через ИНН и пароль от личного кабинета налогоплательщика. Соответствующие данные можно получить в любой налоговой инспекции за 15 минут.

Новый режим для самозанятых (НПД — налог на профессиональный доход) предполагает уплату налогов от реализации товаров, работ и услуг для физических лиц по ставке 4 %, индивидуальным предпринимателям и юрлицам — 6 %.

Исчисление налогов производится ежемесячно в автоматическом режиме. Уплатить необходимо не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Налоговую декларацию подавать не требуется.

Налоговый режим будет действовать в течение 10 лет. В этот период ставки налога не изменятся.

Что нам скажет Википедия?

Новый спецрежим могут применять физлица и индивидуальные предприниматели (самозанятые), у которых одновременно соблюдаются следующие условия:

- Доход от реализации товаров, работ или услуг не превышает 2,4 миллиона рублей в год;

- Деятельность осуществляется только на территории Российской Федерации;

- Нет работников, за исключением случаев, когда работники также зарегистрированы в качестве самозанятых;

- Отсутствие регистрации в качестве индивидуального предпринимателя;

- Не применяются упрощенная система налогообложения и патентная система.

Индивидуальные предприниматели, которые зарегистрировались в статусе плательщиков налога на профессиональный доход, не уплачивают фиксированные страховые взносы. На других специальных налоговых режимах страховые взносы нужно платить даже при отсутствии дохода.

При отсутствии дохода в течение налогового периода нет никаких обязательных, минимальных или фиксированных платежей. При этом плательщики налога на профессиональный доход являются участниками системы обязательного медицинского страхования и могут получать бесплатную медицинскую помощь.

Для регистрации в статусе самозанятого необходимо скачать мобильное приложение, доступное в Google Play и App Store. Налоговая служба рекомендует авторизоваться в приложении через ИНН и пароль от личного кабинета налогоплательщика. Соответствующие данные можно получить в любой налоговой инспекции за 15 минут.

Новый режим для самозанятых (НПД — налог на профессиональный доход) предполагает уплату налогов от реализации товаров, работ и услуг для физических лиц по ставке 4 %, индивидуальным предпринимателям и юрлицам — 6 %.

Исчисление налогов производится ежемесячно в автоматическом режиме. Уплатить необходимо не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Налоговую декларацию подавать не требуется.

Налоговый режим будет действовать в течение 10 лет. В этот период ставки налога не изменятся.