Упрощённая система налогообложения (УСН) представляет собой специальный налоговый режим, применяемый в России с целью снижения налоговой нагрузки на субъекты малого бизнеса и упрощения процедур ведения налогового и бухгалтерского учёта. Узнайте о налоге 6% в рамках УСН и его различные ставки в регионах РФ. ИП, применяющие УСН, освобождаются от уплаты НДФЛ с предпринимательской деятельности, НДС и налога на имущество.

Cодержание

Упрощённая система налогообложения (УСН) представляет собой специальный налоговый режим, применяемый в России с целью снижения налоговой нагрузки на субъекты малого бизнеса и упрощения процедур ведения налогового и бухгалтерского учёта. Одним из основных налогов, уплачиваемых индивидуальными предпринимателями (ИП) в рамках УСН, является налог с дохода, который составляет до 6%.

Различные ставки налога

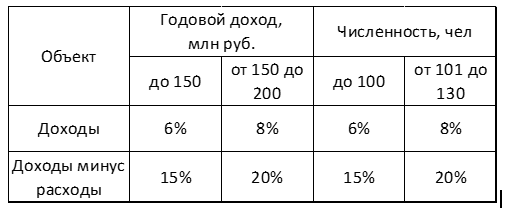

Законодательные органы субъектов РФ имеют право устанавливать свои параметры налогообложения по УСН, при условии, что они не превышают верхнюю планку, установленную федеральным законодательством. Поэтому на разных территориях ставки налога могут колебаться от 1 до 6%. Например, в Крыму и Севастополе ставка составляет 4%, а в Чеченской Республике она зависит от числа работников и может быть от 1% до 6%. В Москве, Санкт-Петербурге и Екатеринбурге применяется стандартная ставка УСН — 6%. Более подробную информацию о ставке налога в вашем регионе можно получить на сайте налоговой службы.

Освобождение от других налогов

ИП, использующие УСН, освобождаются от уплаты таких налогов, как НДФЛ с предпринимательской деятельности, НДС и налог на имущество, если оно не включено в кадастровый реестр. Тем не менее, ИП обязаны уплачивать страховые взносы за себя на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС).

См. также

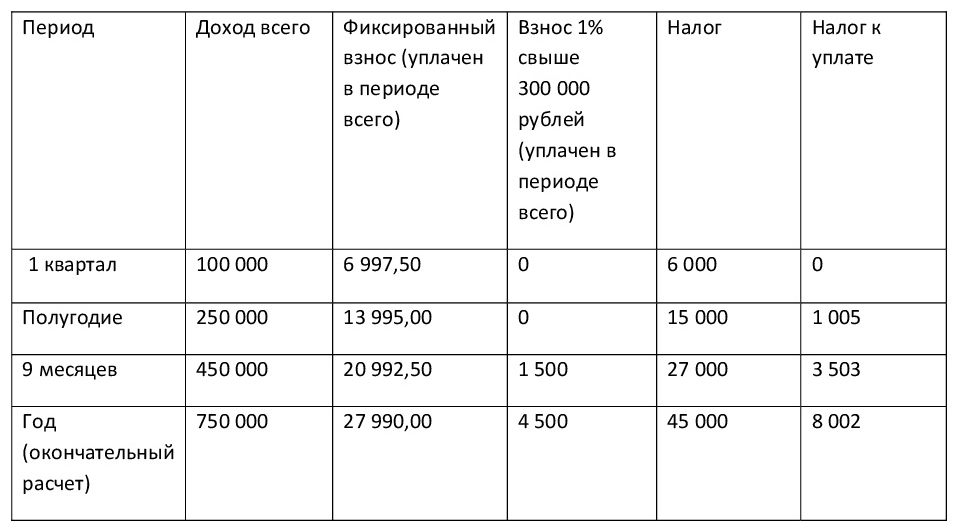

Расчет страховых взносов

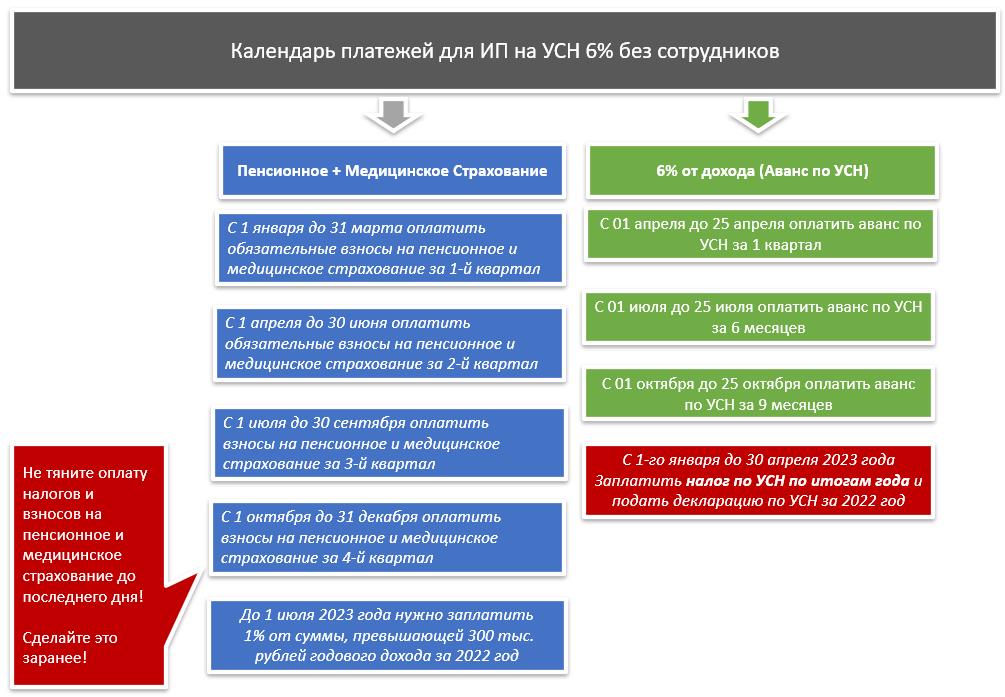

Суммы страховых взносов устанавливаются Правительством РФ ежегодно. Взносы должны быть уплачены до 31 декабря текущего года для доходов, не превышающих 300 тысяч рублей, и до 1 июля следующего года для доходов, превышающих эту сумму. Если ИП начинает свою деятельность в середине года, то сумма взносов рассчитывается пропорционально количеству месяцев и дней деятельности в данном году.

Пример расчета страховых взносов: ИП зарегистрировался 15 марта 2022 года и его деятельность продолжалась до 31 декабря 2022 года, что составляет 9 месяцев и 17 дней. Сумма взносов будет рассчитана следующим образом: ((34 445+8 766)/12)*9 = 32 408,25 рублей — за 9 месяцев; ((34 445+8 766)/12)*17/31=1 974,70 рублей — за 17 дней. Итого 34 382,95 рублей.

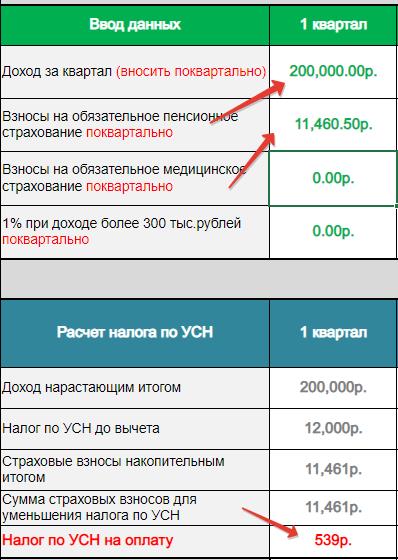

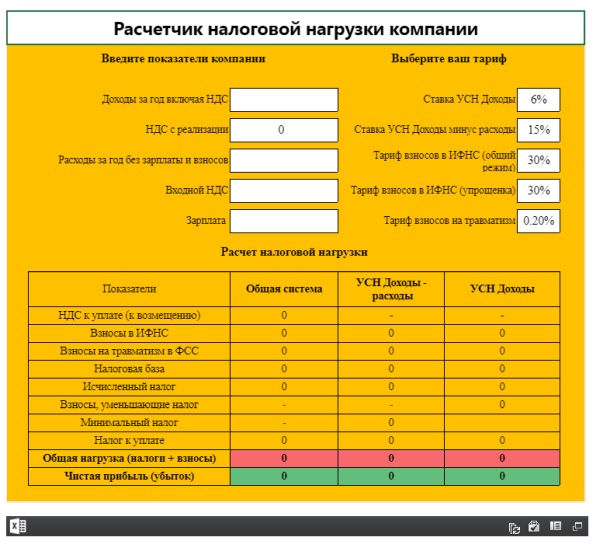

Расчет налога по УСН 6%

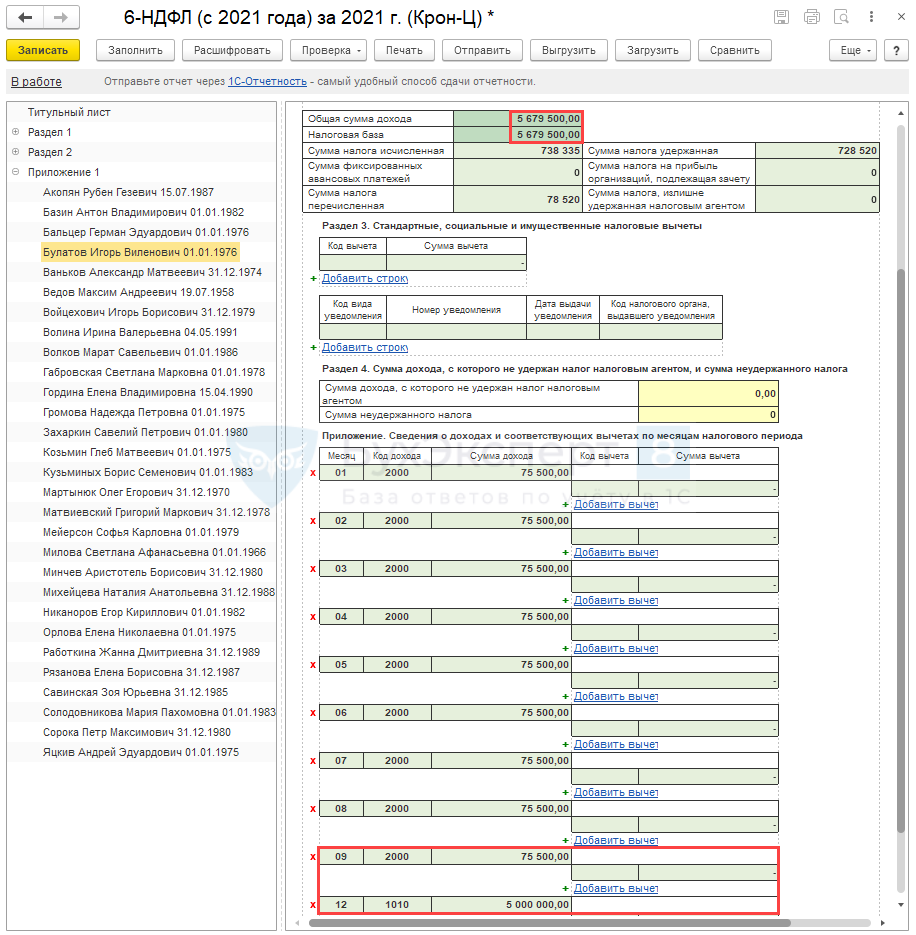

Для правильного расчета налога по УСН, ИП должны вести книгу учёта доходов (КУДиР) и на основании записей в ней определять сумму доходов за квартал. Авансовый платёж по налогу должен быть перечислен не позднее 25 числа следующего после квартала месяца. Взносы, уплаченные на обязательное пенсионное страхование и обязательное медицинское страхование, могут быть учтены и уменьшить сумму платежа по УСН на сумму до 100%.

Пример расчета налога: ИП Николаев получил доходы за 1 квартал в размере 1 миллион 480 тысяч рублей. Сумма авансового платежа по УСН составляет 88,8 тысяч рублей. Однако, ИП также уплатил страховые взносы в сумме 10 802,75 рублей за 1 квартал. Таким образом, сумма авансового платежа по УСН за 1 квартал составит 77 997,25 рублей (88 800 - 10 802,75).

Основные нормы УСН

Основные нормы, регулирующие УСН, содержатся в главе 26.2 Налогового кодекса РФ. В этой главе указаны субъекты, объекты налогообложения, налоговые ставки, разрешённые виды деятельности и другие параметры, позволяющие применять УСН. Кроме того, законодательные органы регионов могут устанавливать свои законы по УСН, в которых определяются дополнительные условия налогообложения на территории субъекта РФ.

См. также

Запреты на применение УСН

Статьей 346.12 Налогового кодекса РФ установлены ограничения, не позволяющие применять УСН определенным категориям ИП, организаций и учреждений. В этом перечне включены кредитные и финансовые организации, бюджетные и казенные учреждения, негосударственные пенсионные и инвестиционные фонды, ломбарды, нотариусы, адвокаты и другие частнопрактикующие специалисты, производители подакцизных товаров, производители и продавцы ювелирных изделий, организации, занимающиеся добычей и реализацией полезных ископаемых и т.д. Также есть ограничения, связанные со структурой капитала и показателями, такими как отсутствие филиалов и представительств, количество работников, участие в уставном капитале других организаций, остаточная стоимость основных средств и годовая выручка.

Заключение

УСН «Доходы» без работников предполагает уплату налога с дохода в размере до 6%. Однако, ставки налога могут различаться в зависимости от региона. ИП, применяющие УСН, освобождаются от уплаты НДФЛ с предпринимательской деятельности, НДС и налога на имущество. Они также обязаны уплачивать страховые взносы на ОПС и ОМС. Расчет налога и страховых взносов производится на основе учетной информации, в том числе в КУДиР. Применение УСН регулируется соответствующими нормами Налогового кодекса РФ и законодательством субъекта РФ. Однако, некоторые категории ИП и организаций не могут применять УСН в силу законодательных ограничений. При выборе УСН важно учитывать все указанные параметры и соблюдать требования налогового законодательства.

Что нам скажет Википедия?

Упрощённая система налогообложения (УСН) — специальный налоговый режим в России, направленный на снижение налоговой нагрузки на субъекты малого бизнеса, а также облегчение и упрощение ведения налогового учёта и бухгалтерского учёта. УСН введена Федеральным законом от 24.07.2002 № 104-ФЗ.

Статьёй 346.20 Налогового кодекса РФ устанавливаются следующие налоговые ставки по налогу, взимаемому в связи с применением Упрощённой системы налогообложения (УСН):

Тип объекта налогообложения Ставка, % Доходы, кроме доходов от реализации товаров (работ, услуг), подлежащих обложению по ставке 6 % 15 Доходы от реализации товаров (работ, услуг), подлежащих обложению по ставке 6 % 6 Доходы от реализации товаров (работ, услуг), на которые установлены налоговые льготы 0 Индивидуальные предприниматели уплачивают взносы по системе обязательного пенсионного страхования и обязательного медицинского страхования в федеральный и территориальный фонды, рассчитываемые от минимального размера оплаты труда, вне зависимости от дохода. С 2014 года, при превышении размера дохода в 300 тысяч рублей в год, уплачиваются взносы в пенсионный фонд России в размере 1 % от дохода за минусом 300 тысяч рублей. С 2012 года взносы в территориальный фонд ОМС отменены.

Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков. Например, для Санкт-Петербурга установлена ставка в размере 7 % для организаций и ИП.