По общему правилу, организации и индивидуальные предприниматели, работающие на Упрощенной системе налогообложения (УСН), освобождены от уплаты налога на добавленную стоимость (НДС). В соответствии с пунктом 2 статьи 346.11 Налогового кодекса РФ, бизнес на УСН не является плательщиком НДС, за исключением некоторых случаев. Далее рассмотрим ситуации, в которых "упрощенцу" может потребоваться уплачивать НДС и подавать декларацию.

Cодержание

- Общие правила УСН и освобождение от НДС

- Когда бизнес на УСН платит НДС

- Компания на УСН выставила счет-фактуру с выделенным НДС

- Указание НДС в договоре и платежном поручении

- Общие правила налогообложения при УСН

- Информационные требования и сроки предоставления документов

- Упрощенная система налогообложения в онлайн-формате

Общие правила УСН и освобождение от НДС

По общему правилу, организации и индивидуальные предприниматели, работающие на Упрощенной системе налогообложения (УСН), освобождены от уплаты налога на добавленную стоимость (НДС). В соответствии с пунктом 2 статьи 346.11 Налогового кодекса РФ, бизнес на УСН не является плательщиком НДС, за исключением некоторых случаев. Далее рассмотрим ситуации, в которых "упрощенцу" может потребоваться уплачивать НДС и подавать декларацию.

Когда бизнес на УСН платит НДС

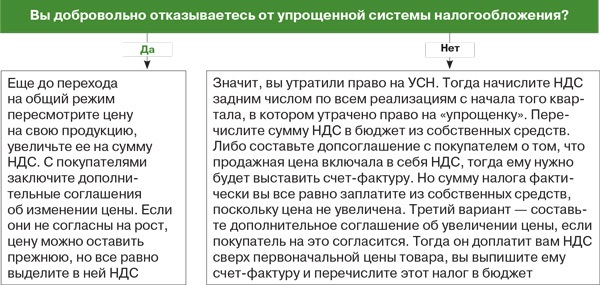

Обязанность уплатить налог появится у компании, которая работает на УСН, если она выставила счет-фактуру с выделенной суммой НДС (статья 169 НК).

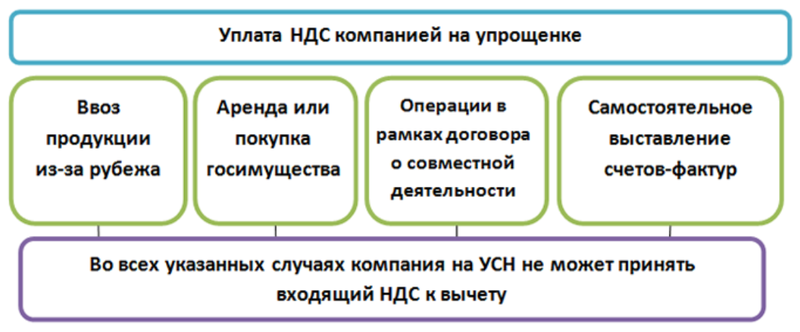

Налог на добавленную стоимость также обязан уплачивать "упрощенец", если он является налоговым агентом по НДС. Согласно пункту 5 статьи 346.11 НК, бизнес на УСН не освобождается от исполнения обязанностей налогового агента. А налоговый агент по НДС должен исчислить и уплатить в бюджет налог (пункт 4 статьи 173 НК).

В статье 161 НК перечислены случаи, когда компания считается налоговым агентом по НДС. Таким образом, фирме на УСН может потребоваться уплатить НДС, если она:

- Ввозит товары на таможенную территорию РФ;

- Ведет общие дела в инвестиционном или простом товариществе;

- Является доверительным управляющим или концессионером.

Компания на УСН выставила счет-фактуру с выделенным НДС

В соответствии с законом, только компании и индивидуальные предприниматели, работающие с НДС, обязаны оформлять счета-фактуры (пункт 3 статьи 169 НК). Бизнес, уплачивающий упрощенный налог, не относится к этой категории и поэтому может решать, оформлять или не оформлять счета-фактуры по своему усмотрению.

Однако, если по просьбе покупателя "упрощенец" выставил счет-фактуру и выделил в документе сумму НДС, то эту сумму необходимо уплатить в бюджет (пункт 5 статьи 173 НК). Это подтверждает Минфин в письме от 10.12.2021 № 3-07-11/100707. Налогоплательщик уплачивает НДС в составе единого налогового платежа (ЕНП). Кроме того, компании на УСН придется отчитаться по сумме налога - сдать в налоговую декларацию по НДС.

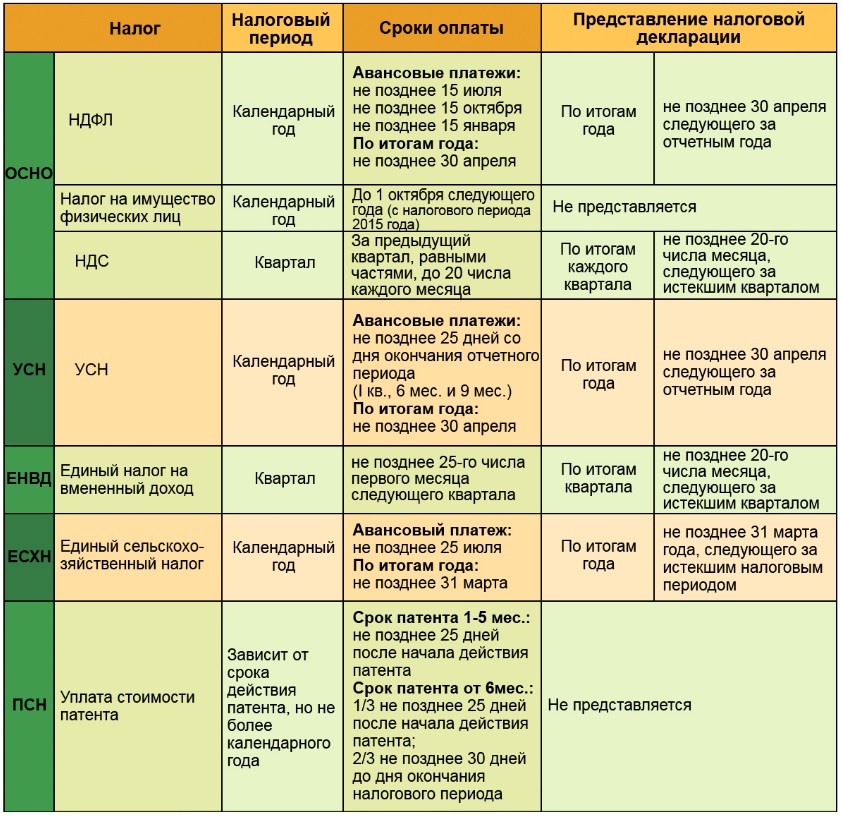

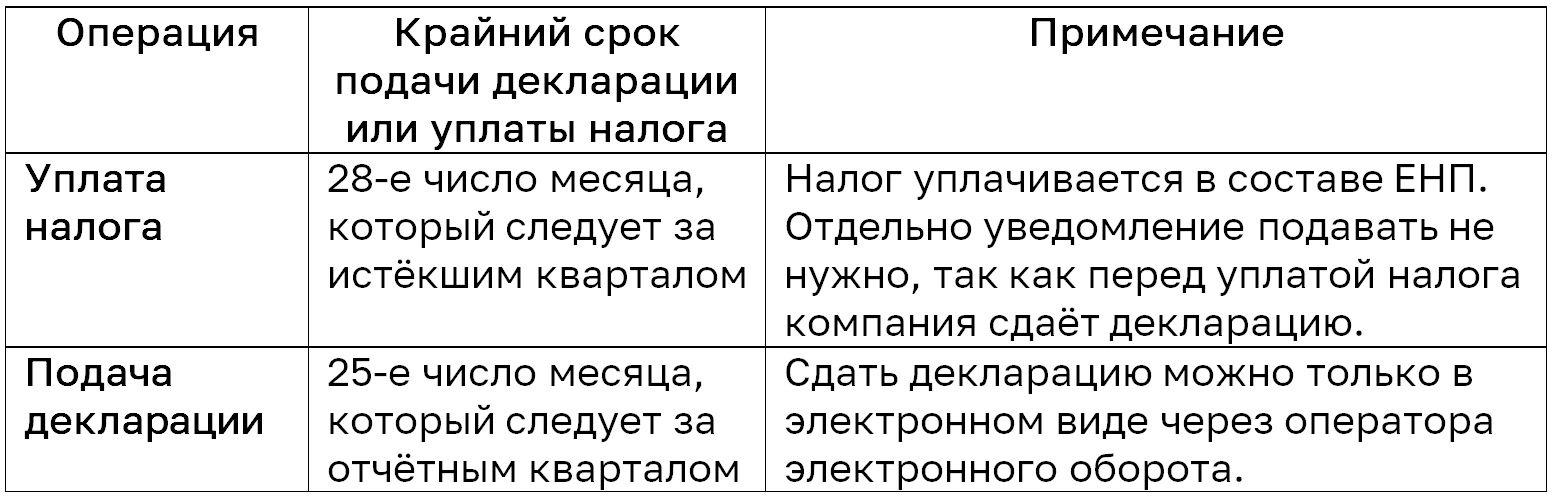

Приведем сроки уплаты налога и подачи декларации в таблице:

| Сроки | Уплата НДС | Подача декларации по НДС |

|---|---|---|

| Для ООО и ИП | До 25 числа текущего месяца | До 25 числа текущего месяца |

| Для ОАО и АО | До 15 числа текущего месяца | До 15 числа текущего месяца |

См. также

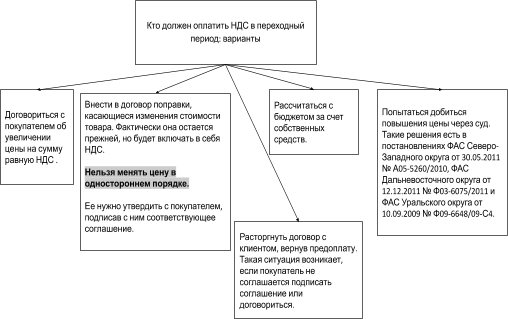

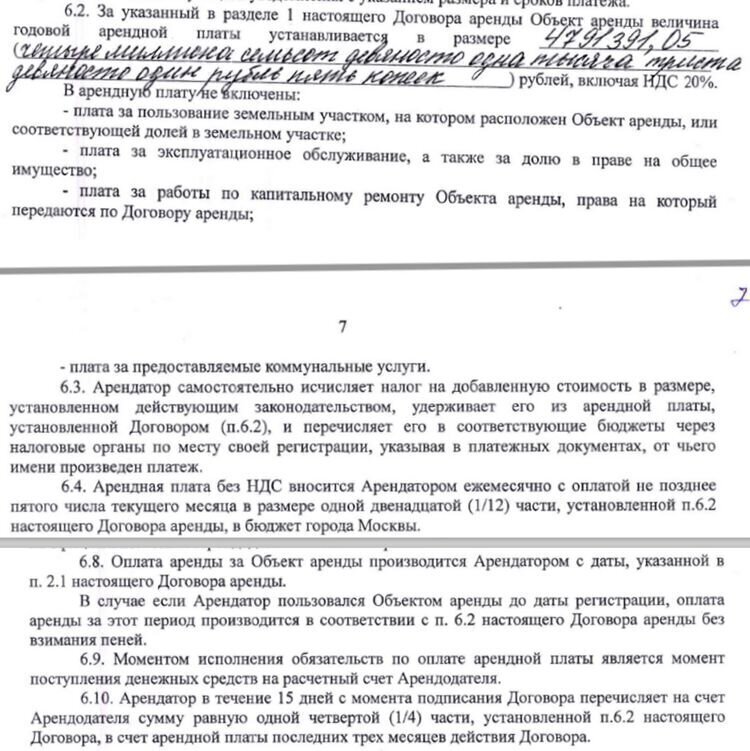

Указание НДС в договоре и платежном поручении

Если компания на УСН указала в договоре стоимость реализуемых товаров с учетом НДС и выделила сумму налога в платежном поручении, то это не является основанием для возникновения обязанности по уплате НДС. Для этого в комплекте документов обязательно должен присутствовать счет-фактура, в котором выделен НДС. Это подтверждает Минфин в своем письме от 28.06.20.

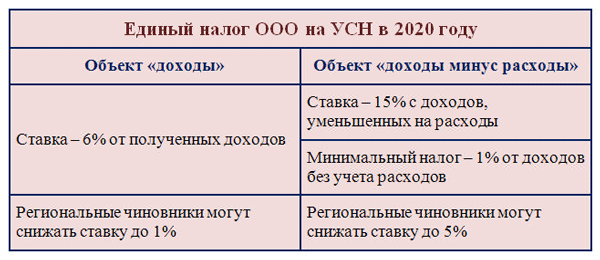

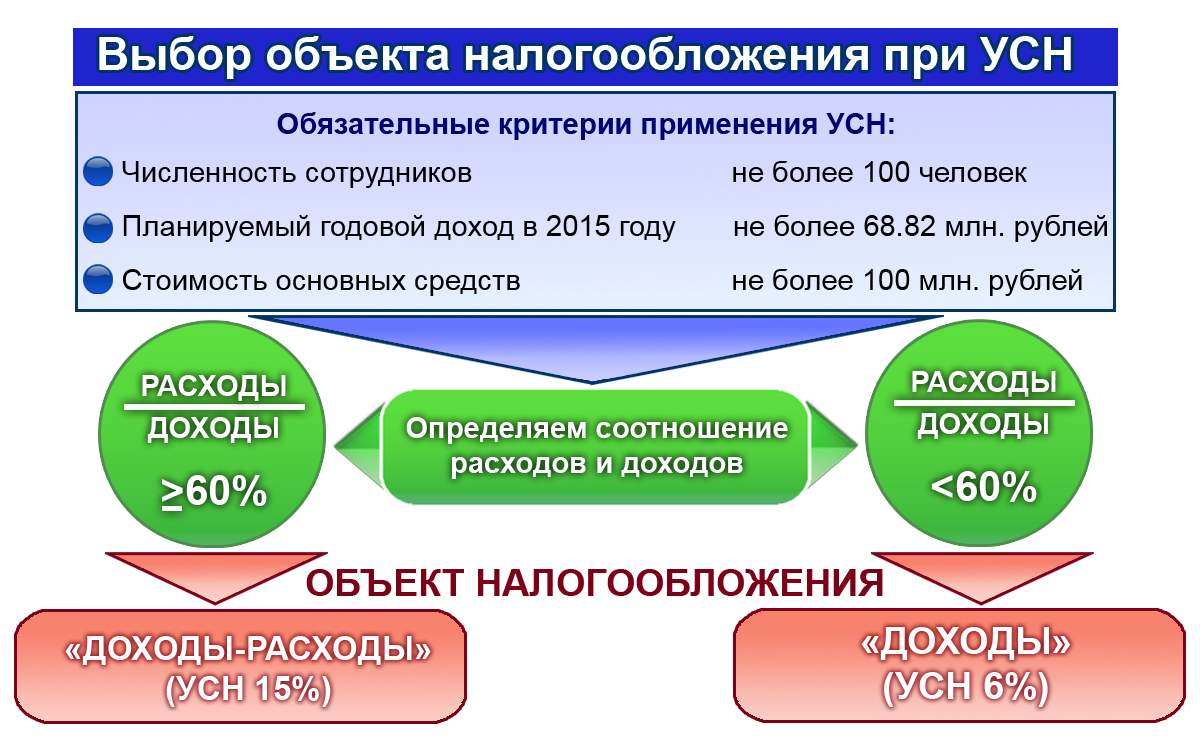

Общие правила налогообложения при УСН

На упрощенной системе налогообложения предприниматели и организации освобождены от уплаты ряда налогов. Так, в общем случае организации не платят НДС, налог на прибыль и имущество (за исключением ряда случаев). Индивидуальные предприниматели не уплачивают НДС, освобождены от обязанности перечислять налог на доходы физлиц (НДФЛ) и налог на имущество, используемое в деятельности (за исключением ряда случаев).

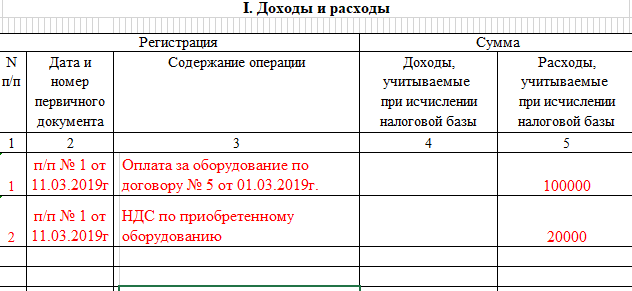

Информационные требования и сроки предоставления документов

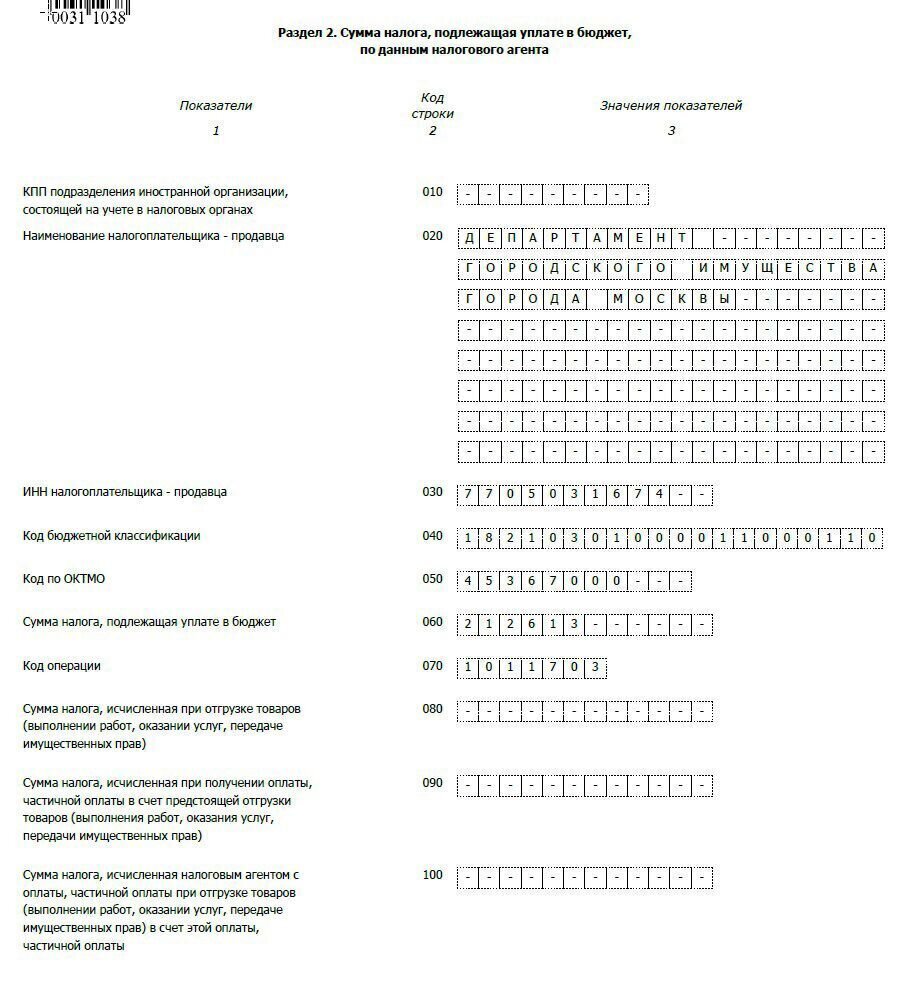

Теперь организации (ИП) на упрощенной системе налогообложения в обязательном порядке включают в декларацию сведения, которые содержатся в выставленном счете-фактуре. У налоговых агентов по посредническим операциям (которые действуют от своего имени) возникает обязанность указывать в декларации полный перечень фактов хозяйственной деятельности, по которым ведется заполнение журнала учета счетов-фактур по посреднической деятельности.

Если организации (ИП)-посредники на УСН не являются налоговыми агентами, они обязаны представлять в налоговый орган вместо декларации журнал счетов-фактур не позднее 20 числа месяца, который следует за отчетным кварталом.

См. также

Упрощенная система налогообложения в онлайн-формате

Важно отметить, что предоставление в налоговый орган всех вышеперечисленных документов осуществляется преимущественно с применением телекоммуникационных каналов связи (в электронном виде).

Законодательство на федеральном, региональном и местном уровнях постоянно меняется. Самостоятельное их отслеживание крайне нерационально. Существует простой и эффективный способ быть в курсе всех изменений и обладать актуальной информацией по налоговому законодательству и бухгалтерскому учету.

Этот способ - применение системы "Моё дело". У Вас много работы, и без того, чтобы постоянно искать изменения в нормативных и законодательных актах, самостоятельно их изучать и пытаться применить в практической деятельности.

Получить бесплатный доступ к сервису можно, зарегистрировавшись в системе "Моё дело". На спецрежиме налог платят, если продавец (подрядчик) выставил счет-фактуру и выделил в нем налог. Обязанностей по уплате нет, если НДС выделили в первичке и счет-фактуру не выставляли.

ФНС также отметила: наличие или отсутствие суммы НДС в цене контракта или смете не влияет на порядок налогообложения операций.

НДС (налог на добавленную стоимость) является косвенным налогом, который взимается с добавленной стоимости товара, работы или услуги при их производстве. В результате применения НДС конечный потребитель уплачивает налог продавцу со всей стоимости приобретаемого блага. Однако налог со своей части стоимости, "добавленной" к стоимости сырья, работ и услуг, уплачивается в бюджет каждым участником производства на различных стадиях.

В России НДС действует с 1 января 1992 года и регулируется главой 21 Налогового кодекса РФ. Плательщиками НДС признаются организации и индивидуальные предприниматели. Однако, если сумма выручки от реализации товаров, работ или услуг за три предшествующих месяца не превышает определенной величины, они могут перейти на специальный налоговый режим УСН и быть освобождены от обязанностей плательщика НДС.

Объектом налогообложения НДС являются различные операции, включая продажу товаров, оказание услуг, аренду имущества и т.д. Однако некоторые операции, такие как экспорт товаров и некоторые категории медицинского оборудования, могут освобождаться от налогообложения или применяться пониженные ставки.

Ставка НДС в России составляет 20%, но для некоторых товаров и услуг действует пониженная ставка 10%. Товары, экспортируемые из России, полностью освобождаются от национальных косвенных налогов.

В последнее время высказываются предложения по полной отмене или сокращению ставок НДС, однако на данный момент изменений не предвидится, так как НДС является значительным источником доходов для федерального бюджета.

Что нам скажет Википедия?

НДС (налог на добавленную стоимость) является косвенным налогом, который взимается с добавленной стоимости товара, работы или услуги при их производстве. В результате применения НДС конечный потребитель уплачивает налог продавцу со всей стоимости приобретаемого блага. Однако налог со своей части стоимости, "добавленной" к стоимости сырья, работ и услуг, уплачивается в бюджет каждым участником производства на различных стадиях.

В России НДС действует с 1 января 1992 года и регулируется главой 21 Налогового кодекса РФ. Плательщиками НДС признаются организации и индивидуальные предприниматели. Однако, если сумма выручки от реализации товаров, работ или услуг за три предшествующих месяца не превышает определенной величины, они могут перейти на специальный налоговый режим УСН и быть освобождены от обязанностей плательщика НДС.

Объектом налогообложения НДС являются различные операции, включая продажу товаров, оказание услуг, аренду имущества и т. д. Однако некоторые операции, такие как экспорт товаров и некоторые категории медицинского оборудования, могут освобождаться от налогообложения или применяться пониженные ставки.

Ставка НДС в России составляет 20%, но для некоторых товаров и услуг действует пониженная ставка 10%. Товары, экспортируемые из России, полностью освобождаются от национальных косвенных налогов.

В последнее время высказываются предложения по полной отмене или сокращению ставок НДС, однако на данный момент изменений не предвидится, так как НДС является значительным источником доходов для федерального бюджета.