В отличие от жилых помещений, главное назначение которых – проживание граждан, нежилые помещения предназначаются преимущественно для коммерческих целей...

Cодержание

В отличие от жилых помещений, главное назначение которых – проживание граждан, нежилые помещения предназначаются преимущественно для коммерческих целей, по месту жительства в нежилых объектах не регистрируют. В нежилых зданиях чаще всего располагаются кафе, магазины, офисы и частные клиники. Собственник может перевести жилое помещение в нежилое и наоборот, если он соблюдает нормы законодательства.

Преимущества и недостатки сдачи в аренду нежилого помещения

Приобретают и сдают нежилое помещение в аренду, чтобы вести предпринимательскую деятельность, не только юридические, но и физические лица, в том числе индивидуальные предприниматели. Перечень подлежащих к уплате налогов определяется статусом арендодателя как налогоплательщика и выбранной системой налогообложения.

Минусы этого инструмента в том, что он не подходит для профессиональных инвесторов в недвижимость. Также, если помещение, сдаваемое в аренду, было продано или договор аренды был прекращён по любым основаниям, то стоимость патента не возвращается.

Патентная система налогообложения

Патент можно купить на любое количество месяцев в пределах календарного года. Размер налога не зависит от фактического дохода: если удастся заработать больше, стоимость патента не изменится. Патент выдаёт инспекция Федеральной налоговой службы в течение 5 рабочих дней со дня получения заявки на патент. Срок его действия варьируется в пределах от 1 до 12 месяцев в течение одного календарного года.

Отдельные граждане в статусе ИП, которые соответствуют установленным законодательством критериям, могут воспользоваться патентной системой налогообложения (ПСН). ПСН вводят региональные органы власти на своей территории, они же определяют конкретный перечень облагаемых видов деятельности и устанавливают по ним размер потенциально возможного годового дохода. Исходя из этого размера рассчитывается стоимость патента, которая и будет налогом при ПСН.

См. также

Аренда или наём

Давайте сначала определимся с понятиями. Аренда – это передача в пользование объектов нежилой недвижимости, а наём – это сдача жилых помещений. У нанимателей жилья больше прав, чем у коммерческих арендаторов.

Если мы говорим про аренду, то имеются в виду только нежилые помещения. И этот статус имеет значение для налогообложения.

Налоговые режимы при сдаче нежилого помещения в аренду

ИП могут выбирать для своего бизнеса любой налоговый режим, в том числе, с пониженными ставками. Но при этом надо учитывать, что на каждой льготной системе налогообложения есть свои ограничения. И сдача в аренду нежилого помещения по низким ставкам разрешается не везде.

Налог на профессиональный доход (НПД) или режим для самозанятых могут применять не только обычные физические лица, но и зарегистрированные индивидуальные предприниматели. НПД привлекает низкими ставками (от 4% до 6%), отсутствием отчётности и ККТ, а также возможностью платить взносы за себя на добровольных началах.

Однако именно на НПД больше всего ограничений. Если говорить о сдаче недвижимости, то запрет действует как раз на нежилые объекты. Указание на это есть в статье 6 закона от 27.11.18 № 422-ФЗ.

Но НПД – не единственная льготная система налогообложения. Если ИП сдаёт в аренду нежилое помещение, он может выбрать ПСН или УСН.

Патентная система налогообложения предоставляет возможность уплаты налога по фиксированной ставке исходя из потенциального дохода от деятельности. Налог на ПСН взимается по ставке 6%, но для расчёта берут не реальный, а потенциально возможный доход. Его размер устанавливают региональные законы, поэтому стоимость патента на объекты одинаковой площади в разных городах может существенно отличаться.

Сдача нежилого помещения в аренду

Сдача в аренду коммерческой недвижимости выглядит, на первый взгляд, простым и при этом выгодным бизнесом. Достаточно один раз вложиться в покупку объекта, чтобы потом стабильно получать арендную плату.

На самом деле, проблем у собственников коммерческой недвижимости немало. Даже в хорошие времена не так-то просто было найти платёжеспособного арендатора, который заключит договор на длительный срок. Что уж говорить про пандемию коронавируса и связанные с ней ограничения.

Добавим сюда активное развитие онлайн-бизнеса, из-за чего часть арендаторов в принципе перестала нуждаться в коммерческих помещениях. С другой стороны, из-за интернет-магазинов резко возрос спрос на складскую недвижимость.

В любом случае, рынок коммерческой аренды понемногу восстанавливается, поэтому стоит поговорить о налогообложении этого вида деятельности.

См. также

В чем разница между юридическим и фактическим адресом?

Покупка нежилой недвижимости

Многие россияне стремятся накопить сбережения и вложить их в разные финансовые инструменты: акции, облигации, драгоценные металлы. Кто-то из большого списка возможностей для инвестирования выбирает жилую и нежилую недвижимость. Сдача квартир и домов в аренду еще с давних времен — отличный вариант для заработка. Но такое предприятие окупается в течение долгих лет, поскольку владельцу сначала надо вложить несколько миллионов рублей в покупку и дополнительно около 1,5-5 млн рублей в ремонт. Если квартиру в центральной части России можно реализовать на арендном рынке в среднем за 30-40 тысяч рублей, то нежилое помещение дороже — за 65-100 тысяч рублей. Однако тем, кто сдает жилую недвижимость по серой схеме, оформляя условные договоры на 11 месяцев, лучше не браться за офисы, парикмахерские, булочные и тату-салоны. Избежать налогов не удастся, поскольку арендаторы снимают такие помещения только по официальным договорам. Чтобы действительно получить высокую прибыль от сдачи недвижимости в аренду, следует тщательно изучить местный рынок, сравнить стоимость по районам, оценить спрос и проанализировать потенциальных клиентов. В ином случае лучше сохранить накопленные средства на сберегательном счете.

Преимущества инвестиций в нежилую недвижимость

Главное преимущество инвестиций в недвижимость — гарантия стабильности. Однако какой она будет — положительной или отрицательной, покажет время. Не всегда квартира или офис окупаются даже за 8-20 лет. Иногда приходится сдавать квадратные метры дольше, чтобы покрыть ипотеку или выйти в прибыль. Но, как показывает практика, частных инвесторов не останавливают неоднозначные перспективы. Россияне продолжают приобретать недвижимость, рассчитывая выставить ее на рынок аренды.

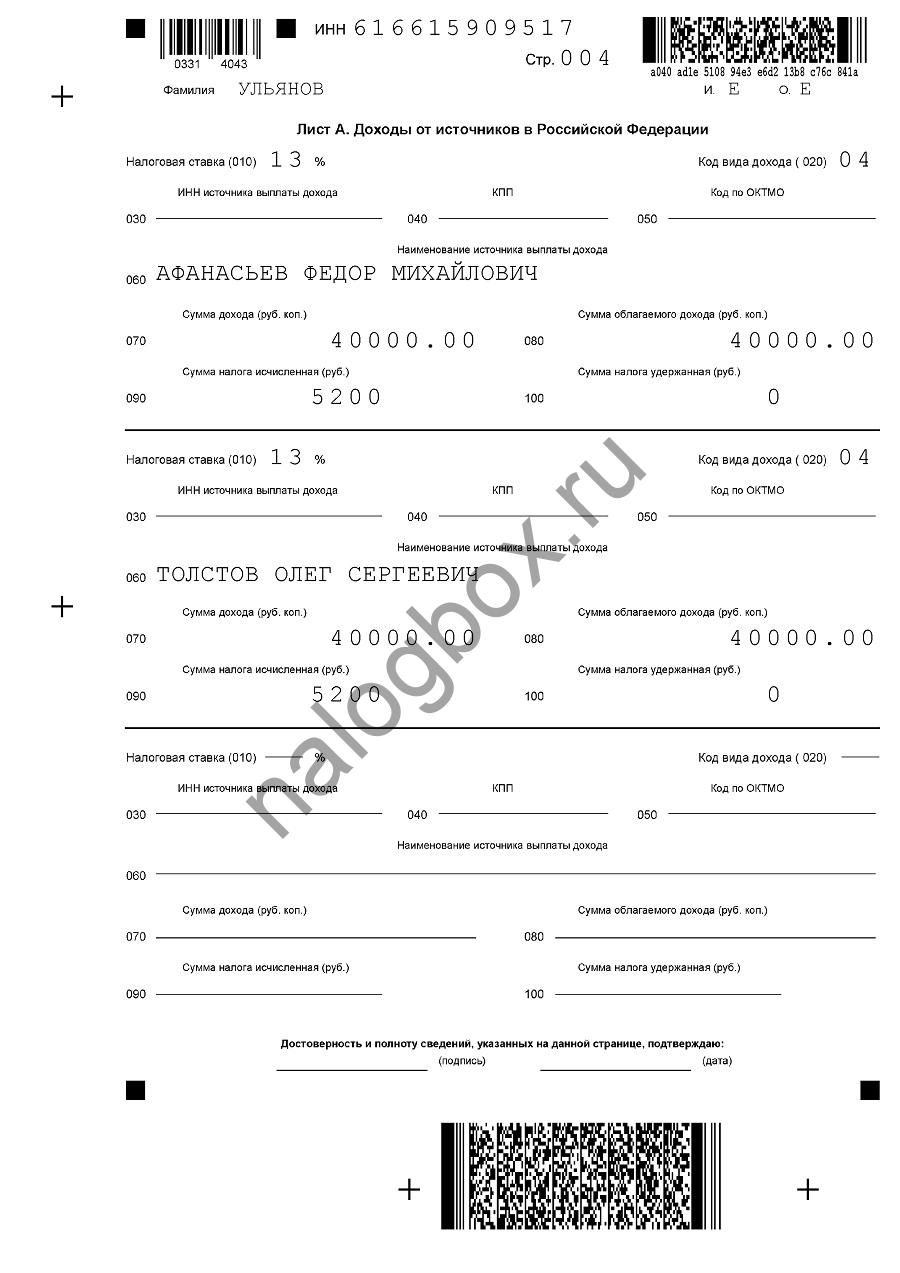

Налоговые тонкости

Каждый, кто получает доход, в том числе дополнительный, обязан соблюдать налоговое законодательство. Чтобы сдавать жилое помещение, придется платить налог на доходы физических лиц: для резидентов России это 13% от суммы, полученной от арендатора, а для нерезидентов — 30%. В случае с коммерческой недвижимостью все сложнее. Собственник со статусом индивидуального предпринимателя обязан отдать государству 2-2,2% от кадастровой стоимости объекта, внесенного в региональный перечень.

Повезет, если помещение еще не попало в реестр и ему не назначили кадастровую стоимость. Тогда собственник может избежать налогообложения в 2-2,2%, подав заявку на льготу. Но это не все взносы, которые должен сделать владелец коммерческих помещений. Например, ИП обязан...

См. также

Что нам скажет Википедия?

Аренда (лат. arrendare — отдавать внаём) — форма имущественного договора, при которой собственность передаётся во временное владение и пользование (или только во временное пользование) арендатору за арендную плату другому собственнику.

Например, в сельском хозяйстве и добывающих отраслях оплачивается временное пользование землёй или недрами. Включает земельную ренту, амортизацию процента за пользование материальными активами. Плоды, продукция и доходы, полученные арендатором в результате использования арендованного имущества в соответствии с договором, являются его собственностью.

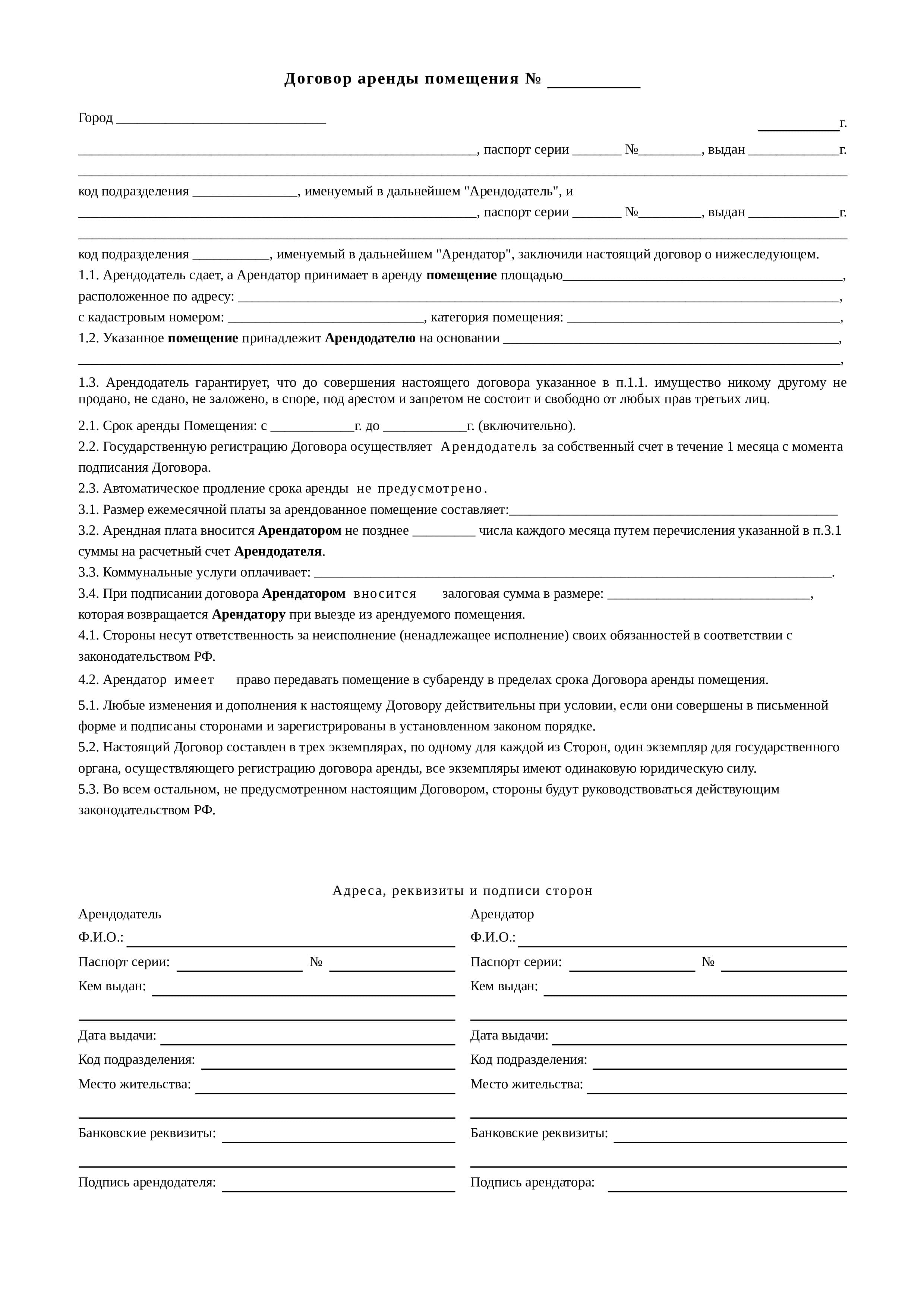

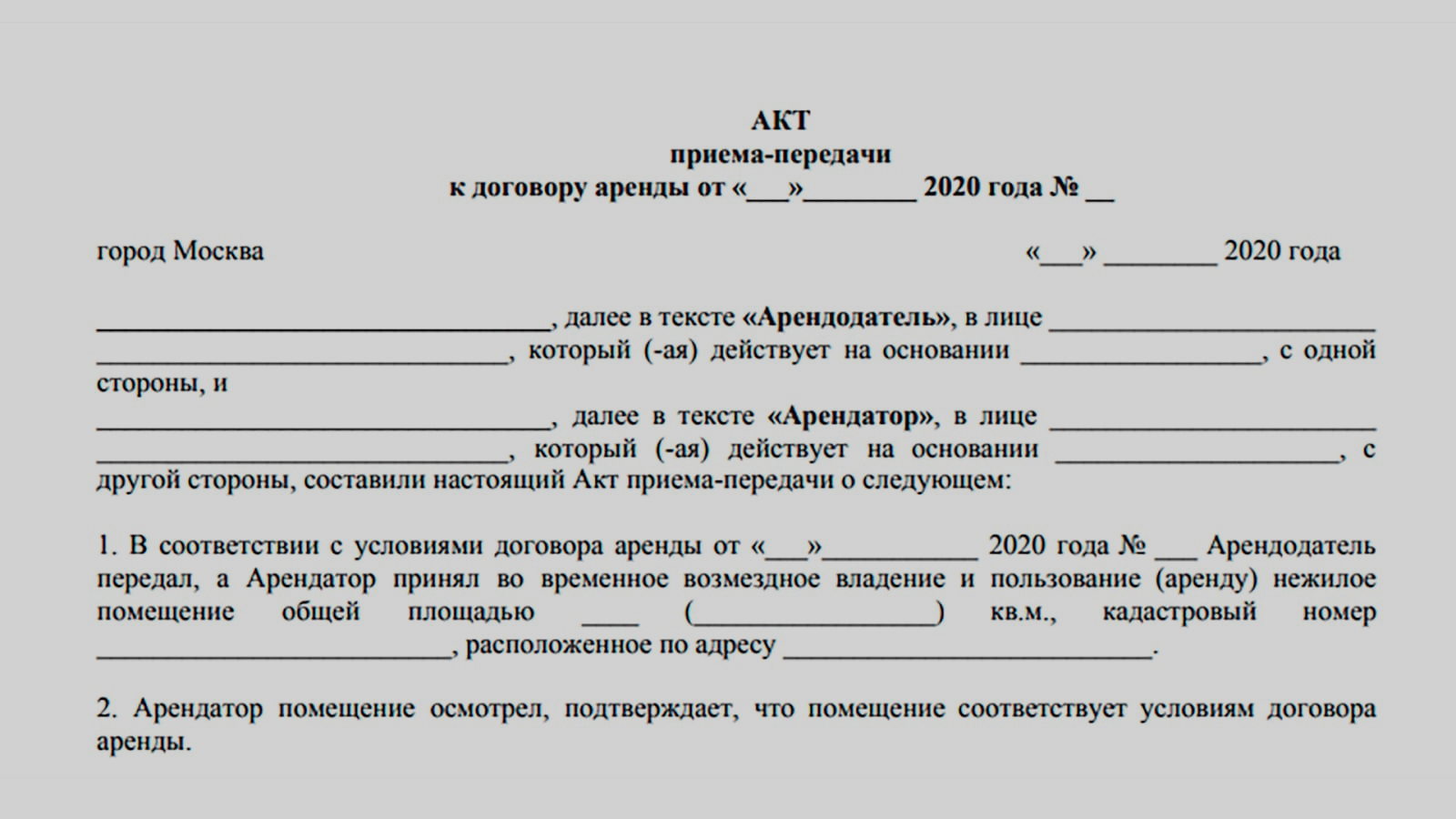

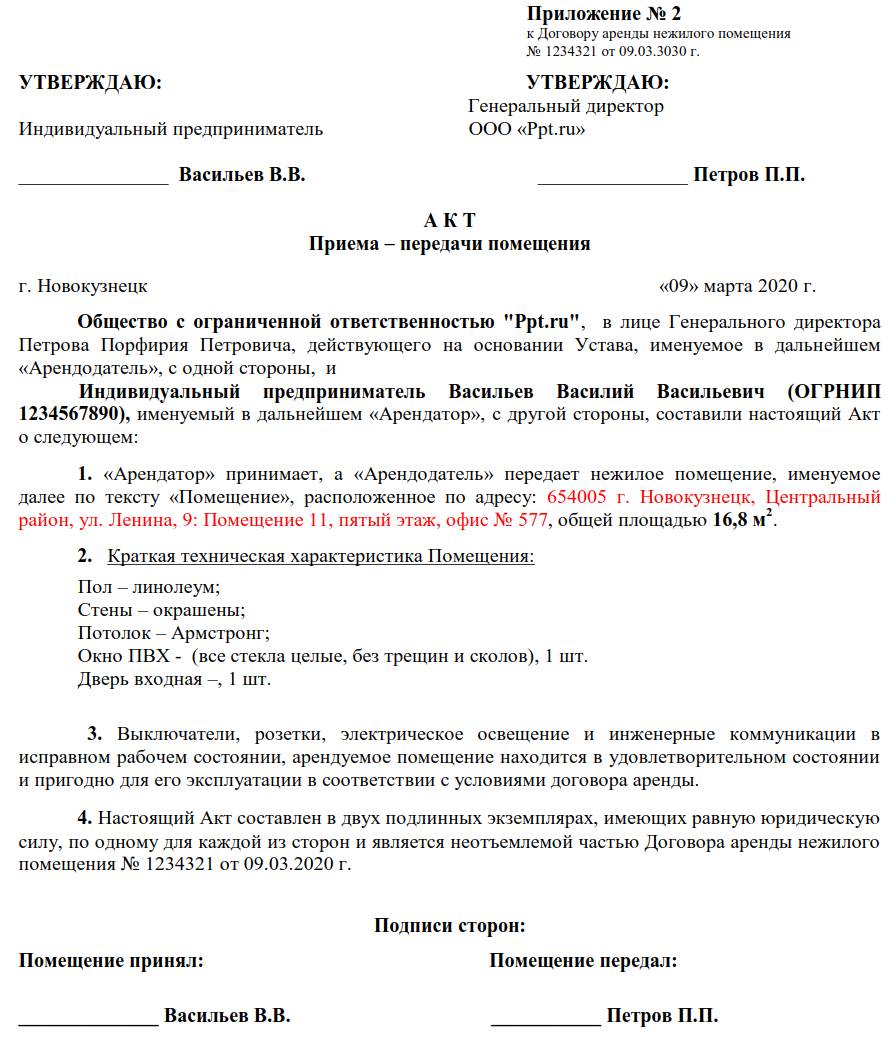

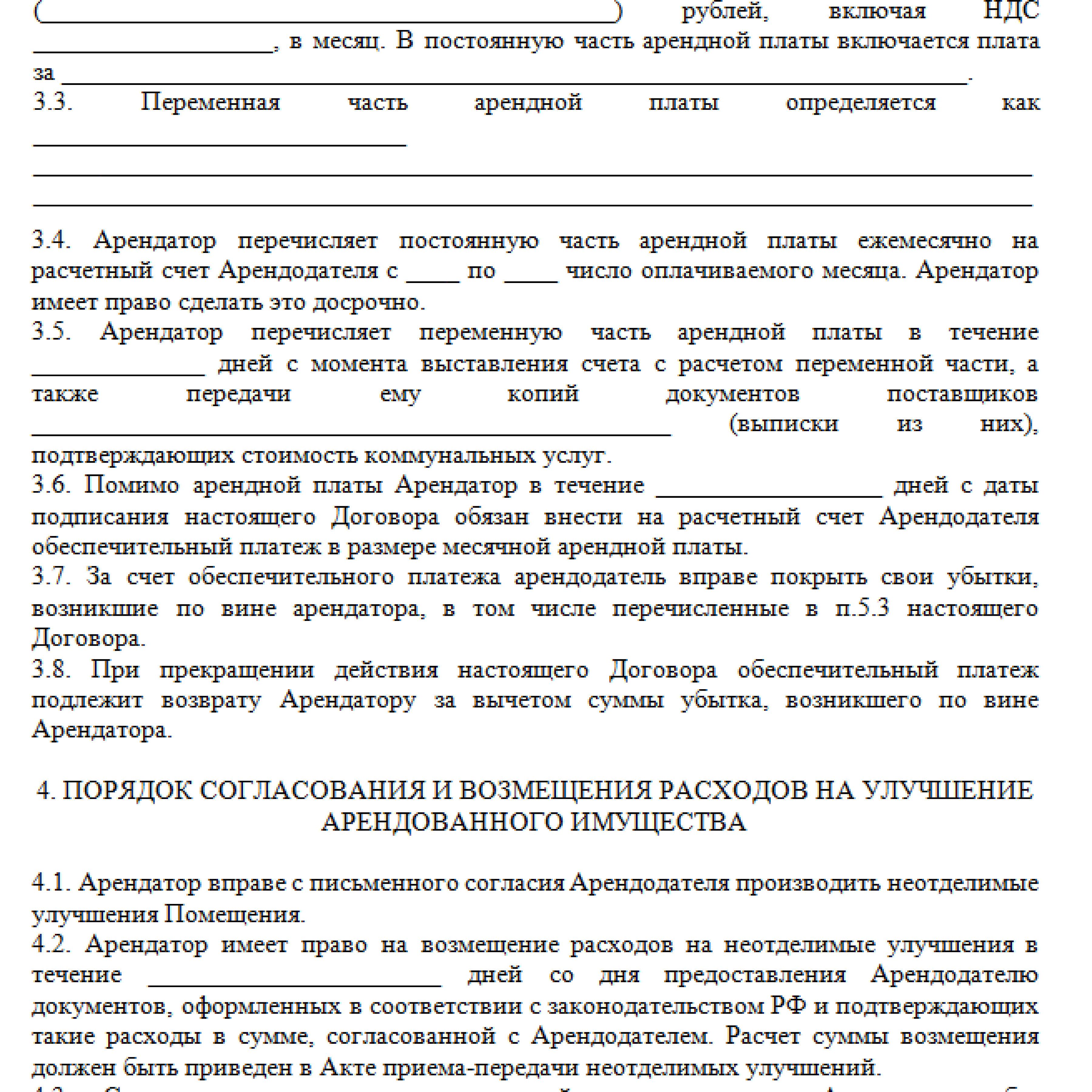

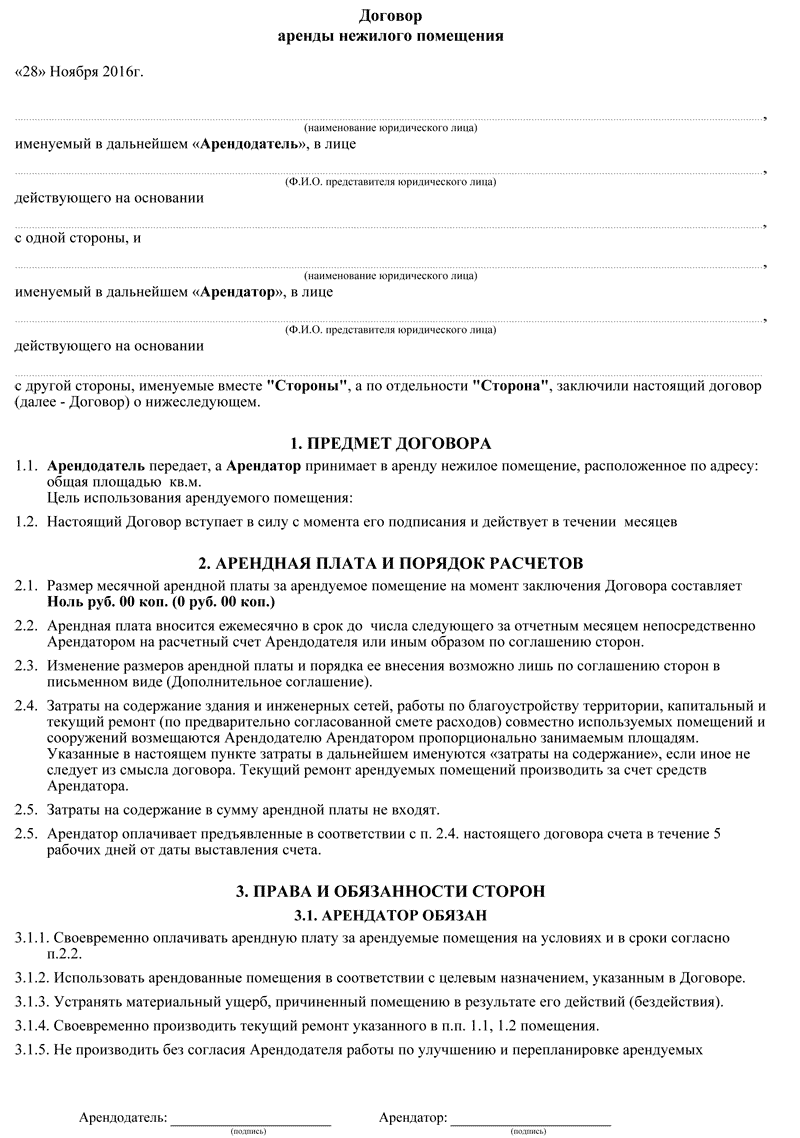

Объектом аренды признаются движимые и недвижимые вещи, в том числе: земельные участки, предприятия, здания, сооружения, оборудование, транспортные средства и другие вещи, не теряющие своих натуральных свойств в процессе их использования (такие вещи называются непотребляемыми). Договор аренды должен чётко определить конкретное имущество, сдаваемое в аренду, то есть данные, позволяющие индивидуализировать объект аренды, должны быть непосредственно указаны в договоре.

В соответствии с законодательством аренда может различаться по видам: собственно аренда, субаренда, наём, поднаём и так далее. Также в российском законодательстве отдельно оговариваются особенности аренды для различных видов движимого и недвижимого имущества: прокат движимого имущества, аренда транспортных средств, аренда земли, аренда зданий и сооружений, аренда предприятий, финансовая аренда (лизинг).